10 sự kiện nổi bật ngành ngân hàng năm 2023

Khép lại năm 2023, cùng nhìn lại một năm với những sự kiện đặc biệt của ngành ngân hàng.

Việc Cục dự trữ liên bang Mỹ (FED) và nhiều NHTW lớn trên thế giới tiếp tục tăng lãi suất trong năm 2023 đã gây áp lực không nhỏ tới điều hành chính sách tiền tệ của Việt Nam. Tuy nhiên, nhằm hỗ trợ tăng trưởng kinh tế, Ngân hàng Nhà nước đã "ngược dòng" giảm lãi suất điều hành 4 lần liên tiếp: ngày 15/3; 3/4; 25/5 và 19/6.

Theo đó, các mức lãi suất điều hành đã giảm 0,5-2%/năm. Hiện lãi suất tái cấp vốn còn 4,5%/năm, lãi suất tái chiết khấu là 3%/năm. Trần lãi suất huy động đối với tiền gửi có kỳ hạn từ 1 tháng đến dưới 6 tháng còn 4,75%/năm.

Lãi suất tiền gửi sau khi tăng dựng đứng vào cuối năm 2022 do căng thẳng thanh khoản, đã quay đầu giảm mạnh kể từ quý 2/2023. Nếu như hồi đầu năm lãi suất còn lên tới 9-10%/năm thì hiện chỉ còn quanh mức 5%/năm cho kỳ hạn 12 tháng. Tại các ngân hàng lớn, lãi suất huy động hiện nay ở mức thấp nhất trong lịch sử. Bất chấp lãi suất về đáy, người dân vẫn ồ ạt gửi tiền vào ngân hàng và đạt gần 6,5 triệu tỷ đồng vào cuối tháng 9/2023, tăng 9,95% so với đầu năm.

Đối với kỳ hạn ngắn dưới 6 tháng, lãi suất huy động hiện nay cũng thấp hơn rất nhiều so với trần quy định. Chẳng hạn như tại Vietcombank, lãi suất kỳ hạn 1 tháng chỉ còn 1,9%/năm, kỳ hạn 3 tháng là 2,2%/năm.

Lãnh đạo Ngân hàng Nhà nước nhiều lần nhận định: Chưa khi nào việc điều hành khó như năm 2023. Bối cảnh kinh tế toàn cầu cùng những khó khăn trong nước đã khiến nhu cầu vay vốn của người dân, doanh nghiệp xuống thấp. Mặc dù ngành ngân hàng có nhiều nỗ lực để đẩy vốn ra nền kinh tế, tăng trưởng tín dụng vẫn rất thấp. Số liệu mới nhất, đến ngày 20/12, tín dụng toàn nền kinh tế chỉ tăng 10,85% so với đầu năm, mặc dù có sự cải thiện đáng kể trong giai đoạn cuối năm nhưng vẫn không đạt được "room" tăng 14% mà Ngân hàng Nhà nước đã giao cho hệ thống.

Để thúc đẩy tăng trưởng tín dụng, Ngân hàng Nhà nước đã có sự điều chỉnh về "room" tín dụng vào cuối tháng 11, trong đó tạo điều kiện nới room cho các nhà băng có khả năng tăng trưởng tốt hơn.

Tín dụng tăng chậm cũng dẫn đến thanh khoản dư thừa lớn trong hệ thống. Lãi suất trên thị trường liên ngân hàng, lãi suất huy động trên thị trường 1 đều giảm sâu trong năm qua. Lãi suất cho vay cũng giảm theo nhưng có độ trễ, hiện lãi suất cho vay bình quân đối với các khoản vay mới và cũ còn dư nợ ở mức 8,3-10,5%/năm. Lãi suất cho vay ngắn hạn bình quân bằng VND đối với lĩnh vực ưu tiên khoảng 3,8%/năm.

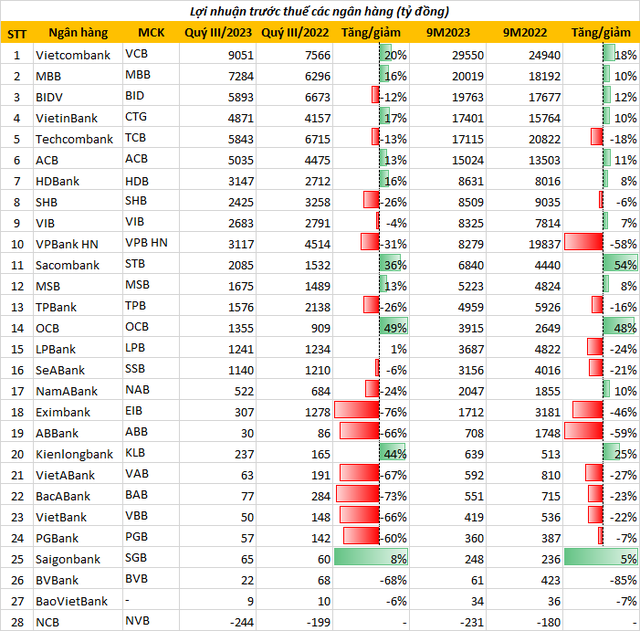

Bức tranh kết quả kinh doanh của các ngân hàng có sự phân hóa, tuy nhiên nhìn chung "sắc xám" chiếm chủ đạo. Thống kê trong 9 tháng đầu năm 2023, có 16/28 ngân hàng ghi nhận lợi nhuận sụt giảm so với cùng kỳ năm 2022.

Nhóm ngân hàng quốc doanh như Vietcombank, VietinBank, BIDV đều ghi nhận lợi nhuận tăng trưởng dương. Trong khi đó, một số ngân hàng tư nhân lớn như Techcombank, VPBank báo lãi thấp hơn so với cùng kỳ. Hàng loạt ngân hàng nhỏ như ABBank, VietABank, BacABank, PGBank,…và một số ngân hàng tầm trung như TPBank, SeAbank, Eximbank,…báo lãi sụt giảm.

Đáng chú ý, nợ xấu có xu hướng tăng mạnh trở lại do khả năng trả nợ của khách hàng suy yếu, bất chấp việc đã có thông tư cho phép giãn nợ, cơ cấu nợ. Đến cuối tháng 9/2023, chỉ còn một ngân hàng duy nhất trên sàn chứng khoán có tỷ lệ nợ xấu dưới 1% là BacABank. Trong khi đó, tỷ lệ nợ xấu tại những ngân hàng hàng đầu về chất lượng tài sản như ACB, Techcombank, Vietcombank,…sau nhiều năm duy trì dưới 1% cũng đã vượt mốc này trong năm 2023. Song song với đó, phần lớn ngân hàng cũng chứng kiến tỷ lệ dự phòng bao phủ nợ xấu suy yếu trong năm nay.

Theo quy định của Thông tư 08/2020/TT-NHNN được Ngân hàng Nhà nước ban hành ngày 14/8/2020 sửa đổi, bổ sung Thông tư 22/2019/TT-NHNN, tỷ lệ tối đa vốn ngắn hạn cho vay trung dài hạn của các ngân hàng chính thức giảm từ 34% xuống 30% từ ngày 1/10.

Việc hạ tỷ lệ nguồn vốn ngắn hạn cho vay trung và dài hạn sẽ có một số ảnh hưởng nhất định tới các ngân hàng. Điều này sẽ gây áp lực lên nhu cầu huy động kỳ hạn dài của, làm tăng chi phí vốn và áp lực thu hẹp biên lãi ròng (NIM). Tuy nhiên, trong dài hạn, đây là chủ trương lành mạnh hóa hoạt động tín dụng, giúp bảo đảm thanh khoản hệ thống.

Theo giới phân tích, quy định mới này cũng sẽ có tác động tới các doanh nghiệp bất động sản và các ngân hàng cho vay nhiều ở lĩnh vực này (do đặc điểm kỳ hạn cho vay dài). Theo đó, các ngân hàng sẽ phải tìm cách tăng huy động dài hạn, có thể thông qua phát hành trái phiếu, tìm kiếm nguồn vốn nước ngoài,…

Khó khăn trên thị trường bất động sản là một trong những nguyên nhân chính dẫn tới tăng trưởng tín dụng năm 2023 thấp hơn các năm trước. Các cơ quan quản lý, dưới sự chỉ đạo của Chính phủ đã liên tục có các hội nghị, cuộc họp nhằm tháo gỡ khó khăn cho các doanh nghiệp bất động sản. Có thể nói, chưa bao giờ Chính phủ có những chỉ đạo sát sao đối với lĩnh vực này đến vậy.

Trên thực tế, cho vay kinh doanh bất động sản tăng khá mạnh trong năm qua. Tuy nhiên, cho vay ở phía cầu là mua nhà để ở lại tăng rất chậm và thậm chí là sụt giảm. Áp lực đáo hạn trái phiếu doanh nghiệp mà chủ yếu là của nhóm bất động sản trong năm 2023 cũng có những tác động mạnh đến hoạt động kinh doanh của các ngân hàng.

Một trong những giải pháp được kỳ vọng sẽ giúp phục hồi thị trường bất động sản là gói tín dụng ưu đãi 120.000 tỷ đồng cho phát triển nhà ở xã hội. Tuy nhiên, dù được triển khai từ tháng 4/2023 và sau nhiều cuộc họp, chỉ đạo từ các cơ quan, ban ngành nhưng con số giải ngân vẫn rất khiêm tốn.

Sau giai đoạn tương đối ổn định trong nửa đầu năm, tỷ giá USD/VND đã có những biến động khá mạnh trong quý III và đầu quý IV. Đến cuối tháng 11, giá USD tại nhiều ngân hàng đã chạm mốc 24.750 đồng ở chiều bán ra, tương ứng tăng 4,3% so với đầu năm và còn cách 0,6% so với mức đỉnh thiết lập vào quý 4 năm 2022.

Tỷ giá USD/VND trong nước chịu nhiều sức ép khi chỉ số DXY - thước đo sức mạnh của đồng bạc xanh – có chuỗi tăng điểm dài nhất trong gần một thập kỷ, chạm mức 107 vào đầu quý 4, sau khi Fed thể hiện quan điểm cứng rắn trong cuộc họp chính sách tháng 9.

Cùng với sức ép từ thị trường quốc tế, các yếu tố liên quan đến cung - cầu USD ngắn hạn và chênh lệch lãi suất USD - VND được cho là nguyên nhân khiến tỷ giá bật tăng mạnh. Để giảm bớt áp lực lên tỷ giá, NHNN mở lại kênh hút tiền qua tín phiếu vào ngày 21/9, sau hơn 6 tháng tạm ngưng. Động thái này nhằm điều chỉnh thanh khoản trong hệ thống trong ngắn hạn, và từ đó thúc đẩy mặt bằng lãi suất liên ngân hàng VND, giúp làm giảm mức chênh lệch lãi suất giữa đồng USD và VND.

Bước sang tháng 11 và tháng 12, trong bối cảnh thị trường quốc tế thuận lợi khi chỉ số DXY hạ nhiệt, tỷ giá đã hạ nhiệt nhanh chóng. Đến ngày 29/12, VND lên giá khoảng 1,3% so với USD tính từ mức thấp ghi nhận vào cuối tháng 10 và kéo mức giảm giá từ đầu năm cho đến nay về xấp xỉ 2,9%.

Cùng với sự hạ nhiệt của tỷ giá, NHNN cũng đã dừng phát hành tín phiếu mới từ đầu tháng 12 và lần lượt bơm trả lượng thanh khoản VND đã hút về trong thời gian trước đó. Điều này cho thấy NHNN đã có những điều chỉnh chính sách hợp lý phù hợp với điều kiện thị trường trong từng thời điểm.

Sau nhiều năm tập trung nguồn lực để tăng cường sức khỏe tài chính và hỗ trợ khách hàng theo chỉ đạo của NHNN, một số ngân hàng đã triển khai lại hoạt động trả cổ tức bằng tiền mặt trong năm 2023. Là những tổ chức niêm yết có số cổ phần lưu hành rất lớn, các ngân hàng phải chi ra hàng nghìn tỷ đồng để trả cổ tức cho cổ đông.

Năm 2023, đã có 6 ngân hàng thực hiện chia một phần cổ tức bằng tiền mặt là TPBank (25%), VIB (15%), VPBank (10%), HDBank (10%), ACB (10%) và MB (5%). Ước tính, tổng số tiền mà các ngân hàng này chi ra để trả cổ tức cho cổ đông là hơn 23.000 tỷ đồng.

Việc chia cổ tức bằng tiền mặt là thông tin vui cho các cổ đông khi được nhận "tiền tươi thóc thật" từ lợi nhuận mà ngân hàng làm ra. Bên cạnh đó, việc chia cổ tức bằng tiền mặt cũng cho thấy sự tự tin của ban lãnh đạo về nền tảng vốn cũng như dòng tiền của ngân hàng.

Ngày 13/12, Viện Kiểm sát nhân dân tối cao đã ban hành cáo trạng truy tố bà Trương Mỹ Lan (Chủ tịch Tập đoàn Vạn Thịnh Phát) cùng 85 bị can trong vụ án xảy ra tại Tập đoàn Vạn Thịnh Phát, Ngân hàng SCB và các đơn vị, tổ chức liên quan.

Các bị can trong vụ án bị truy tố về các tội: "Tham ô tài sản"; "Vi phạm quy định về hoạt động ngân hàng, hoạt động khác liên quan đến hoạt động ngân hàng"; "Đưa hối lộ"; "Nhận hối lộ"; "Lợi dụng chức vụ, quyền hạn trong khi thi hành công vụ"; "Thiếu trách nhiệm gây hậu quả nghiêm trọng"; "Lạm dụng tín nhiệm chiếm đoạt tài sản".

Trong đó, bà Trương Mỹ Lan bị truy tố về các tội: "Tham ô tài sản", "Đưa hối lộ" và tội "Vi phạm quy định về cho vay trong hoạt động của các tổ chức tín dụng". Các bị can còn lại có 41 lãnh đạo, cán bộ Ngân hàng SCB; 15 cựu cán bộ Ngân hàng Nhà nước; 3 cựu cán bộ Thanh tra Chính phủ; một cựu cán bộ Kiểm toán Nhà nước…

Theo cáo trạng, để thao túng toàn bộ hoạt động của Ngân hàng SCB, Chủ tịch Tập đoàn Vạn Thịnh Phát Trương Mỹ Lan cùng đồng bọn đã lập nên một kế hoạch vô cùng tỉ mỉ và có tiến trình thực hiện kéo dài trong nhiều năm.

Trong khoảng thời gian từ năm 2012-2022, chủ tịch Vạn Thịnh Phát Trương Mỹ Lan đã thâu tóm, nắm giữ trên thực tế số lượng cổ phần gần tuyệt đối của SCB (từ 85% đến 91,5% cổ phần), qua đó trở thành cổ đông có "quyền lực".

Với quyền lực gần như tuyệt đối, bà Trương Mỹ Lan đã chi phối và điều hành mọi hoạt động của ngân hàng này. Về bản chất, SCB là công cụ tài chính để phục vụ cho "đế chế" Vạn Thịnh Phát với hơn 1.000 doanh nghiệp, do bà Lan chèo lái.

Trong 10 năm, từ 2012 - 2022, cơ quan tố tụng xác định Chủ tịch Tập đoàn Vạn Thịnh Phát và đồng phạm sử dụng hàng loạt chiêu trò để rút tiền từ SCB. Điển hình như thành lập hàng trăm công ty ma rồi thuê người để đứng tên, tạo lập hồ sơ vay vốn khống, câu kết với công ty thẩm định giá để nâng khống giá trị tài sản bảo đảm, lập phương án rút tiền rồi cắt đứt dòng tiền sau khi giải ngân…

Cũng vì các khoản vay đều dựa trên hồ sơ lập khống, khi đến hạn và không trả được nợ, bà Trương Mỹ Lan và đồng phạm tiếp tục tạo ra các khoản vay khống khác. Số tiền bà Lan rút từ SCB theo đó ngày càng nhiều, thiệt hại ngày càng nghiêm trọng.

Viện KSND tối cao cáo buộc, từ tháng 1/2012 đến tháng 10/2022, bà Trương Mỹ Lan đã chỉ đạo lập khống hồ sơ, giải ngân 2.527 khoản vay (gồm 1.057 khoản khách hàng cá nhân và 1.470 khoản khách hàng tổ chức), với tổng số tiền hơn 1,066 triệu tỉ đồng.

Tính đến tháng 10/2022 (thời điểm khởi tố vụ án), dư nợ còn 1.284 khoản vay với tổng số tiền hơn 677.000 tỉ đồng không có khả năng thu hồi (gồm gần 484.000 tỉ đồng nợ gốc và hơn 193.000 tỉ đồng lãi/phí).

Tính toán của cơ quan tố tụng cho thấy, số dư nợ gốc các khoản vay của nhóm bà Trương Mỹ Lan chiếm tới 93% tổng dư nợ gốc tại SCB.

Quá trình điều tra vụ án, Bộ Công an cho biết đã rà soát, xác minh, truy thu dòng tiền phạm tội và các tài khoản, tài sản đứng tên các bị can để thu hồi, kê biên, phong tỏa, đảm bảo khắc phục hậu quả vụ án.

Theo đó, cơ quan điều tra thu giữ tổng số tiền 589 tỉ đồng, gần 15 triệu USD và hàng ngàn bất động sản, siêu xe, du thuyền…; phong tỏa hơn 1.800 tỉ đồng của các bị can tại các ngân hàng.

Riêng với bà Trương Mỹ Lan, công an tạm giữ 1.266 giấy chứng nhận quyền sử dụng đất; kê biên 1.237 bất động sản tại Đồng Nai, TP.HCM, Long An…; kê biên 857 triệu cổ phần SCB của bà Lan và các cá nhân đứng tên hộ.

Năm 2023 có tới 10 ngân hàng cùng kỷ niệm 30 năm thành lập/có mặt tại Việt Nam, có thể kể đến có thể kể đến Techcombank, ACB, VPBank, SHB, ABBank, PGBank, GPBank, OceanBank, Shinhan Bank Việt Nam, UOB Việt Nam. Ngoài ra, năm 2023 cũng là năm đặc biệt với Vietcombank khi ngân hàng đã bước sang tuổi 60; Agribank và VietinBank cùng kỷ niệm 35 năm.

Ngoài ra, năm 2023 cũng kỷ niệm dấu mốc quan trọng đối với PGBank khi ngân hàng đã đổi tên từ Ngân hàng TMCP Xăng dầu Petrolimex thành Ngân hàng TMCP Thịnh Vượng và Phát triển, đồng thời đổi tên viết tắt và bộ nhận diện thương hiệu.

Năm qua, Ngân hàng Bản Việt cũng đã chính thức đổi tên viết tắt từ Viet Capital Bank thành BVBank và thay bộ nhận diện thương hiệu, trong khi Ngân hàng Bưu điện Liên Việt cũng đổi tên viết tắt từ LienVietPostBank thành LPBank.

Theo Bộ Thông tin và Truyền thông, trong 11 tháng đầu năm 2023, các cơ quan chức năng đã nhận được hơn 15.900 phản ánh về trường hợp lừa đảo do người dùng Internet Việt Nam gửi đến qua các hệ thống cảnh báo, trong đó hơn 91% cảnh báo này liên quan đến giả mạo, lừa đảo trong lĩnh vực ngân hàng - tài chính.

Để thực hiện các cuộc lừa đảo trực tuyến, đối tượng lừa đảo áp dụng nhiều biện pháp khác nhau để tạo niềm tin, nhưng có thể phân ra 3 nhóm lừa đảo chính, đó là giả mạo thương hiệu chiếm 72,6%, chiếm đoạt tài khoản online chiếm 11,4% và 16% còn lại là các hình thức khác như việc làm online, lừa đảo tình cảm, app cho vay...

Theo thống kê của đơn vị này, từ đầu năm, tổ chức chống lừa đảo trực tuyến đã chặn 3.369 website vi phạm, 972 website lừa đảo, đồng thời bảo vệ 3,6 triệu người dân không truy cập website vi phạm, không bị lừa đảo tiền bạc hoặc thu thập thông tin cá nhân bất hợp pháp.

Nhằm tăng cường bảo vệ an toàn cho tài khoản ngân hàng của người dùng, nhiều giải pháp để phòng, chống tội phạm đã được các cơ quan quản lý và ngành ngân hàng liên tục cảnh báo trong thời gian qua. Tuy nhiên, việc xử lý vấn nạn lừa đảo này không đơn giản, cần sự phối hợp cả 3 bên, đặc biệt là việc nâng cao nhận thức của người dân.

Bài: Minh Vy - Quang Hưng

Thiết kế: Hải An