Angimex lần đầu có lãi trở lại sau 6 quý, nợ ngắn hạn vượt xa tài sản ngắn hạn

Lần đầu tiên kể từ quý I/2022, Angimex có lãi trở lại trong quý III/2023 ở mức rất khiêm tốn 1,6 tỷ đồng. Công ty vẫn phải đối mặt với khoản lỗ lũy kế 124 tỷ đồng và áp lực thanh toán rất lớn khi nợ ngắn hạn vượt quá tài sản ngắn hạn.

Công ty cổ phần Xuất nhập khẩu An Giang (Angimex, mã AGM, sàn HoSE) công bố báo cáo tài chính hợp nhất quý III/2023 với kết quả khá bất ngờ.

Theo đó, công ty ghi nhận doanh thu thuần 223,6 tỷ đồng, chỉ bằng 1/3 cùng kỳ năm ngoái. Sau khi trừ đi giá vốn, lợi nhuận gộp ở mức 10,4 tỷ đồng.

Chi phí bán hàng giảm 86% còn 8,8 tỷ đồng cùng chiều chi phí quản lý doanh nghiệp cũng giảm 62% chỉ còn hơn 3 tỷ đồng.

Nhờ không ghi nhận thuế TNDN hiện hành và hoãn lại nên Angimex báo lãi ròng quý III ở mức 1,6 tỷ đồng trong khi cùng kỳ vẫn lỗ 28,8 tỷ đồng. Đây là lần đầu tiên, Angimex có lãi trở lại kể từ quý I/2022 (lãi ròng 9,9 tỷ đồng).

Lũy kế ba quý đầu năm nay, Angimex mang về 545 tỷ đồng doanh thu thuần, chưa bằng 1/5 doanh thu cùng kỳ năm 2022. Lợi nhuận sau thuế của doanh nghiệp là âm 56 tỷ đồng, lỗ đậm hơn mức 35 tỷ đồng cùng kỳ năm ngoái.

Được biết, năm 2023, AGM đặt mục tiêu doanh thu hợp nhất 1.123 tỷ đồng, lợi nhuận trước thuế ở mức 12 tỷ đồng. Tuy nhiên, với mức lỗ trước thuế 34,5 tỷ đồng sau 9 tháng đầu năm, công ty còn cách rất xa mục tiêu.

Tính đến thời điểm 30/9/2023, tổng tài sản Angimex đạt 1.590 tỷ đồng, tăng 0,6% so với đầu năm. Tài sản ngắn hạn ở mức 526,4 tỷ đồng (chiếm 33% tổng tài sản).

Trong đó, lượng tiền nhàn rỗi còn rất ít như: tiền mặt giảm từ hơn 11 tỷ đồng xuống còn 7,5 tỷ đồng; tiền gửi ngân hàng còn 24,7 tỷ đồng, chứng khoán kinh doanh 5,2 tỷ đồng. Bên cạnh đó, khoản phải thu của khách hàng 232 tỷ đồng; hàng tồn kho 135 tỷ đồng...

Trong quý III, Angimex phát sinh khoản đầu tư vào Công ty TNHH Dịch vụ Phát triển Nông nghiệp Đồng Tháp - DASCO trị giá 304 triệu đồng.

Về nguồn vốn, tổng nợ phải trả cuối quý III ở mức 1.154 tỷ đồng, trong đó nợ ngắn hạn ở mức 1.108 tỷ đồng. Có thể thấy, nợ ngắn hạn của AGM đã vượt xa tài sản ngắn hạn. Hệ số tài sản ngắn hạn/nợ ngắn hạn là 0,47 cho thấy khả năng thanh toán các khoản nợ của AGM rất yếu.

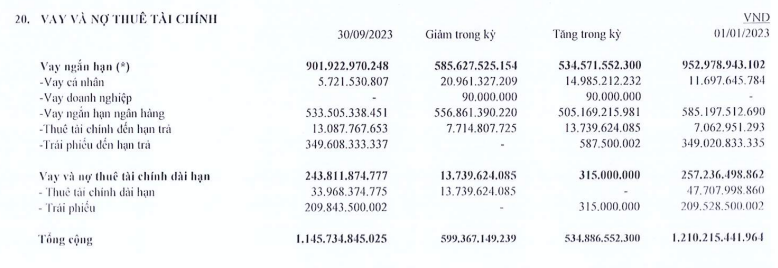

Angimex đang có tổng nợ vay tài chính ở mức 1.146 tỷ đồng. Trong đó vay nợ ngắn hạn là 902 tỷ đồng gồm 533 tỷ đồng vay ngân hàng tại BIDV và ABBank cùng với gần 350 tỷ đồng trái phiếu mã AGMH2123001 từ nợ dài hạn được chuyển sang ngắn hạn. Còn vay nợ dài hạn là 244 tỷ đồng, chủ yếu đến từ nợ trái phiếu gần 210 tỷ đồng.

Vốn chủ sở hữu doanh nghiệp ở mức 236 tỷ đồng, giảm 19% so với đầu năm. Vì mới có lãi trở lại nên AGM vẫn lỗ lũy kế 122,4 tỷ đồng tính đến hết quý III/2023.

Angimex dự kiến tổ chức Đại hội đồng cổ đông (ĐHĐCĐ) bất thường năm 2023 ngày 6/11 tới tại tỉnh An Giang. Tại ĐHĐCĐ bất thường sắp tới, Angimex trình cổ đông qua Báo cáo tài chính năm 2022 đã được kiểm toán. Đồng thời, Angimex trình cổ đông phương án bù đắp lỗ luỹ kế tại thời điểm 30/6/2023 là 204,7 tỷ đồng (tại BCTC riêng) và 125,43 tỷ đồng (tại BCTC hợp nhất).

Công ty cho rằng với việc đang lỗ luỹ kế, điều này ảnh hưởng trực tiếp đến hoạt động sản xuất kinh doanh bình thường, cũng như khả năng cổ phiếu AGM bị huỷ niêm yết trên sàn HoSE.

Theo đó, Angimex trình cổ đông hai phương án khắc phục. Một là phát hành cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu gồm 120,46 tỷ đồng quỹ đầu tư phát triển, 5,02 tỷ đồng quỹ khác thuộc vốn chủ sở hữu.

Hai là sử dụng quỹ đầu tư phát triển 120,46 tỷ đồng và các quỹ khác thuộc vốn chủ sở hữu là 5,02 tỷ đồng để bù đắp lỗ luỹ kế.

Đối với phương án phát hành cổ phiếu, Công ty dự kiến phát hành 12.548.500 cổ phiếu để tăng vốn điều lệ từ 182 tỷ đồng, lên 307,49 tỷ đồng. Trong đó, tỷ lệ phát hành thêm là 100:68,95, tức cổ đông sở hữu 100 cổ phiếu sẽ nhận thêm 68,95 cổ phiếu mới và dự kiến triển khai trong năm 2023.