Cho vay margin 9 tỷ USD, các công ty chứng khoán thu lãi kỷ lục bất chấp VN-Index sụt giảm

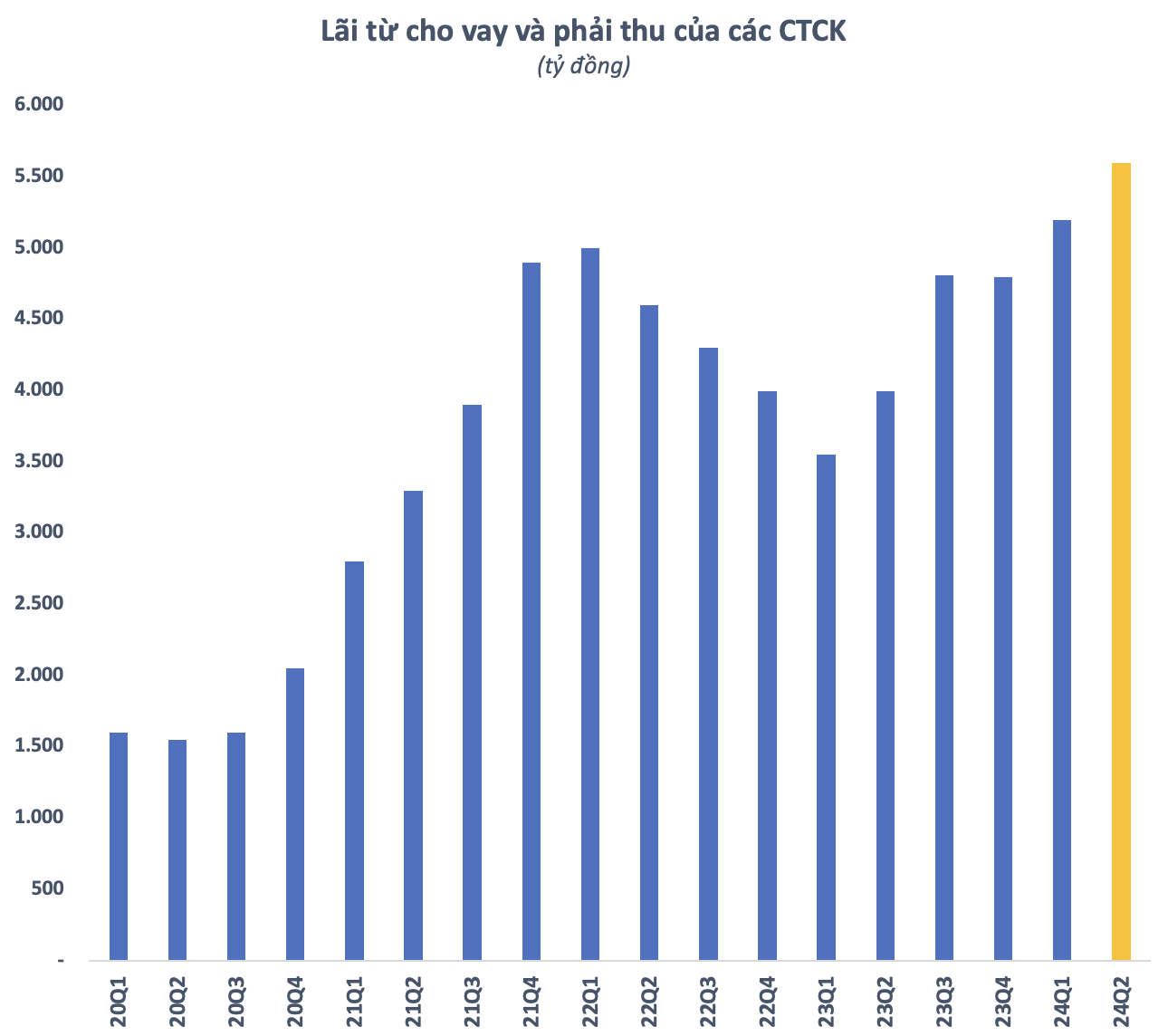

Trong quý 2, lãi từ các khoản cho vay và phải thu của các CTCK ước đạt 5.600 tỷ đồng, tăng 40% so với cùng kỳ 2023 và cao hơn gần 8% so với quý trước. Đây là con số lớn nhất lịch sử mà nguồn thu này mang lại cho các CTCK trong một quý.

Quý 2 vừa qua chứng kiến VN-Index "chật vật" trước ngưỡng 1.300 điểm nhưng là khoảng thời gian hoạt động cho vay của các công ty chứng khoán diễn ra sôi động. Dư nợ cho vay toàn thị trường vào cuối quý ước tính đạt kỷ lục 225.000 tỷ đồng (9 tỷ USD), trong đó margin vào khoảng 218.000 tỷ đồng, tăng 23.000 tỷ so với cuối quý 1 và là mức cao nhất từ trước đến nay.

Dư nợ cho vay tăng mạnh, các CTCK cũng "vớ bẫm". Trong quý 2 vừa qua, lãi từ các khoản cho vay và phải thu của các CTCK ước đạt 5.600 tỷ đồng, tăng 40% so với cùng kỳ 2023 và cao hơn gần 8% so với quý trước. Đây là con số lớn nhất lịch sử mà nguồn thu này mang lại cho các CTCK trong một quý, bất chấp VN-Index giảm nhẹ trong quý 2 (dao động trong vùng 1.245 - 1.285 điểm).

Trong bối cảnh mảng tự doanh biến động thất thường theo thị trường, môi giới khó bứt phá do cạnh tranh gay gắt, nghiệp vụ cho vay đang ngày càng đóng vai trò quan trọng trong hoạt động của các CTCK. Nguồn thu từ mảng này thường chiếm khoảng 25-40% doanh thu hoạt động, thậm chí là mảng đóng góp lớn nhất tại một số CTCK.

Về lợi nhuận, lãi từ cho vay và phải thu đóng góp đến 75% tổng lãi trước thuế của các CTCK trong quý 2 vừa qua. Con số này giai đoạn trước chỉ khoảng 50% tuy nhiên thời gian gần đây đã gia tăng mạnh. Điều này phần nào cho thấy vai trò ngày càng quan trọng của mảng cho vay đối với hoạt động của các công ty chứng khoán.

Nhìn chung, xu hướng "ngân hàng hóa" CTCK được dự báo sẽ ngày càng phát triển khi doanh nghiệp khó tiếp cận được vốn từ kênh tín dụng ngân hàng, trái phiếu. Trong khi đó, thủ tục cầm cố, thế chấp tài sản là cổ phiếu để vay các CTCK lại đơn giản và linh hoạt hơn nhiều. Điều này đem lại lợi ích cho cả 3 bên (1) doanh nghiệp có thể giải quyết các nhu cầu cấp bách về vốn; (2) CTCK tăng quy mô cho vay nhanh chóng, đem lại nguồn thu lớn; (3) Ngân hàng giải quyết một phần tình trạng thừa vốn khi tăng trưởng tín dụng hạn chế.

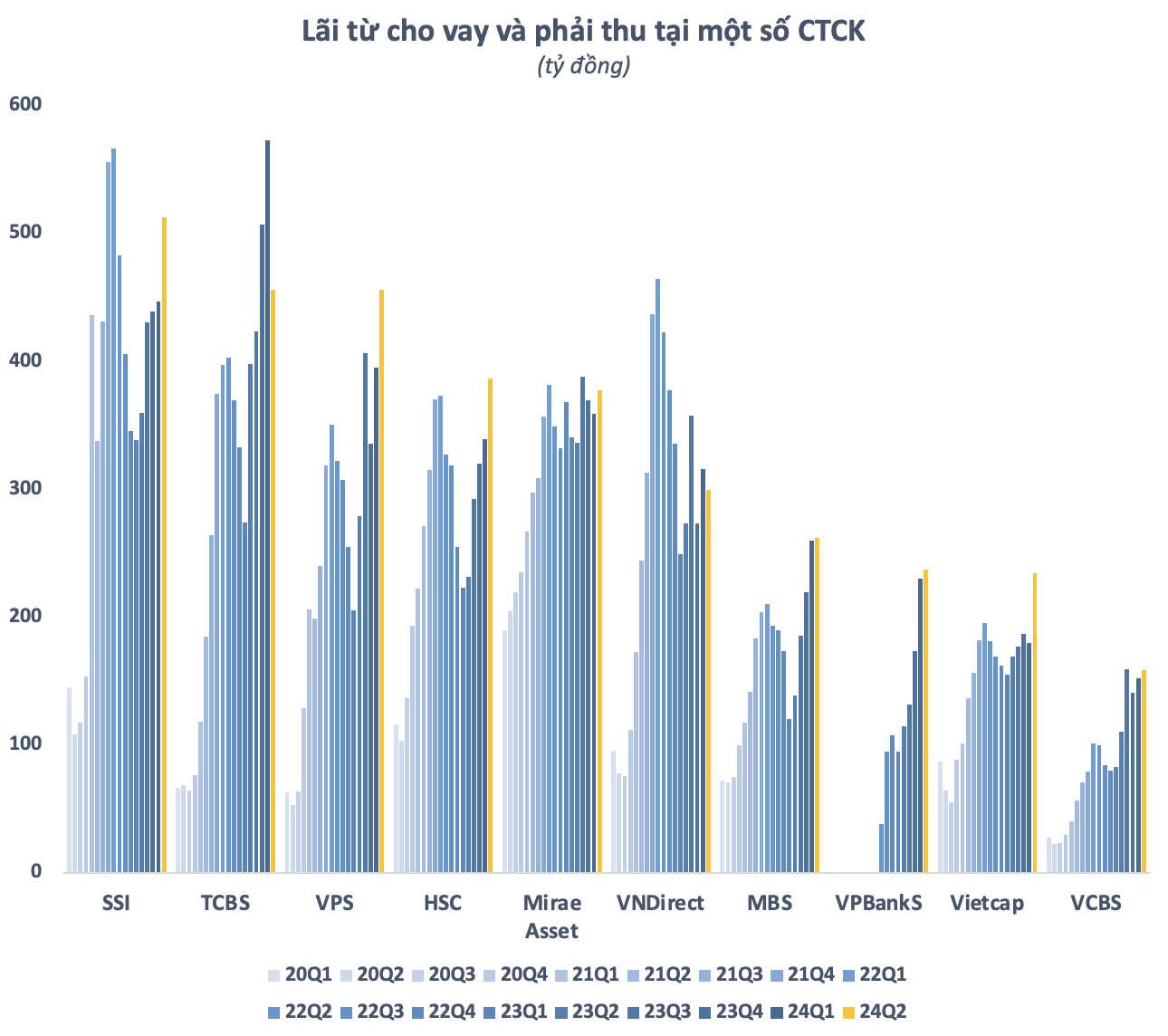

Xét trên từng CTCK, đa phần top đầu đều ghi nhận lãi từ cho vay và phải thu trong quý 2 tăng trưởng so với cùng kỳ 2023. Tuy nhiên, so với quý đầu năm, bức tranh lại có sự phân hoá nhất định khi một số cái tên bị thu hẹp nguồn thu này, đáng chú ý có thể kể đến TCBS, VNDirect. Đây là điều khá bất ngờ khi dư nợ cho vay của TCBS đã tăng vọt lên mức kỷ lục xấp xỉ 1 tỷ USD sau quý vừa qua.

Ở chiều ngược lại, nhiều CTCK ghi nhận lãi từ cho vay và phải thu tăng mạnh so với quý liền trước. Thậm chí, nguồn thu này của VPS, HSC, MBS, VPBankS, Vietcap còn lập kỷ lục kể từ khi hoạt động. Đáng chú ý, trong số này chỉ có duy nhất HSC có dư nợ tăng vọt sau quý 2 trong khi những cái tên còn lại gần như đi ngang so với thời điểm cuối quý 1.

Rất khó lý giải cho sự biến động trái chiều kể trên. Một phần nguyên nhân có thể đến từ định hướng và chính sách cho vay tại các CTCK có sự khác biệt nhất định. Với một số CTCK tập trung làm "deal", lãi suất cho vay có thể sẽ chênh lệch đáng kể so với mặt bằng lãi suất niêm yết. Bên cạnh đó, các công ty ưu tiên bán lẻ cũng tung ra nhiều sản phẩm vay ưu đãi lãi suất nhằm kích cầu margin thời gian qua.

Loại bỏ các yếu tố trên, mặt bằng lãi suất cho vay margin tại các CTCK chủ yếu dao động quanh vùng 10-13,5% bất chấp lãi suất tiết kiệm và chi vay tại các ngân hàng đã duy trì ở mức rất thấp trong thời gian dài. Đây là điều dễ hiểu khi CTCK vẫn phải tìm cách bù đắp phần chi phí vốn cao trong giai đoạn trước đó.

Trong ngắn hạn, khó có thể kỳ vọng lãi suất margin giảm thêm khi lãi suất ngân hàng đã có dấu hiệu rục rịch tăng trở lại thời gian qua. Theo báo cáo mới đây, KBSV dự báo mặt bằng lãi suất huy động sẽ tiếp tục xu hướng tăng 0,7-1% trong nửa cuối năm 2024. Áp lực tỷ giá được dự báo sẽ còn căng thẳng trong quý 3, trước khi hạ nhiệt vào quý 4 nhờ việc Fed hạ lãi suất cũng như nguồn ngoại tệ gia tăng từ kiều hối, xuất khẩu bước vào mùa cao điểm.

Với xu hướng lãi suất như trên, nếu dư nợ margin tiếp tục tăng, không loại trừ khả năng nguồn thu từ hoạt động cho vay của các CTCK sẽ còn phá kỷ lục trong thời gian tới. Điều này hoàn toàn có cơ sở bởi các CTCK vẫn còn nhiều dư địa để cho vay thêm khi tỷ lệ dư nợ cho vay Margin/VCSH vẫn thấp hơn nhiều so với đỉnh, cũng như mức an toàn theo quy định và hàng loạt kế hoạch tăng vốn đang được triển khai.