Cổ phiếu ngân hàng đang thế nào trước mùa công bố BCTC quý 2/2024?

Cùng thời điểm này năm ngoái làn sóng tích sản cổ phiếu ngân hàng ở vùng định giá thấp đã khởi phát để rồi ghi nhận thành công vượt trội, với những tỷ suất từ 20-30% và thậm chí tới 50%...

Năm nay lịch sử có lặp lại? Có những thực tế đang định hình để tham khảo cho câu trả lời: Kinh tế vĩ mô có xu hướng khả quan, tăng trưởng GDP quý 2 đạt cao, tăng trưởng tín dụng bắt đầu khởi sắc từ tháng 5 và tháng 6, một số ngân hàng thương mại dự báo tăng trưởng lợi nhuận đạt từ 25-30% và thậm chí cao hơn, trong khi các chỉ số định giá đang ở vùng thấp 5 năm… Những thực tế này gợi mở triển vọng cho một làn sóng tích sản mới.

Còn đối với các nhà đầu tư trên thị trường chứng khoán, để đưa ra được quyết định mua hay bán một cổ phiếu, bước đầu tiên là xác định giá trị hiện tại của cổ phiếu đó đang ở đâu, đang "rẻ" hay "đắt".

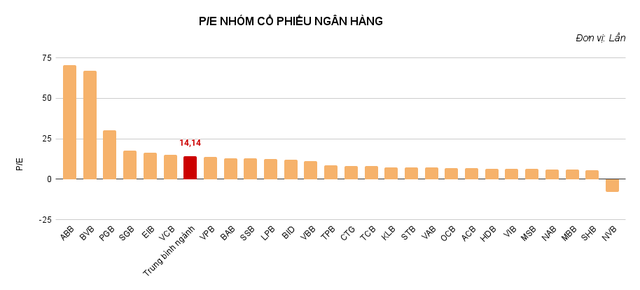

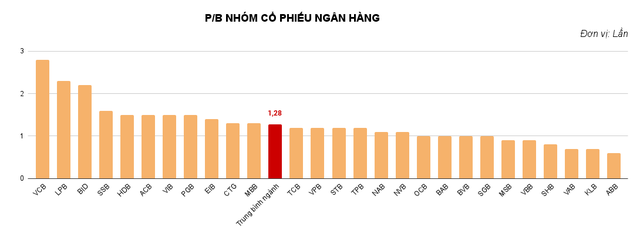

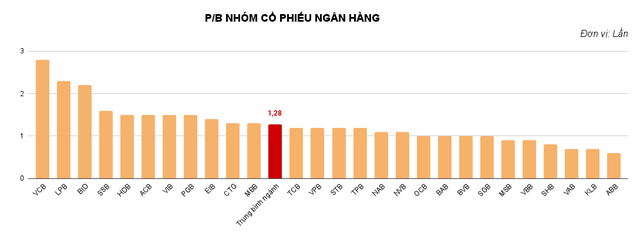

Những luận điểm để nhà đầu tư nhìn vào, trước hết là những chỉ số tài chính cơ bản nhất của doanh nghiệp. Trong đó, việc định giá cổ phiếu là chỉ số P/E (Price to earnings - Thị giá trên lợi nhuận mỗi cổ phiếu) và P/B (Price to book - Thị giá trên giá trị sổ sách) là những tiêu chí đầu tiên.

P/E, P/B - thước đo định giá cổ phiếu

Theo báo cáo Triển vọng đầu tư nửa cuối năm 2024 của Shinhan Securities, P/B của nhóm ngân hàng niêm yết trên HoSE đang được giao dịch ở mức thấp. Hiện, P/B của nhóm ngành này chỉ ở khoảng 1,55 lần, thấp hơn nhiều so với 5 năm qua do lo ngại về nhu cầu tín dụng yếu, biến động lãi suất không thuận lợi và chất lượng tài sản kém đi.

Tuy nhiên, điều này cũng mở ra cơ hội cho các nhà đầu tư khi lựa chọn những cổ phiếu có tiềm năng trong danh mục đầu tư của mình.

Các chuyên gia cũng nhận định, tiêu chí đầu tiên để lựa chọn cổ phiếu ngân hàng để đầu tư, là mức định giá P/E và P/B đang ở mức thấp so với toàn ngành trong 5 năm gần nhất. Điều này cũng phản ánh sự thận trọng của các nhà đầu tư trong bối cảnh nền kinh tế toàn cầu có nhiều biến động.

P/E nhóm cổ phiếu ngân hàng trung tuần tháng 7/2024

Diễn biến nhóm cổ phiếu ngân hàng trên thị trường chứng khoán cũng đã là minh chứng rõ nét cho những nhận định này. Những cổ phiếu ngân hàng có tiềm năng tăng trưởng tốt, bộ đệm an toàn vốn cao luôn lọt tầm ngắm của các nhà đầu tư. TOP 10 cổ phiếu tăng mạnh nhất trong năm 2023, chiếm ưu thế nhất là nhóm ngân hàng và đây cũng là thành công của làn sóng tích sản nổi bật năm qua khi nhiều "cổ phiếu vua" tăng từ 20-30%, hay như HDB tăng tới trên 54%...

P/B nhóm cổ phiếu ngân hàng trung tuần tháng 7/2024

Nắm nhiều lợi thế, nhóm cổ phiếu ngân hàng có dấu hiệu "khởi động" trước mùa BCTC

Năm 2024, ngành ngân hàng được đánh giá là có triển vọng nửa cuối năm. Chứng khoán VPBanks nhận định, lợi nhuận trước thuế toàn nhóm ngân hàng niêm yết sẽ tăng khoảng 15%. Chứng khoán Rồng Việt lại cho rằng, tỷ lệ tăng trưởng lợi nhuận nhóm ngân hàng có thể đạt 18% trong năm 2024. Tỷ lệ tăng trưởng này cũng là nhận định của nhiều chuyên gia, công ty chứng khoán khác.

Các luận điểm được đưa ra, là từ sự phục hồi của kinh tế vĩ mô nói chung, khi nền kinh tế Việt Nam đã có những triển vọng lớn nửa đầu năm và đang có đà tăng mạnh nửa cuối năm. Chỉ số GDP 6 tháng đầu năm đạt mức tăng 6,42%; chỉ số PMI có tháng thứ 3 liên tiếp tăng điểm, ở mức 53,4 điểm - tăng mạnh từ 50,3 điểm của tháng 5.

Những điểm này cho thấy, nhu cầu mua sắm, tiêu dùng của người dân đang quay trở lại sau những năm "thắt lưng buộc bụng" vì những khó khăn từ đại dịch. Đây cũng là cơ hội để các ngân hàng, đặc biệt là các ngân hàng bán lẻ bứt phá ngoạn mục.

Với chiến lược xây dựng tệp khách hàng hướng tới vùng nông thôn, đô thị loại II, HDBank đang tạo sự khác biệt trong hướng đi riêng, chinh phục khách hàng theo hướng phát triển bền vững.

Bằng việc gia tăng độ phủ tại các vùng đô thị loại II, tệp khách hàng cá nhân của HDBank đang ngày càng mở rộng, tạo nền tảng thúc đẩy chiến lược bán lẻ, bán chéo sản phẩm và tăng trưởng vốn huy động với kết cấu bền vững. Kết quả khả quan khi quý I/2024 HDBank báo lãi trước thuế 2.743 tỷ đồng, tăng 47% so với cùng kỳ.

Tăng trưởng tín dụng cũng là một trong những thước đo mà các nhà đầu tư đang nhìn vào nhóm ngân hàng. Với lợi thế là một trong 4 ngân hàng được lựa chọn trong việc nhận chuyển giao bắt buộc một ngân hàng khác, Vietcombank, MB, VPBank và HDBank được cho là sẽ được "cấp" tín dụng lớn hơn, tạo điều kiện cho ngân hàng có thể gia tăng mảng kinh doanh cốt lõi. Trong đó, cũng tại HDBank, nguồn vốn với mặt bằng lãi suất thấp đã được chủ động chuẩn bị trong năm 2023 khi tăng trưởng vốn huy động đạt trên 50% đã và đang tạo lợi thế rất lớn cho năm 2024. Sức bật tăng trưởng tín dụng tại đây còn nhiều tài nguyên khi tỷ lệ cho vay so với huy động (LDR) chỉ quanh 75% cùng tỷ lệ an toàn vốn (CAR) giữ ở mức cao quanh 13%...

MB Research dự bán tăng trưởng tín dụng Quý II/2024 của VPBank sẽ đạt 11,5%; HDBank ở mức 9%, trong khi đó Vietinbank được dự báo tăng trưởng tín dụng ở mức 7%.

Dựa trên các tiêu chí đánh giá tiềm năng tăng trưởng, chuyên gia chứng khoán MB cho rằng lợi nhuận của VPBank sẽ tăng khoảng 62% so với cùng kỳ. Còn HDBank được dự báo tăng trưởng lợi nhuận quý II đạt 38%, và cả năm ở mức 31% - thuộc TOP cao so với toàn ngành.

Loạt các tín hiệu tích cực ngay trước thềm công bố kết quả kinh doanh quý II, cổ phiếu HDB vừa có quãng khởi động khá ấn tượng, đưa vốn hóa ngân hàng lên xấp xỉ 72.700 tỷ đồng. Bộ ba cổ phiếu lớn VCB, BID và CTG cũng đang có chiều hướng bứt lên trong nửa đầu tháng 7 này.

Techcombank (TCB) cùng với câu chuyện mở ra kỷ nguyên sinh lời tự động, cũng đang gia tăng mạnh mẽ mảng khách hàng cá nhân. Cổ phiếu TCB trên đà "vượt thoát", áp sát vùng đỉnh của một năm trở lại đây.

Với mức định giá thấp so với toàn ngành trong khi sức khoẻ tài chính ổn định, chi trả cổ tức đều đặn với tỷ lệ cao, những mã cổ phiếu như HDB, TCB, VPB… là một trong những cổ phiếu hứa hẹn đem lại lợi ích cho nhà đầu tư nếu biết lựa chọn thời điểm thích hợp để xuống tiền.

Xem xét kỹ, nhìn toàn cảnh bức tranh tăng trưởng quý I nói riêng và nửa đầu năm 2024 nói chung, nhiều công ty chứng khoán đã dự đoán trước khả năng hồi phục tích cực trong hoạt động kinh doanh của nhóm ngân hàng.

Shinhan Securities kỳ vọng, định giá sẽ dần tiến về mức trung bình trong giai đoạn 2024-2025, khi chất lượng tài sản được cải thiện cùng với sự phục hồi của nền kinh tế.