Tổng CTCP Đầu tư Phát triển Xây dựng (DIC Corp, mã DIG – sàn HoSE) ngày 10/5 thông qua kế hoạch chào bán cổ phiếu cho cổ đông hiện hữu với tỷ lệ 1.000:327,94, tương ứng chào bán thêm 200 triệu cổ phiếu với giá 15.000 đồng/cổ phiếu, huy động 3.000 tỷ đồng.

Phiên giao dịch ngày 10/5, cổ phiếu DIG đang giao dịch trên sàn vùng 28.600 đồng/cổ phiếu. Như vậy, giá chào bán cho cổ đông hiện hữu dự kiến thấp hơn 47,6% so với giá thị trường.

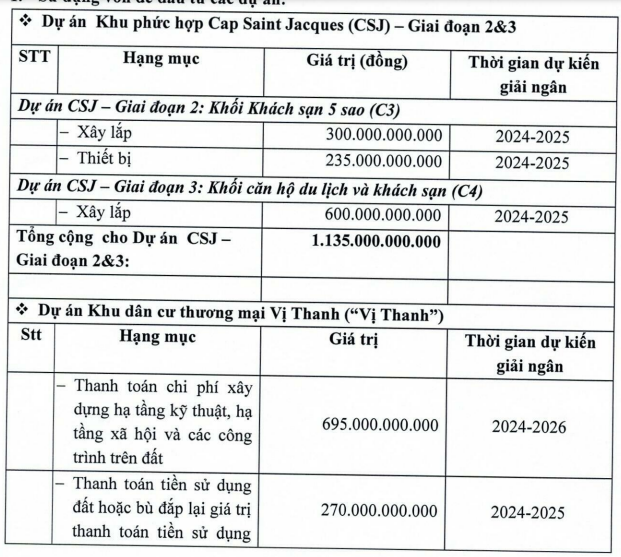

Với số tiền huy động được, DIC Corp dự kiến dùng 1.135 tỷ đồng đầu tư dự án Khu phức hợp Cap Saint Jacques giai đoạn 2&3; 965 tỷ đồng đầu tư dự án Vị Thanh; và còn lại 900 tỷ đồng dùng để thanh toán trái phiếu bao gồm 461 tỷ đồng trái phiếu mã DIGH2124002 (ngày thanh toán 30/9/2024) và 439 tỷ đồng trái phiếu mã DIGH2124004 (ngày thanh toán 26/11/2024).

Theo tìm hiểu, dự án Khu dân cư thương mại Vị Thanh nằm tại phường 4, TP. Vị Thanh, tỉnh Hậu Giang với quy mô 83,46ha, tổng vốn đầu tư 5.649,27 tỷ đồng. Trong đó, tính tới cuối năm 2023, dự án mới giải phóng mặt bằng được 75,68ha/83,46ha.

Ngoài ra, dự án Khu phức hợp Cap Saint Jacques nằm tại số 169 Thuỳ Vân, phường 8, TP. Vũng Tàu, tỉnh Bà Rịa – Vũng Tàu, dự án triển khai trên diện tích 11.311,6 m2, tổng vốn đầu tư 3.577 tỷ đồng.

Tính tới cuối năm 2023, giai đoạn 1 gồm 372 căn hộ du lịch đã được hoàn thành và đưa vào sử dụng; giai đoạn 2 và 3 (khối khách sạn 5 sao và căn hộ du lịch, khách sạn), hiện tại hồ sơ Báo cáo nghiên cứu khả thi đang được Bộ Xây dựng thẩm định.

Cùng ngày, DIC Corp cũng công bố kế hoạch phát hành cổ phiếu trả cổ tức và phát hành cổ phiếu tăng vốn cổ phần từ nguồn vốn chủ sở hữu.

Theo đó, DIC Corp dự kiến phát hành 30,5 triệu cổ phiếu trong đó, 15,24 triệu cổ phiếu để trả cổ tức và 15,24 triệu cổ phiếu để tăng vốn cổ phần từ nguồn vốn chủ sở hữu. Tỷ lệ thực hiện quyền là 100:2,5, tức cổ đông sở hữu 1 cổ phiếu tương ứng 1 quyền, 100 quyền được nhận 2,5 cổ phiếu mới.

Nguồn vốn phát hành cổ phiếu trả cổ tức dự kiến 152,4 tỷ đồng từ nguồn lợi nhuận sau thuế chưa phân phối tại BCTC kiểm toán năm 2023. Nguồn vốn phát hành từ nguồn vốn chủ sở hữu từ thặng dư vốn cổ phần 80 tỷ đồng và quỹ đầu tư phát triển hơn 72,4 tỷ đồng tại BCTC kiểm toán năm 2023.

Thời gian thực hiện dự kiến trong quý II-IV/2024, sau khi được UBCKNN chấp thuận. Thời gian chốt danh sách thực hiện quyền cùng ngày với đợt chào bán cổ phiếu cho cổ đông hiện hữu.

Trước đó, ngày 21/4/2023, DIC Corp thông qua việc dừng triển khai phương án phát hành cổ phiếu cho cổ đông hiện hữu theo thông báo của UBCKNN. Đây là phương án phát hành thêm 100 triệu cổ phiếu với giá chào bán 30.000 đồng/cổ phiếu được thông qua tại ĐHĐCĐ thường niên 2022.

Tại ĐHĐCĐ bất thường lần 2 diễn ra hồi tháng 10/2022, DIC Corp đã thông qua phương án điều chỉnh giá chào bán xuống còn 15.000 đồng/cổ phiếu.

Tháng 2/2023, DIC Corp công bố dời thời gian chào bán 100 triệu cổ phiếu, giá 15.000 đồng/cổ phiếu từ quý I/2023 sang quý II đến quý III/2023 đồng thời điều chỉnh phương án sử dụng vốn. Sau hai năm thay đổi, trì hoãn cuối cùng phương án này bị hủy bỏ.

Về hoạt động kinh doanh, trong quý I/2024, DIG ghi nhận doanh thu đạt 0,49 tỷ đồng, giảm 99,8% so với cùng kỳ; lợi nhuận sau thuế lỗ kỷ lục 121,24 tỷ đồng so với cùng kỳ lãi 76,58 tỷ đồng.

Năm 2024, DIC Corp đặt kế hoạch doanh thu 2.300 tỷ đồng, tăng 72% so với cùng kỳ; lợi nhuận trước thuế dự kiến 1.010 tỷ đồng, tăng 508,9% so với thực hiện trong năm 2023 và vốn đầu tư dự kiến 7.211,8 tỷ đồng, tăng 541% so với cùng kỳ.

Như vậy, kết thúc quý đầu năm 2024 với việc ghi nhận lỗ trước thuế 120,85 tỷ đồng, DIC Corp còn cách rất xa kế hoạch.