HAGL điều chỉnh phương án sử dụng nguồn vốn thu được từ đợt chào bán riêng lẻ

Sau khi điều chỉnh danh sách nhà đầu tư tham gia đợt chào bán 130 triệu cổ phiếu riêng lẻ, HAGL tiếp tục thay đổi phương án sử dụng nguồn vốn huy động được từ đợt phát hành.

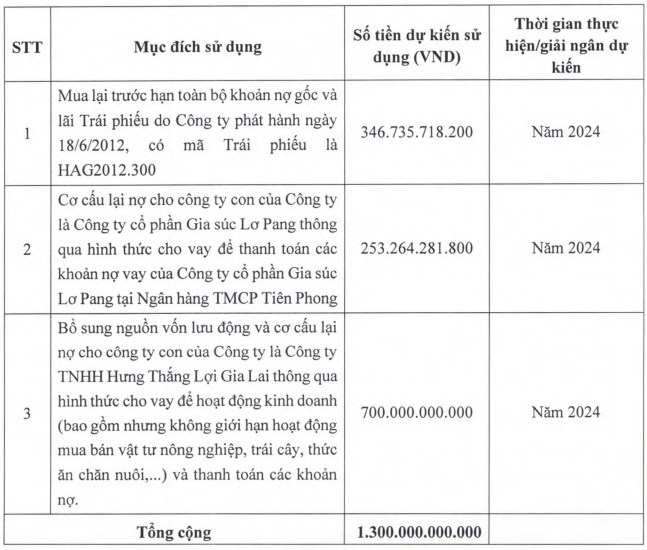

CTCP Hoàng Anh Gia Lai (HAGL, mã HAG, sàn HoSE) vừa công bố nghị quyết HĐQT thông qua việc điều chỉnh phương án án sử dụng 1.300 tỷ đồng huy động được từ đợt chào bán 130 triệu cổ phiếu riêng lẻ.

Theo phương án mới, HAGL sẽ dùng gần 346,7 tỷ đồng để mua lại trước hạn toàn bộ khoản nợ gốc và lãi trái phiếu phát hành ngày 18/6/2012. Hơn 253 tỷ đồng dùng để cơ cấu lại nợ cho CTCP Gia súc Lơ Pang thông qua hình thức cho vay để thanh toán các khoản nợ vay của đơn vị này tại TPBank. Còn lại 700 tỷ đồng vẫn được giữ nguyên, dùng để bổ sung nguồn vốn lưu động và cơ cấu lại nợ cho công ty con và thanh toán các khoản nợ. Thời gian giải ngân dự kiến là năm 2024.

Về cơ bản, HAGL vẫn giữ nguyên mục đích sử dụng vốn chỉ thay đổi tỷ trọng phân phối nguồn vốn. Theo phương án cũ, HAGL sẽ dùng 330,5 tỷ đồng để thanh toán một phần hoặc toàn bộ khoản nợ gốc và lãi trái phiếu phát hành năm 2012; 269,5 tỷ đồng để cơ cấu lại các khoản nợ vay cho công ty con là CTCP Gia súc Lơ Pang tại TPBank và 700 tỷ còn lại để bổ sung nguồn vốn lưu động cùng cơ cấu lại nợ cho công ty con là Công ty TNHH Hưng Thắng Lợi Gia Lai, thanh toán các khoản nợ.

HAGL sẽ ưu tiên giải ngân vốn từ đợt chào bán để mua lại trước lại toàn bộ nợ gốc và lãi trái phiếu, sau đó sẽ dùng để cơ cấu nợ cho Gia súc Lơ Pang và cuối cùng là bổ sung vốn lưu động, cơ cấu nợ cho Hưng Thắng Lợi Gia Lai cùng thanh toán các khoản nợ khác.

Trước đó, hồi giữa tháng 1, HAGL cũng lần thứ hai điều chỉnh danh sách nhà đầu tư tham gia đợt phát hành riêng lẻ. Theo đó, ông Nguyễn Đức Quân Tùng - Quyền Tổng giám đốc của CTCP Chứng khoán LPBank, là cá nhân duy nhất dự kiến mua 28 triệu cổ phiếu đã rút khỏi danh sách nhà đầu tư và thay thế bởi một cá nhân khác tên là Lê Minh Tâm.

Cá nhân Lê Minh Tâm không có quan hệ gì với lãnh đạo thuộc HĐQT, ban giám đốc và Ban kiểm soát của HAGL và cũng không giữ chức vụ gì tại HAGL. Hiện cá nhân Lê Minh Tâm không sở hữu cổ phần tại đây và dự kiến tỷ lệ sở hữu sau phát hành là 2,65%.

Hai nhà đầu tư khác là CTCP Tập đoàn Thaigroup và CTCP Chứng khoán LPBank vẫn giữ nguyên số lượng cổ phần dự kiến mua lần lượt là 52 và 50 triệu cổ phiếu.

Trong một diễn biến khác, hôm 15/1, HAGL đã thanh toán hơn 84,5 tỷ đồng tiền gốc trái phiếu mã HAGLBOND16.26. Nguồn tiền thanh toán từ thanh lý tài sản và bán cổ phiếu HNG.

HAGL cho biết thời gian thanh toán tiếp theo là quý I/2024. Được biết, lô trái phiếu HAGLBOND16.26 được phát hành ngày 30/12/2016, kỳ hạn 10 năm, trái chủ là Ngân hàng Đầu tư và Phát triển Việt Nam (BIDV).

Lô trái phiếu này có tài sản đảm bảo với tổng giá trị là 6.596 tỷ đồng. Theo BCTC hợp nhất quý III/2023, tại ngày 30/9 giá trị còn lại của lô trái phiếu này là 4.891 tỷ đồng.