HDBank tất toán 3 lô trái phiếu với tổng giá trị phát hành 6.000 tỷ đồng

HDBank đã tiến hành mua lại toàn bộ lô trái phiếu HDBL2427007, HDBL2427010 và HDBL2426011 với tổng giá trị phát hành 6.000 tỷ đồng.

Ngân hàng TMCP Phát triển TP.HCM (HDBank, MCK: HDB) vừa có văn bản gửi Sở Giao dịch Chứng khoán Hà Nội (HNX) công bố kết quả mua lại trái phiếu trước hạn.

Theo đó, ngày 30/7/2025, HDBank tiến hành tất toán lô trái phiếu HDBL2427007 có giá trị phát hành là 1.000 tỷ đồng; giá trị mua lại thực tế là 1,057 tỷ đồng/trái phiếu.

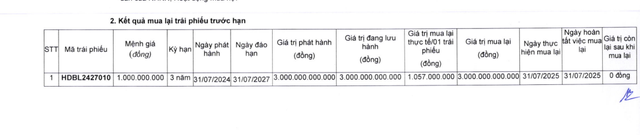

Đến ngày 31/7/2025, HDBank tiếp tục mua lại toàn bộ 3.000 trái phiếu mã HDBL2427010 mệnh giá 1 tỷ đồng/trái phiếu; tương ứng giá trị phát hành là 3.000 tỷ đồng. Giá trị mua lại thực tế là 1,057 tỷ đồng/trái phiếu.

Nguồn: HNX

Cũng với giá trị mua lại thực tế là 1,057 tỷ đồng/trái phiếu, ngày 1/8/2025, ngân hàng này đã tất toán toàn bộ lô HDBL2427011 với giá trị phát hành 2.000 tỷ đồng.

Xa hơn nữa, trong tháng 7/2025, HDBank mua lại lô HDBL2330002 với giá trị phát hành 500 tỷ đồng.

Ở chiều ngược lại, kể từ đầu năm 2025 đến nay, ngân hàng này chưa phát hành lô trái phiếu nào (theo thống kê trên HNX). Tuy nhiên, giữa tháng 7/2025 vừa qua, HDBank đã có văn bản gửi Ủy ban Chứng khoán Nhà nước (UBCKNN), Sở Giao dịch Chứng khoán TP.HCM (HoSE) liên quan đến việc triển khai thực hiện chào bán trái phiếu ra công chúng Đợt 2.

Tổng số lượng trái phiếu chào bán ra công chúng là 100 triệu trái phiếu chia thành 2 đợt: Đợt 1: 25 triệu trái phiếu HDBC7Y253201 và 25 triệu trái phiếu HDBC8Y253301; Đợt 2: 25 triệu trái phiếu HDBC7Y253202 và 25 triệu trái phiếu HDBC8Y253302.

Mệnh giá chào bán là 100.000 đồng/trái phiếu; tương ứng tổng giá trị trái phiếu chào bán theo mệnh giá là 10.000 tỷ đồng.

Đây là trái phiếu không chuyển đổi, không kèm chứng quyền, không có bảo đảm, là nợ thứ cấp và thỏa mãn các điều kiện để được tính vào vốn cấp 2 của tổ chức phát hành theo quy định của pháp luật hiện hành.

Thời gian phân phối đợt 1 là trong vòng 90 ngày kể từ ngày Giấy chứng nhận đăng ký chào bán có hiệu lực và Đợt 2 dự kiến trong quý II-III/2025. Thời gian chào bán đợt 2 không kéo dài quá 90 ngày; khoảng cách giữa 2 đợt không quá 12 tháng.

Tổ chức tư vấn phát hành là Công ty CP Chứng khoán SSI.

Ngoài kế hoạch chào bán trong nước, HDBank cũng đã công bố Nghị quyết thông qua phương án phát hành trái phiếu HDBank ra thị trường quốc tế năm 2025.

Cụ thể, HDBank dự kiến phát hành trái phiếu quốc tế với tối đa 100.000 trái phiếu, mệnh giá 1.000 USD/trái phiếu, qua đó tổng giá trị huy động tối đa 100 triệu USD và được chia làm 2 đợt.

Đợt 1 dự kiến chào bán 50.000 trái phiếu trong quý II/2025, qua đó huy động tối đa 50 triệu USD. Đợt 2 dự kiến chào bán 50.000 trái phiếu muộn nhất trong quý III/2025, qua đó huy động 50 triệu USD.

Trái phiếu sẽ có kỳ hạn 3 năm, dưới hình thức bút toán ghi sổ hoặc dữ liệu điện tử. Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền và không có tài sản bảo đảm.

Trái phiếu sẽ được phát hành cho các nhà đầu tư tổ chức dự kiến tại thị trường Mỹ và Hà Lan và không niêm yết ở nước ngoài.

Về hình thức thanh toán, HDBank sẽ thanh toán tiền gốc 03 lần vào ngày 15 khi tròn 24 tháng, 30 tháng và 36 tháng kể từ thời điểm phát hành. Tiền lãi được thanh toán định kỳ 06 tháng/lần vào ngày 15 của tháng đó.

PV