Kinh Bắc muốn phát hành 250 triệu cổ phiếu, dự kiến thu về 6.250 tỷ đồng

Kinh Bắc muốn phát hành 250 triệu cổ phiếu riêng lẻ trong khoàng từ quý I - quý III/2025, dự kiến thu về 6.250 tỷ đồng để tái cơ cấu các khoản nợ, bổ sung vốn lưu động.

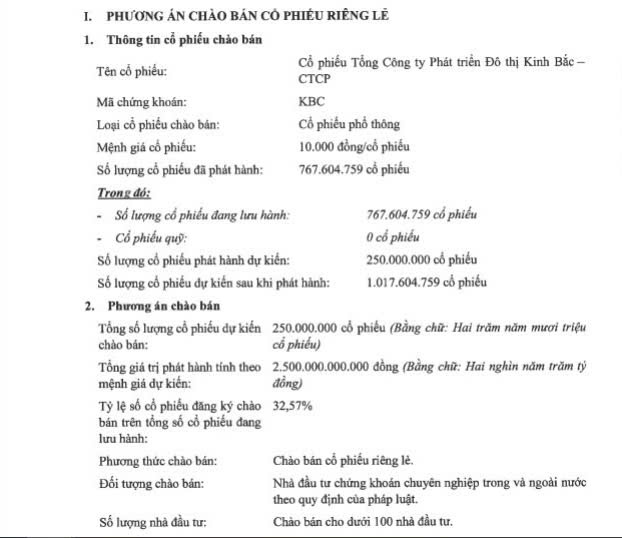

Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP (MCK: KBC, sàn HoSE) vừa công bố Nghị quyết của HĐQT thông qua việc triển khai phương án chào bán cổ phiếu riêng lẻ và phương án sử dụng vốn thu được từ đợt chào bán.

Theo đó, Kinh Bắc dự kiến chào bán 250 triệu cổ phiếu KBC loại cổ phiếu phổ thông, tương đương tỷ lệ 32,57% số lượng cổ phiếu đang lưu hành của công ty. Với mệnh giá 10.000 đồng/cổ phiếu, tổng giá trị phát hành tính theo mệnh giá của đợt phát hành cổ phiếu lần này là 2.500 tỷ đồng.

Giá bán cổ phiếu dự kiến bằng 80% giá đóng cửa trung bình của 30 phiên giao dịch liền trước ngày Ủy ban Chứng khoán Nhà nước (UBCKNN) có công văn chấp thuận/xác nhận việc nhận đầy đủ hồ sơ đăng ký chào bán cổ phiếu riêng lẻ của KBC. Tuy nhiên, giá thấp nhất dự kiến là 16.200 đồng/cổ phiếu.

Nguồn: KBC

Thời gian dự kiến chào bán trong khoảng từ quý I/2025 đến quý III/2025, sau khi được UBCKNN chấp thuận.

Kinh Bắc dự kiến chào bán cho các nhà đầu tư chứng khoán chuyên nghiệp trong và ngoài nước với số lượng dưới 100 nhà đầu tư. Theo danh sách cổ đông chốt tại ngày 24/5/2024, đang có 6 nhà đầu tư trong nước và 5 nhà đầu tư nước ngoài dự kiến tham gia mua cổ phiếu KBC trong đợt chào bán lần này.

Nếu đợt phát hành thành công, số lượng cổ phiếu của Kinh Bắc sẽ tăng từ hơn 767,6 triệu cổ phiếu lên mức hơn 1.017,6 triệu cổ phiếu.

Số tiền thu được từ các đợt chào bán sẽ được Kinh Bắc sử dụng để tái cơ cấu các khoản nợ, bổ sung vốn lưu động cho hoạt động sản xuất kinh doanh nhằm tăng cường năng lực tài chính và nâng cao khả năng cạnh tranh của công ty.

Tuy nhiên, hiện nay để thực hiện các mục đích trên, đồng thời tính toán đến yếu tố biến động giá cổ phiếu giao dịch trên thị trường, tổng số tiền Kinh Bắc ưu tiên sử dụng khoảng 6.250 tỷ đồng (tương ứng với mức giá chào bán là 25.000 đồng/cổ phiếu) từ việc phát hành riêng lẻ cổ phiếu năm 2024 sẽ được công ty phân bổ theo phương án sử dụng vốn chi tiết, thời gian sử dụng vốn dự kiến trong năm 2025.

Cụ thể, Kinh Bắc sẽ dùng 6.090 tỷ đồng để tái cơ cấu các khoản nợ của tổng công ty, trong đó trả nợ gốc và lãi vay CTCP KCN Sài Gòn Bắc Giang 4.428,1 tỷ đồng, trả nợ gốc và lãi vay CTCP KCN Sài Gòn Hải Phòng 1.462,5 tỷ đồng, Trả gốc vay Ngân hàng TMCP Công thương Việt Nam 105,2 tỷ đồng, trả nợ gốc và lãi vay CTCP Phát triển Đô thị Sài Gòn Tây Bắc 94,2 tỷ đồng.

Còn lại 160 tỷ đồng sẽ được Kinh Bắc bổ sung vốn lưu động cho hoạt động sản xuất kinh doanh của Tổng công ty, trong đó trả lãi vay Ngân hàng Quốc tế Việt Nam kỳ 2025 số tiền 105 tỷ đồng, dùng cho chi phí lưu động khác 55 tỷ đồng.

Khánh Hân