Lộ diện 99 nhà đầu tư mua 73 triệu cổ phiếu hoán đổi nợ từ Xây dựng Hoà Bình (HBC), Thép SMC chốt số lượng lớn nhất

Giá phát hành của Xây dựng Hòa Bình (HBC) là 10.000 đồng/cp, cao hơn 34% so với thị giá cổ phiếu HBC chốt phiên 10/5 (7.450 đồng/cp).

HĐQT tập đoàn Xây dựng Hoà Bình (mã chứng khoán: HBC) vừa thông qua việc triển khai phương án phát hành cổ phiếu để hoán đổi nợ hiện hữu của công ty với các chủ nợ gồm nhà cung cấp, nhà thầu phụ, nhà sản xuất của công ty. Vì một số lý do như công ty đã thanh toán nợ cho một số chủ nợ, một số chủ nợ thay đổi ý định hoán đổi nợ nên Xây dựng Hoà Bình dự kiến sẽ phát hành hơn 73 triệu cổ phiếu, giảm 1 triệu đơn vị so với kế hoạch trước đó

Trong trường hợp các chủ nợ thay đổi ý định và không đồng ý hoán đổi nợ, HĐQT công ty quyết định sẽ huỷ bỏ số lượng cổ phiếu dự kiến phát hành tương ứng của chủ nợ. Giá phát hành là 10.000 đồng/cp, cao hơn 34% so với thị giá cổ phiếu HBC chốt phiên 10/5 (7.450 đồng/cp).

Tại đại hội vừa qua, cổ đông thắc mắc "Tại sao giá cổ phiếu đang 7,000-8,000 đồng/cp nhưng HBC phát hành hoán đổi nợ với giá 10,000 đồng/cp, liệu việc phát hành có thành công không?". Chủ tịch Xây dựng Hòa Bình Lê Viết Hải chia sẻ, ông đã trao đổi với các thầu phụ, nếu các thầu phụ đã chia sẻ khó khăn với tập đoàn vậy nên chờ đến lúc cổ phiếu về tài khoản và ông tin lúc đó giá cổ phiếu HBC sẽ không như bây giờ.

Ban chủ tọa ĐHCĐ thường niên của Xây dựng Hòa Bình.

Ông Hải cho biết giá trị thật của HBC sắp tới sẽ được đưa vào BCTC như máy móc đã khấu hao hết, các dự án bất động sản dở dang đang ghi nhận nguyên giá. Giá trị thực của HBC, book value thực sự của HBC đang chênh lệch rất nhiều so với sổ sách kế toán và ban lãnh đạo sẽ đưa dần vào BCTC bằng nhiều cách.

Theo ông, các nhà thầu phụ đã hy sinh khi đồng ý hoán đổi với giá cao hơn giá trên sàn nhưng họ cũng tin rằng sau khi vượt qua khó khăn giá cổ phiếu HBC sẽ được hồi phục. Trước đây, giá cổ phiếu của HBC đã có lúc lên hơn 30.000 đồng/cp vào đầu năm 2022. Chúng tôi đã tính book value của Hòa Bình thực tế phải trên 20.000 đồng, cộng thêm giá trị vốn vô hình thì có mức 26.000 - 28.000. Đó là trong điều kiện HBC đang nằm trong diện kiểm soát đặc biệt khi có những rủi ro xảy ra trong năm 2022. Đó là những quyết định vừa vì tình cảm cũng vừa vì kỳ vọng lợi ích trong tương lai.

Ông cũng cho biết thêm đến bây giờ có thể khẳng định, việc phát hành cổ phiếu hoán đổi nợ cơ bản đã chốt lại, đã ký hợp đồng, hoàn thành hồ sơ để nộp UBCKNN. Rủi ro phát hành không thành công gần như là không có.

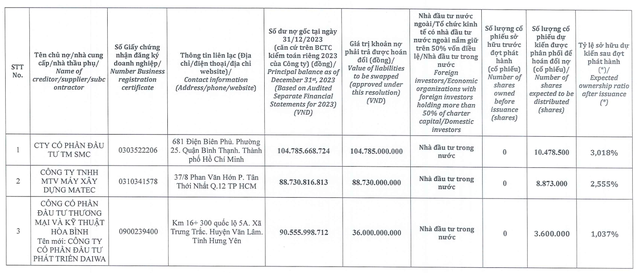

Sau khi phát hành thành công, vốn điều lệ của Xây dựng Hòa Bình đạt mức 3.470 tỷ đồng. Theo công bố, danh sách nhà đầu tư tham gia đợt chào bán này gồm 99 doanh nghiệp - tất cả đều không nắm giữ cổ phần nào tại Xây dựng Hoà Bình và đều là nhà đầu tư trong nước.

Đơn vị được phân phối lượng cổ phiếu lớn nhất trong danh sách này là CTCP Đầu tư Thương mại SMC (Mã: SMC) với số dư nợ gốc tại ngày 31/12/2023 là gần 105 tỷ. Do đó, số lượng cổ phiếu dự kiến được phân phối cho SMC để hoán đổi nợ là gần 10,49 triệu cổ phiếu, tương đương tỷ lệ sở hữu hơn 3% sau đợt chào bán.

Công ty được phân phối nhiều thứ hai trong danh sách là Công ty TNHH MTV Máy Xây dựng Matec với số dư nợ cuối năm ngoái là gần 89 tỷ, tương ứng số cổ phiếu dự kiến được phân phối là gần 8,9 triệu cổ phiếu HBC. Sau phát hành, tỷ lệ sở hữu của Matec tại Xây dựng Hoà Bình là 2,55%.

Matec là công ty con do Xây dựng Hoà Bình nắm 100% vốn. Cuối tháng 3, HĐQT đã khởi động lại phương án việc thoái toàn bộ vốn tại đơn vị này. Matec được thành lập vào năm 2010, là công ty con của Hòa Bình để thực hiện quản lý và khai thác toàn bộ số máy móc, thiết bị cho tập đoàn.

Doanh nghiệp được phân phối lượng cổ phiếu cao thứ ba trong danh sách là CTCP Đầu tư Thương mại và Kỹ thuật Hoà Bình (tên mới là CTCP Đầu tư Phát triển Daiwa) có dư nợ gần 91 tỷ cuối năm ngoái. Giá trị khoản nợ phải trả được hoán đổi là 36 tỷ, tương ứng với số cổ phần dự kiến được phân phối là 3,6 triệu đơn vị. Sau phát hành, Daiwa có thể tăng tỷ lệ nắm giữ tại ông lớn ngành xây dựng này lên hơn 1%.

Ngoài phương án phát hành kể trên, Xây dựng Hòa Bình sẽ chào bán riêng lẻ 200 triệu cổ phiếu (giảm 20 triệu cổ phiếu theo kế hoạch trước đó) với giá 12.000 đồng/cp nhằm tăng vốn điều lệ. Số tiền dự kiến thu về 2.400 tỷ đồng sẽ được dùng để thanh toán các khoản nợ vay của công ty tại Ngân hàng. Đối tượng chào bán là nhà đầu tư chuyên nghiệp. Cổ phiếu chào bán riêng lẻ cũng bị hạn chế chuyển nhượng 1 năm.