“Mùa đông khắc nghiệt” của ngành thép: Cổ đông Hòa Phát, Hoa Sen, Nam Kim, Tôn Đông Á "ngồi trên đống lửa" khi giá thép thế giới rơi tự do, "nín thở" chờ các quyết định chống bán phá giá

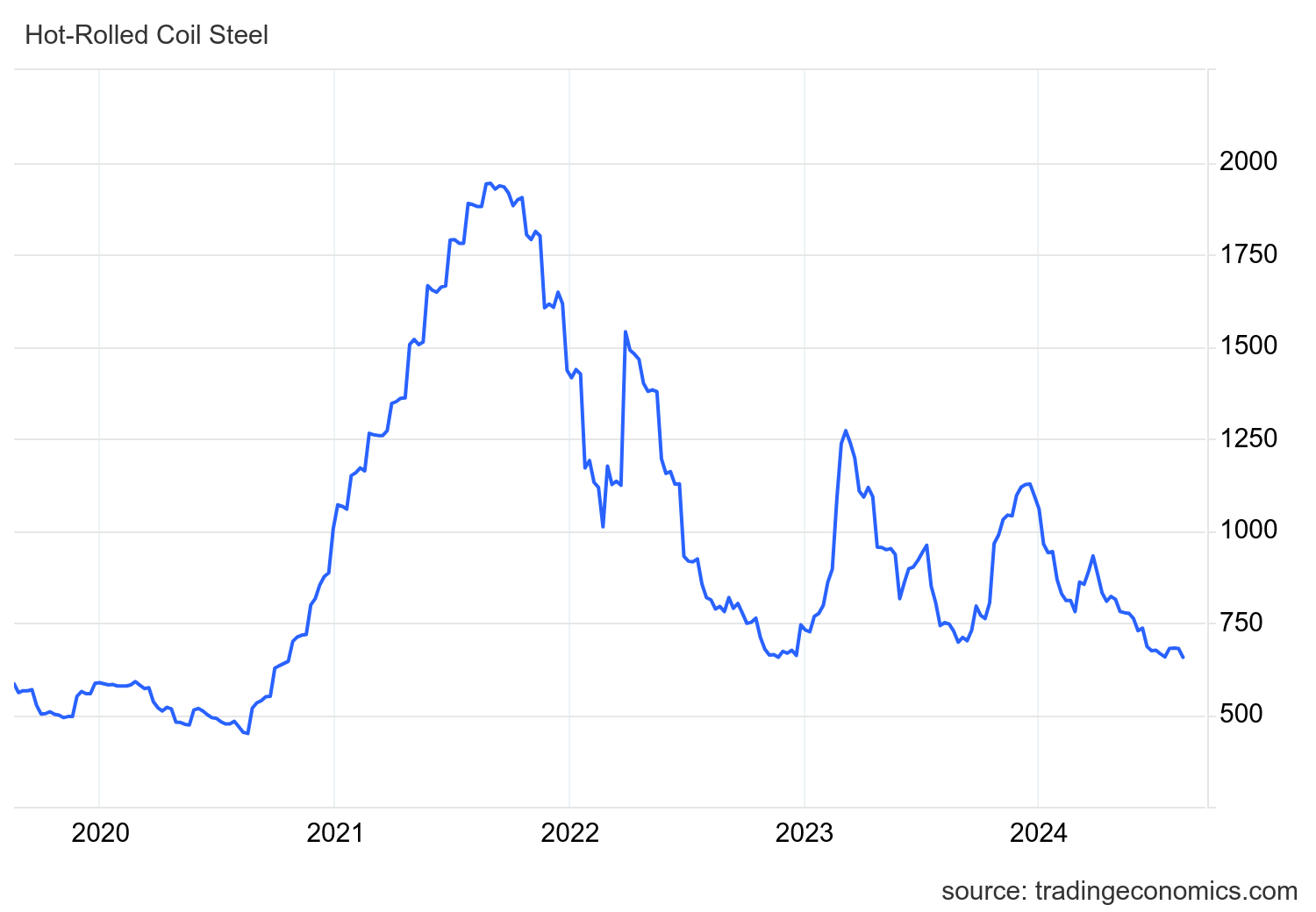

Giá thép thanh tương lai đã lao dốc mạnh xuống thấp nhất kể từ năm 2016. Giá thép cuộn cán nóng (HRC) tương lai cũng rơi về mức thấp nhất trong gần 4 năm trở lại đây.

"Mùa đông khắc nghiệt" - một thách thức còn tồi tệ hơn cả những cú sốc lớn trong các năm 2008 và 2015 là ví von của người đứng đầu China Baowu Steel, hãng sản xuất thép lớn nhất thế giới về tình hình ngành thép Trung Quốc hiện tại. Tín hiệu cảnh báo từ thị trường thép lớn nhất thế giới được phản ánh rõ rệt lên diễn biến giá thép.

Sau một nhịp hồi nhẹ trong quý 2 vừa qua, giá thép thanh tương lai đã lao dốc mạnh và lần đầu xuống dưới 2.800 CNY/tấn, thấp nhất trong vòng 8 năm, kể từ năm 2016. Tương tự, giá thép cuộn cán nóng (HRC) tương lai cũng rơi về mức thấp nhất trong gần 4 năm, kể từ trung tuần tháng 10/2020.

Nguyên nhân khiến giá thép thế giới lao dốc là do nhu cầu yếu trong khi nguồn cung từ thị trường Trung Quốc ngày càng dồi dào. Tình trạng dư cung nhà ở trên diện rộng đã khiến chính phủ Trung Quốc phải kiềm chế hỗ trợ các nhà phát triển bất động sản lớn, ảnh hưởng đáng kể đến triển vọng tiêu thụ thép.

Các nhà máy tại Trung Quốc đã chuyển sang khách hàng nước ngoài để bù đắp nhu cầu trong nước. Chính phủ Trung Quốc đã ban hành các tiêu chuẩn chất lượng mới cho thép thanh vào tháng 9 năm ngoái, khiến các nhà máy và thương nhân tràn ngập thị trường bằng các kho dự trữ cũ. Điều này làm tăng thêm áp lực giảm giá đối với mặt hàng này.

Áp lực từ tồn kho lớn, cổ đông như "ngồi trên đống lửa"

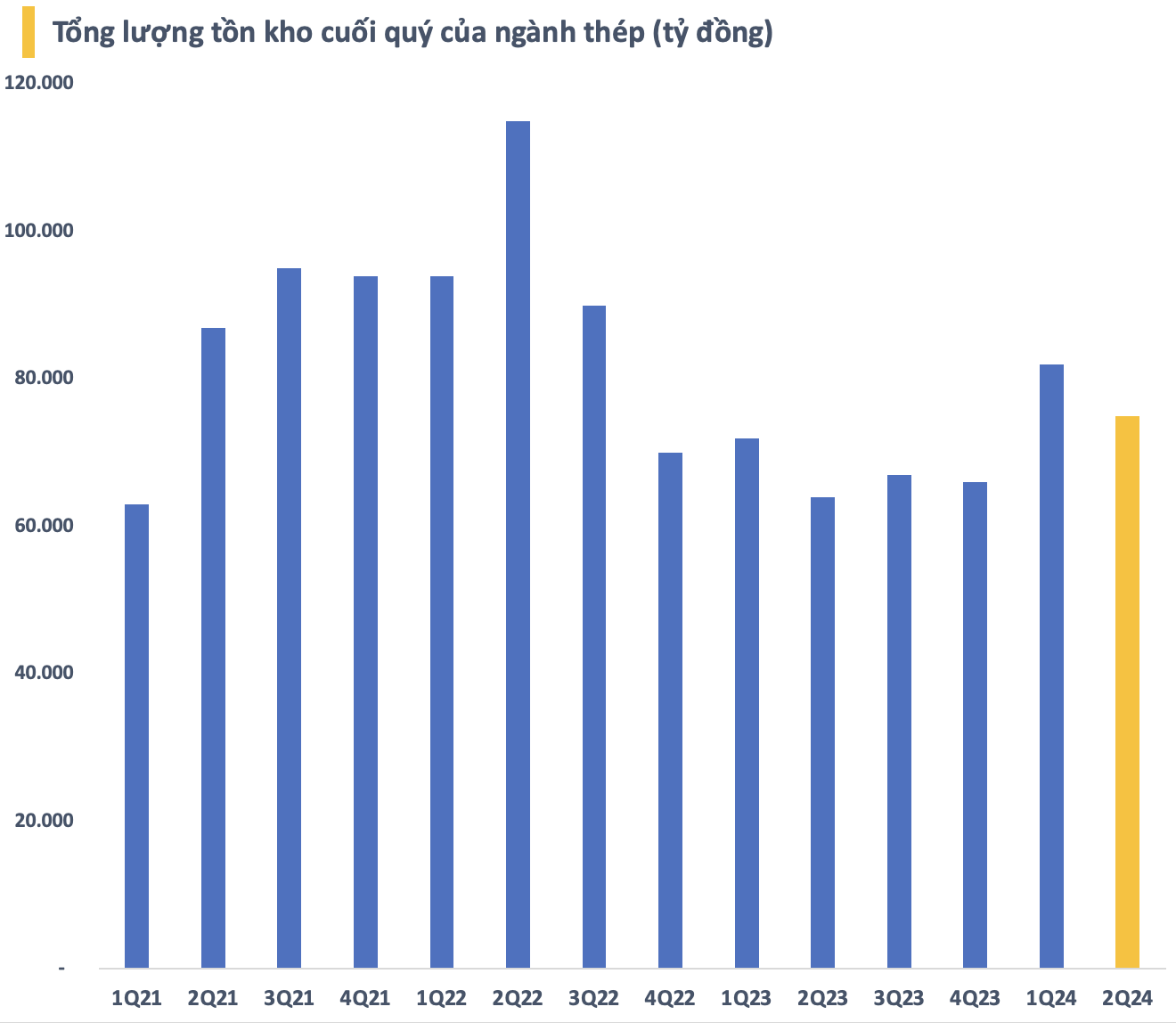

Giá thép giảm mạnh trong bối cảnh các doanh nghiệp thép vẫn còn lượng tồn kho khá lớn dù đã giảm sau quý 2. Thời điểm 30/6, tổng giá trị tồn kho của ngành thép trên sàn chứng khoán ước tính vào khoảng 75.000 tỷ đồng, giảm khoảng 7.000 tỷ so với cuối quý 1 trước đó nhưng là mức cao thứ 2 trong vòng 7 quý trở lại đây.

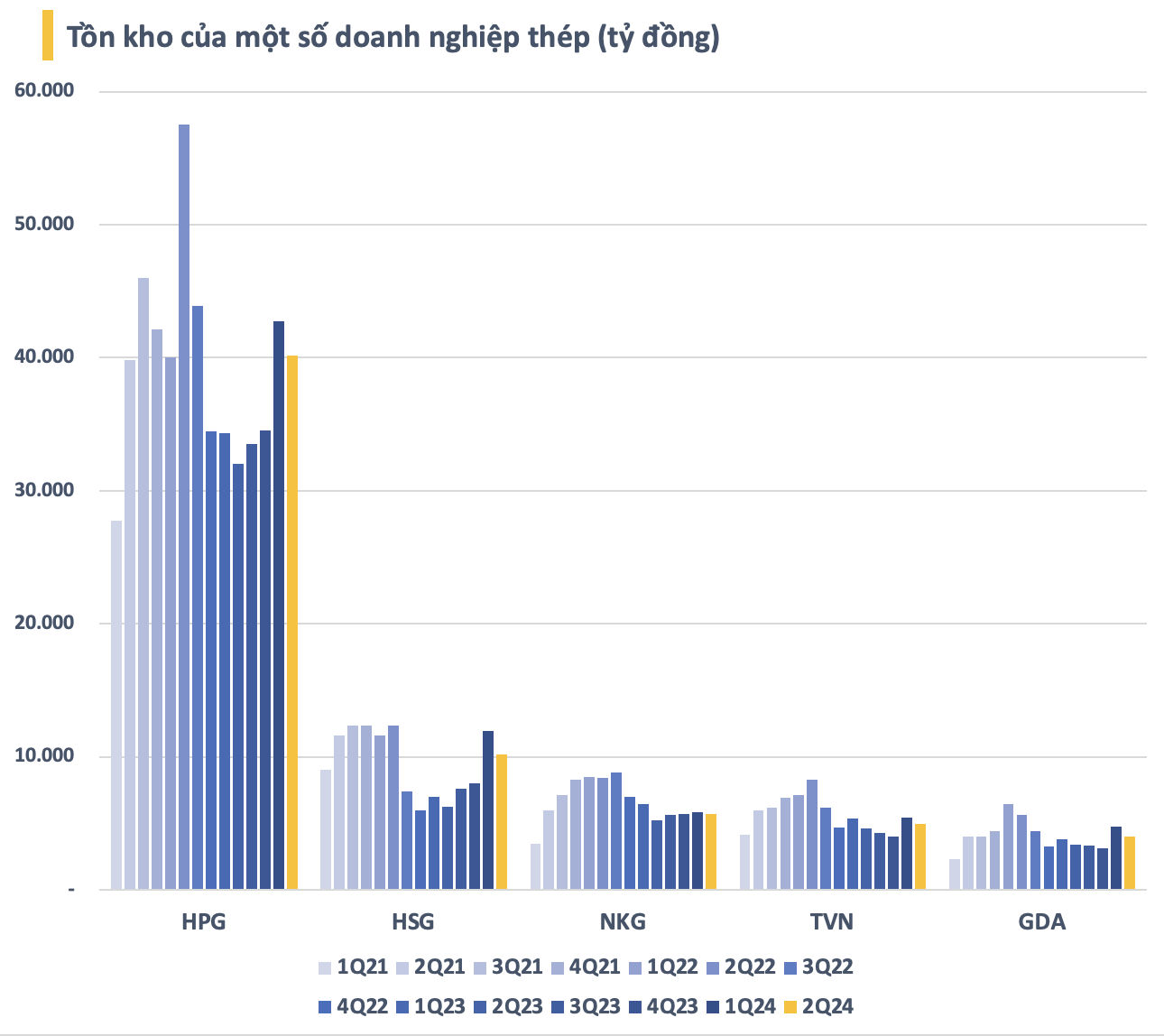

5 doanh nghiệp là Hòa Phát, Hoa Sen, Nam Kim, VNSteel, Tôn Đông Á chiếm đến gần 90% tổng giá trị tồn kho toàn ngành thép trên sàn chứng khoán. Trong đó, riêng Hòa Phát đã chiếm hơn 53% với giá trị tồn kho tại ngày cuối quý 2 hơn 40.000 tỷ đồng (đã bao gồm cả trích lập dự phòng giảm giá). Hầu hết các doanh nghiệp thép trên sàn chứng khoán đều giảm quy mô tồn kho sau quý 2 nhưng tồn kho hiện tại vẫn cao hơn đáng kể so với mặt bằng chung trong năm 2023.

Đà lao dốc của giá thép thế giới được dự báo sẽ ảnh hưởng đến lợi nhuận của ngành thép và điều này gây áp lực lớn đến diễn biến cổ phiếu thép thời gian gần đây. Từ đỉnh gần nhất, HPG (-15%), HSG (-22%), NKG (-26%), TVN (-25%), GDA (-27%), SMC (-50%) đều đã giảm hàng chục % chỉ trong vòng chưa đến 2 tháng và đánh mất toàn bộ thành quả tăng giá hồi đầu năm. Điều này khiến không ít cổ đông ngành thép cảm thấy như "ngồi trên đống lửa".

Triển vọng mờ nhạt, áp lực lên các cổ phiếu thép là rất lớn, đặc biệt từ khối ngoại. Chỉ riêng HPG đã bị nước ngoài bán ròng gần 80 triệu cổ phiếu từ đầu tháng 6 đến nay, giá trị tương đương gần 2.200 tỷ đồng. Cường độ bán ròng gia tăng rõ rệt trong nửa đầu tháng 8 và chưa có dấu hiệu dừng lại. Trong khi đó, dòng tiền nội vẫn khá dè dặt khiến các cổ phiếu thép chưa tìm được điểm cân bằng.

"Đau đầu" với câu chuyện chống bán phá giá

Ở thời điểm hiện tại, chưa có nhiều tín hiệu cho thấy xu hướng đi xuống của giá thép có thể đảo chiều trong ngắn hạn. Vì thế, các doanh nghiệp thép trong nước có lẽ trông chờ nhiều vào câu chuyện chống bán phá giá (CBPG) để kỳ vọng làm giảm bớt phần nào áp lực từ thép Trung Quốc lên thị trường nội địa.

Trọng tâm của các cuộc điều tra là HRC nhập khẩu từ Trung Quốc và Ấn Độ và tôn mạ kẽm nhập khẩu từ Trung Quốc và Hàn Quốc. Tuy nhiên, Vietcap cho rằng khả năng áp dụng thuế CBPG đối với HRC là khá thấp do nguồn cung trong nước không đủ đáp ứng nhu cầu HRC. Nhu cầu HRC hàng năm của Việt Nam là 12-14 triệu tấn, vượt xa nguồn cung trong nước (4-5 triệu tấn) và công suất tối đa trong nước là 8-9 triệu tấn.

Theo Vietcap mối nguy đối với các nhà sản xuất tôn mạ là đáng kể và khả năng áp dụng thuế CBPG đối với các sản phẩm này cao hơn. Nếu tìm thấy đủ bằng chứng về việc bán phá giá, Vietcap kỳ vọng biện pháp CBPG tạm thời sẽ được áp dụng sớm nhất là vào giữa tháng 9/2024. Hòa Phát sẽ là bên hưởng lợi lớn nhất nếu thuế CBPG được áp dụng cho cả HRC và tôn mạ. Các nhà sản xuất tôn mạ, bao gồm Hoa Sen và Nam Kim, sẽ chỉ được hưởng lợi từ thuế CBPG đối với tôn mạ.

Trong khi chờ quyết định từ Bộ Công thương, ngành thép Việt Nam mới đây lại nhận một tin không vui khi vào ngày 8/8, Ủy ban châu Âu (EC) đã ban hành Thông báo khởi xướng điều tra chống bán phá giá đối với một số sản phẩm thép cán nóng có xuất xứ từ Ai Cập, Ấn Độ, Nhật Bản và Việt Nam, nhập khẩu vào Liên minh châu Âu (EU).

Nhìn chung, các quyết định CBPG nếu được thông qua sẽ có tác động nhất định đến giá thép cũng như hoạt động sản xuất kinh doanh của các doanh nghiệp trong ngành. Thời điểm này, rất khó để dự báo về quyết định cuối cùng và các doanh nghiệp phải chuẩn bị sẵn sàng các kịch bản ứng phó với tất cả trường hợp có thể xảy ra.