Nông nghiệp BAF muốn mua thêm một công ty con, phát hành cổ phiếu ESOP với giá 'hời'

Nông nghiệp BAF thông qua việc nhận chuyển nhượng để sở hữu 99,99% CTCP Chăn nuôi CNC Thành Đạt Gia Lai. Cùng với đó, công ty lên kế hoạch phát hành cổ phiếu ESOP với giá thấp hơn 60% so với thị giá.

CTCP Nông nghiệp BAF Việt Nam (mã BAF, sàn HoSE) công bố nghị quyết thông qua việc nhận chuyển nhượng cổ phần để sở hữu 99,99% một công ty chăn nuôi ở Gia Lai.

Cụ thể, nghị quyết HĐQT BAF ngày 18/01 đã thông qua việc nhận chuyển nhượng để sở hữu đến 99,99% vốn điều lệ tại CTCP Chăn nuôi CNC Thành Đạt Gia Lai (Chăn nuôi Thành Đạt). Toàn bộ các quyết định về việc thương thảo, nội dung giao dịch, ký kết hợp đồng, văn bản… được giao cho bà Bùi Hương Giang - Tổng Giám đốc BAF đảm nhận.

Công ty Chăn nuôi Thành Đạt mới được thành lập vào tháng 4/2022 với vốn điều lệ 80 tỷ đồng, có địa chỉ tại làng Bông Pim, xã Đăk Jơ Ta, huyện Mang Yang, tỉnh Gia Lai. Doanh nghiệp hoạt động chính trong lĩnh vực chăn nuôi lợn và sản xuất giống lợn. Đại diện pháp luật là ông Nguyễn Văn Thiện - Chủ tịch HĐQT kiêm Giám đốc, và ông Nguyễn Văn Hùng - Phó Giám đốc Công ty.

Trước khi BAF tiến hành thâu tóm, Chăn nuôi Thành Đạt có 6 cổ đông sáng lập, trong đó cổ đông lớn nhất là Công ty TNHH Đầu tư Xúc tiến Thương mại Vận tải Thành Đạt với 70% vốn điều lệ, tương đương 5.6 tỷ đồng.

Tiếp theo là ông Nguyễn Văn Hùng, bà Lê Ngọc Liên và ông Nguyễn Xuân Nguyên lần lượt sở hữu 10%, 7,5% và 6,5% vốn điều lệ, tương ứng 8 tỷ đồng, 6 tỷ đồng và 5,2 tỷ đồng. Còn lại là các cá nhân Đỗ Đình Thân (4%), Bùi Ngọc Anh (2%).

Tại thời điểm 30/9/2023,BaF Việt Nam sở hữu 19 công ty con, chủ yếu hoạt động trong lĩnh vực chăn nuôi, sản xuất, giết mổ và chế biến thịt.

Bên cạnh việc mua thêm công ty con, BAF cũng thông qua phương án phát hành gần 7,2 triệu cổ phiếu theo chương trình lựa chọn người lao động (ESOP). Giá chào bán là 10.000 đồng/cổ phiếu, thấp hơn khoảng 60% so với thị giá.

Đối tượng được mua ưu đãi là thành viên HĐQT, thành viên Ban kiểm soát, nhân sự chủ chốt của Công ty và công ty con. Thời gian dự kiến triển khai trong quý I đến quý II/2024. Nếu phát hành thành công, BAF sẽ nâng vốn điều lệ lên gần 1.500 tỷ đồng, tương đương 151 triệu cổ phiếu lưu hành.

Số cổ phiếu này bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày hoàn tất đợt chào bán, và không được chuyển nhượng quyền mua. Trường hợp không phân phối hết, số cổ phiếu còn lại sẽ được HĐQT tiếp tục chào bán cho các cán bộ nhân viên khác với giá không thấp hơn 10.000 đồng/cp, và cũng bị hạn chế chuyển nhượng trong vòng 1 năm.

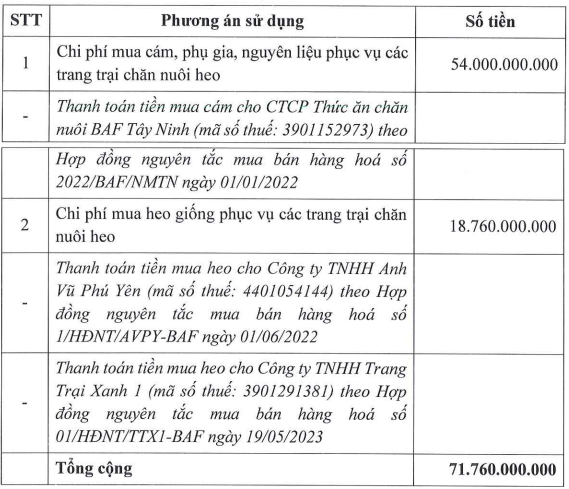

Với gần 72 tỷ đồng dự kiến thu được, BAF sẽ dùng để bổ sung vốn phục vụ chăn nuôi heo, bao gồm 54 tỷ đồng chi phí mua cám, phụ gia, nguyên liệu (cụ thể là thanh toán tiền mua cám cho CTCP Thức ăn chăn nuôi BAF Tây Ninh); gần 18,76 tỷ đồng chi phí mua heo giống (thanh toán tiền mua heo cho Công ty TNHH Anh Vũ Phú Yên và Công ty TNHH Trang trại Xanh 1).