Novaland gia hạn 2 năm và thay đổi tài sản đảm bảo lô trái phiếu 650 tỷ đồng

Novaland thông báo gia hạn tới năm 2025 đồng thời thay đổi tài sản đảm bảo và kỳ tính lãi của lô trái phiếu Novaland.Bond.2019 trị giá 650 tỷ đồng.

Ngày 22/9, Công ty Cổ phần Tập đoàn Đầu tư Địa ốc No Va (Novaland, mã NVL, sàn HoSE) vừa công bố Nghị quyết của HĐQT về việc điều chỉnh, sửa đổi và bổ sung phương án phát hành trái phiếu của công ty đã được HĐQT thông qua tại nghị quyết số 25.

Cụ thể, Novaland cho biết sẽ thay đổi một số điều kiện, điều khoản của lô trái phiếu Novaland.Bond.2019 phát hành từ năm 2019 với tổng giá trị 650 tỷ đồng, lãi suất 15,75%/năm.

Theo đó, Novaland thay đổi kỳ hạn trái phiếu từ 4 năm thành 6 năm. Bên cạnh đó, từ ngày 28/3/2023 đến ngày đáo hạn trái phiếu (đã điều chỉnh) công ty sẽ chỉ thanh toán lãi một lần vào ngày đáo hạn (đã điều chỉnh) hoặc ngày mua lại trước hạn trái phiếu; đối với thanh toán gốc trái phiếu cũng áp dụng tương tự - chỉ thanh toán một lần. Trước điều chỉnh, Novaland phải trả lãi 3 tháng/lần.

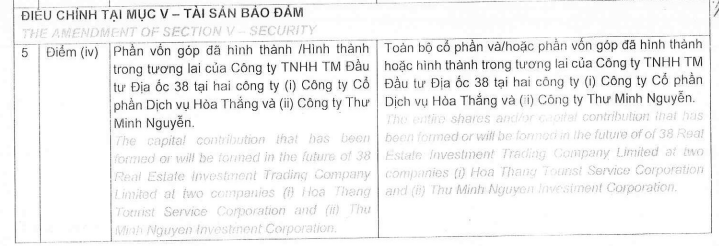

Đáng chú ý, Novaland cũng thay đổi tài sản đảm bảo lô trái phiếu này. Tài sản đảm bảo ban đầu phần vốn góp đã hình thành/hình thành trong tương lai của Công ty TNHH TM Đầu tư Địa ốc 38 tại hai công ty CTCP Dịch vụ Hoà Thắng và Công ty Thư Nguyễn.

Sau đó, công ty thay đổi bằng toàn bộ cổ phần và/hoặc phần vốn góp đã hình thành/hình thành trong tương lai của Công ty TNHH TM Đầu tư Địa ốc 38 tại hai công ty CTCP Dịch vụ Hoà Thắng và Công ty Thư Nguyễn.

Công ty nhấn mạnh trong trường hợp có doanh thu bán hàng và/hoặc nguồn thu khác về nhanh hơn dự kiến thì Novaland sẽ mua lại trước hạn một phần hoặc toàn bộ trái phiếu.

Trước đó, ngày 21/9, Novaland cũng thông qua Nghị quyết chấp thuận việc tái cơ cấu khoản vay với Công ty TNHH Bất động sản Đăng Khánh, CTCP The Prince Residence và các nhà đầu tư liên quan đến các trái phiếu chuyển đổi và trái phiếu không chuyển đổi để thực hiện thỏa thuận hoán đổi.

Cùng với đó, HĐQT Novaland cũng thông qua việc mua lại trái phiếu trước hạn theo cơ chế tự động. Theo đó, công ty dự kiến mua lại trước hạn 2.252 tỷ đồng trên tổng giá trị 5.543 tỷ đồng của lô trái phiếu mã NVLH2232001, và 94 tỷ đồng trên tổng giá trị 231 tỷ đồng của lô trái phiếu mã NVLH2232002 đang lưu hành trên thị trường.

Giá mua lại được xác định theo thỏa thuận giữa Novaland và các trái chủ, thời gian dự kiến mua lại trước hạn bắt đầu từ ngày 22/9/2023.

Đáng nói, NVL thông báo mua lại trước hạn khi thời gian đáo hạn của hai lô trái phiếu vẫn còn khá xa. Cụ thể, cả 2 lô đều sẽ đáo hạn vào ngày 19/05/2032, trả lãi mỗi 6 tháng. Tuy nhiên, hai lô có lãi suất khác nhau khi lô NVLH2232001 có lãi suất 10%/năm, còn NVLH2232002 là 8%/năm.

Theo số liệu trong BCTC bán niên, tính đến ngày 30/6/2023, nợ vay tài chính của Novaland ở mức 61.600 tỷ đồng, giảm khoảng 3.000 tỷ đồng so với đầu năm. Trong đó, dư nợ trái phiếu ở mức 43.124 tỷ đồng, dư nợ ngân hàng là 15.560 tỷ đồng. Trong nửa đầu năm, doanh nghiệp cũng đã chi trả 358,3 tỷ đồng chi phí lãi vay.