Đèo Cả dự kiến huy động hơn 800 tỷ đồng từ chào bán cổ phiếu ra công chúng

Đèo Cả dự kiến phát hành 82,3 triệu cổ phiếu cho cổ đông hiện hữu, qua đó thu về 823 tỷ đồng. Số tiền huy động được, công ty dự định dùng để góp vốn vào công ty con, trả nợ và mua sắm thiết bị máy móc...

CTCP Đầu tư hạ tầng giao thông Đèo Cả (MCK: HHV) vừa có thông báo cụ thể về việc chào bán thêm cổ phiếu ra công chúng.

Theo phương án đã được thông qua tại ĐHĐCĐ thường niên 2023, HHV thực hiện chào bán 82,3 triệu cổ phiếu cho cổ đông hiện hữu với giá chào bán 10.000 đồng/cổ phiếu. Ngày 29/11/2023 là ngày đăng ký cuối cùng chốt danh sách cổ đông thực hiện quyền chào bán thêm cổ phiếu ra công chúng.

Thời gian chuyển nhượng quyền mua: Từ ngày 06/12/2023 đến hết ngày 20/12/2023. Thời gian đăng ký mua từ ngày 6/12/2023 đến hết ngày 26/12/2023.

Cổ đông sở hữu quyền mua cổ phiếu có thể chuyển nhượng quyền mua của mình cho một hoặc nhiều cá nhân/tổ chức khác, bên nhận chuyển nhượng quyền mua sẽ không được chuyển nhượng cho bên thứ ba.

Tỷ lệ thực hiện là 4:1, tức cổ đông sở hữu 4 cổ phiếu thì được mua thêm 1 cổ phiếu mới. Trường hợp cổ phiếu không phân phối hết sẽ được HĐQT chào bán cho các nhà đầu tư với giá bán, điều kiện về quyền, nghĩa vụ không thuận lợi hơn so với điều kiện chào bán cho cổ đông hiện hữu; giá và các điều kiện cụ thể sẽ do HĐQT quyết định. Số cổ phiếu được phân phối trong trường hợp này sẽ bị hạn chế chuyển nhượng trong thời hạn tối thiểu 1 năm kể từ ngày kết thúc đợt chào bán.

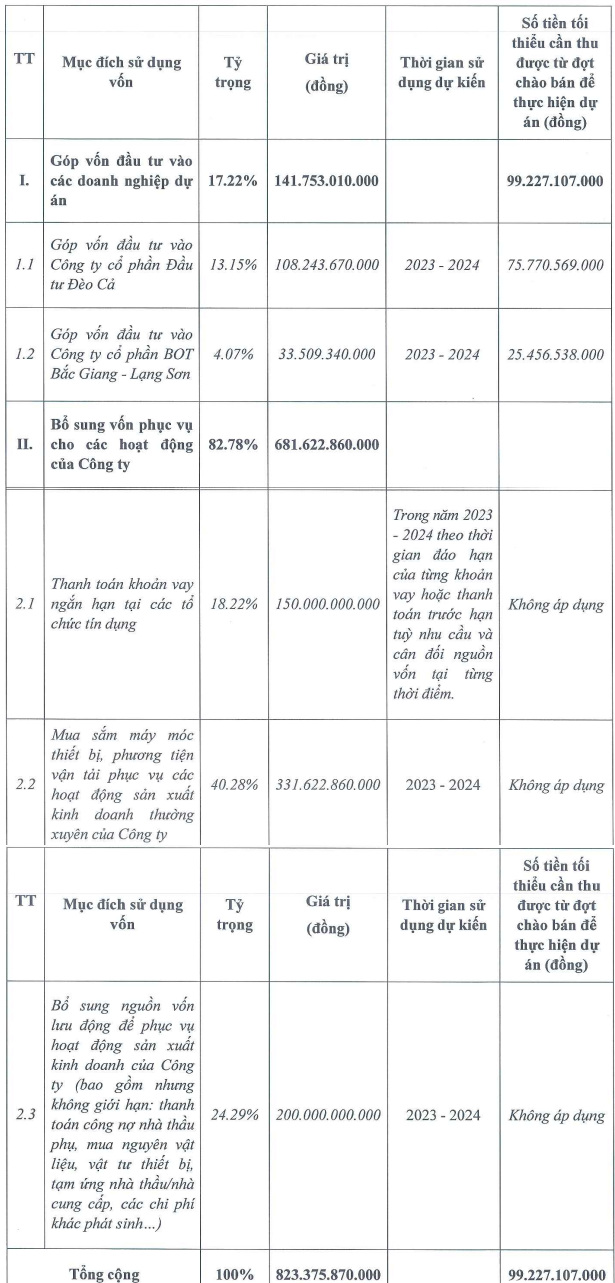

Nếu phân phối hết số cổ phiếu trên, HHV dự kiến thu về 823 tỷ đồng, qua đó nâng vốn điều lệ lên mức 4.416 tỷ đồng. Số tiền thu được, công ty dự kiến dùng để góp vốn đầu tư vào các doanh nghiệp dự án, bổ sung vốn phục vụ cho các hoạt động của HHV.

Cụ thể, HHV muốn góp hơn 108 tỷ đồng vào CTCP Đầu tư Đèo Cả, 33,5 tỷ đồng vào CTCP BOT Bắc Giang – Lạng Sơn. 150 tỷ đồng dùng để thanh toán các khoản vay ngắn hạn ngân hàng; 332 tỷ đồng dùng để mua sắm máy móc, thiết bị và 200 tỷ đồng để bổ sung nguồn vốn lưu động.

Phát hành cổ phiếu cho cổ đông hiện hữu là một trong 3 phương án huy động vốn đã được ĐHĐCĐ thường niên 2023 của HHV thông qua. Hai phương án còn lại gồm trả cổ tức năm 2022 bằng cổ phiếu, tỷ lệ 7%, tương ứng với việc phát hành hơn 21,5 triệu cổ phiếu; và chào bán hơn 74,1 triệu cổ phiếu riêng lẻ cho nhà đầu tư chiến lược, nhà đầu tư chứng khoán chuyên nghiệp, tương ứng 18% số cổ phần đang lưu hành.

Nếu hoàn thành cả 3 phương án, HHV sẽ phát hành thêm 177 triệu cổ phiếu, qua đó tăng vốn điều lệ công ty từ hơn 3.000 tỷ đồng lên hơn 4.800 tỷ đồng. Theo HHV, đây là yêu cầu cần thiết khi giai đoạn 2021-2025, công ty sẽ đẩy mạnh hoạt động sản xuất kinh doanh, mở rộng quy mô…

Trong quý III/2023, HHV đạt 674 tỷ đồng doanh thu tăng 20% so với cùng kỳ năm ngoái và 117 tỷ đồng lợi nhuận sau thuế tăng 45%. Lũy kế 9 tháng đầu năm 2023, công ty đạt 1.830 tỷ đồng doanh thu tăng 24% so với cùng kỳ và 309 tỷ đồng lợi nhuận sau thuế tăng 29%.

Hà Ly (t/h)

Link nội dung: https://antt.nguoiduatin.vn/deo-ca-du-kien-huy-dong-hon-800-ty-dong-tu-chao-ban-co-phieu-ra-cong-chung-2055633.htm