DIC Corp huy động thành công 1.000 tỷ đồng từ kênh trái phiếu

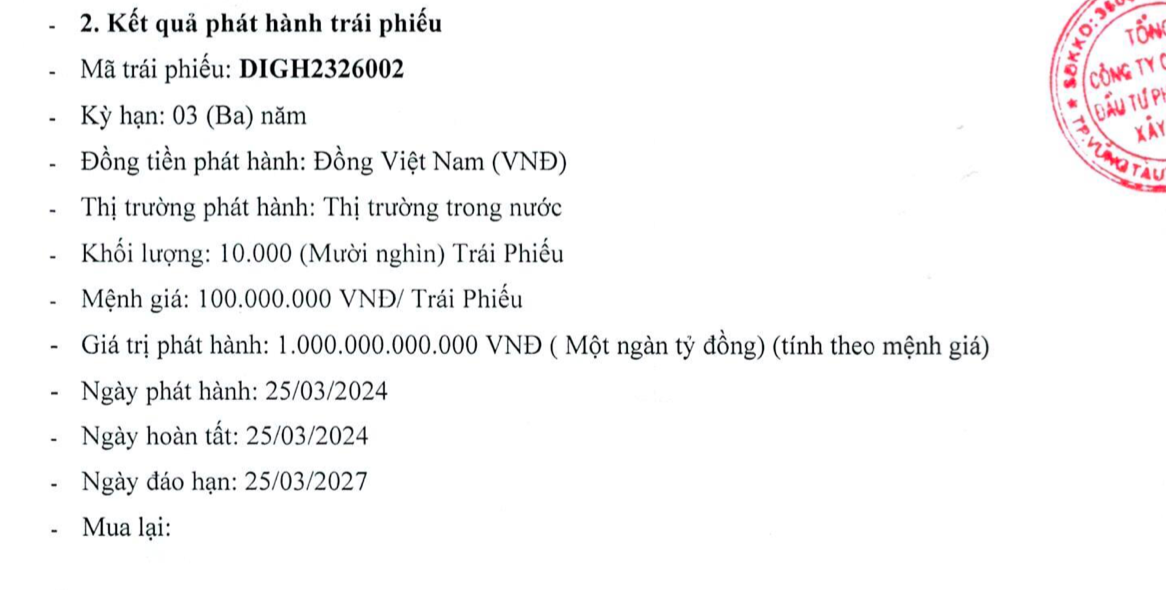

Ngày 25/3 vừa qua, DIG đã phát hành thành công 10.000 trái phiếu mã DIGH2326002 với mệnh giá 100 triệu đồng/trái phiếu, tổng giá trị phát hành theo mệnh giá là 1.000 tỷ đồng.

Theo văn bản công bố thông tin kết quả phát hành trái phiếu của Tổng CTCP Đầu tư Phát triển Xây dựng (DIC Corp, MCK: DIG), ngày 25/3 vừa qua, DIG đã phát hành thành công 10.000 trái phiếu mã DIGH2326002 với mệnh giá 100 triệu đồng/trái phiếu, tổng giá trị phát hành theo mệnh giá là 1.000 tỷ đồng.

Lô trái phiếu này được phát hành ngày 25/3/2024, đáo hạn ngày 25/3/2027, lãi suất phát hành 11,25%/năm.

Theo dữ liệu trên HNX, DIC Corp đang có 4 mã trái phiếu đang lưu hành, tổng giá trị đang lưu hành theo mệnh giá là 2.500 tỷ đồng. DIC Corp vừa công bố tài liệu ĐHĐCĐ thường niên năm 2024 với mục tiêu lợi nhuận trước thuế năm 2024 tăng mạnh.

Trong năm 2024, DIC Corp đặt kế hoạch doanh thu hợp nhất 2.300 tỷ đồng, tăng 72% so với thực hiện năm 2023; lợi nhuận trước thuế dự kiến 1.010 tỷ đồng, tăng 508,9% so với thực hiện trong năm 2023. Vốn đầu tư dự kiến 7.211,8 tỷ đồng, tăng 541% so với cùng kỳ. Về kế hoạch phân phối lợi nhuận năm 2023, DIC Corp trình cổ đông kế hoạch cổ tức tỷ lệ 2,5%.

Do nhu cầu vốn đầu tư lớn trong năm 2024, DIC Corp sẽ trình cổ đông nhiều phương pháp huy động vốn.

Đầu tiên, DIC Corp dự kiến sẽ vay thêm 220 tỷ đồng từ ngân hàng. Trong đó, 160 tỷ đồng nợ vay để triển khai dự án Khu phức hợp Cap Saint Jacques - giai đoạn 2 & 3 tại Vũng Tàu; và 60 tỷ đồng để đầu tư khách sạn và hội nghị DIC Star Vị Thanh tại Khu dân cư thương mại Vị Thanh tại Hậu Giang.

Thứ hai, DIC Corp lên kế hoạch chào bán cổ phiếu cho cổ đông hiện hữu tỷ lệ 32,794%, tương ứng phát hành thêm 200 triệu cổ phiếu với giá 15.000 đồng/cổ phiếu, huy động 3.000 tỷ đồng và dự kiến triển khai trong năm 2024.

Thứ ba, chào bán tối đa 150 triệu cổ phiếu riêng lẻ cho nhà đầu tư chứng khoán chuyên nghiệp, giá chào bán không thấp hơn 20.000 đồng/cổ phiếu (thấp hơn 37,9% so với giá đóng cửa ngày 29/3 là 32.200 đồng/cổ phiếu), cổ phiếu riêng lẻ sẽ bị hạn chế chuyển nhượng trong 1 năm và dự kiến triển khai trong năm 2024 đến năm 2025.

Nếu phát hành thành công đợt phát hành riêng lẻ, DIC Corp sẽ huy động 3.000 tỷ đồng, Công ty dự kiến dùng 2.000 tỷ đồng để bổ sung vốn cho dự án Khu đô thị mới Nam Vĩnh Yên tại TP. Vĩnh Yên, tỉnh Vĩnh Phúc; và 1.000 tỷ đồng bổ sung vốn đầu tư dự án Khu nhà ở Lam Hạ Centre Point tại phường Lam Hạ, TP. Phủ Lý, tỉnh Hà Nam.

Chỉ riêng kế hoạch chào bán cổ phiếu riêng lẻ và cho cổ đông hiện hữu, DIG dự kiến phát hành tổng cộng 350 triệu cổ phiếu, với giá từ 15.000 – 20.000 đồng/cổ phiếu, qua đó, huy động 6.000 tỷ đồng.

Thứ tư, DIC Corp dự kiến phát hành thêm 30 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP), tương ứng tỷ lệ là 4,919% tổng số cổ phiếu đang lưu hành, triển khai trong năm 2024 và cổ phiếu ESOP bị hạn chế chuyển nhượng 1 năm kể từ ngày kết thúc đợt phát hành. Giá phát hành dự kiến là 15.000 đồng/cổ phiếu, thấp hơn khoảng 50% so với thị giá hiện tại.

Cuối cùng, Công ty dự kiến trả cổ tức năm 2023 bằng cổ phiếu với tỷ lệ 2,5% và thưởng cổ phiếu với tỷ lệ 2,5%, tổng là 5%, nguồn vốn phát hành từ nguồn vốn chủ sở hữu và dự kiến thực hiện trong năm 2024.

Theo DIC Corp, thứ tự phát hành sẽ là phát hành cổ phiếu cho cổ đông hiện hữu; trả cổ tức năm 2023 và thưởng cổ phiếu; phát hành cổ phiếu ESOP và cuối cùng là chào bán cổ phiếu riêng lẻ. Nếu hoàn tất 4 đợt phát hành, DIG sẽ phát hành thêm tổng cộng 410,49 triệu cổ phiếu, ước tính tăng vốn điều lệ từ 6.098,5 tỷ đồng, lên 10.203,4 tỷ đồng.

Hà Anh

Link nội dung: https://antt.nguoiduatin.vn/dic-corp-huy-dong-thanh-cong-1000-ty-dong-tu-kenh-trai-phieu-20512149.htm