Hòa Bình (HBC) bớt 21,5 triệu cổ phiếu hoán đổi nợ, lộ diện 2 NĐT ngoại muốn mua phát hành riêng lẻ gấp đôi thị giá

Hòa Bình dự kiến phát hành 220 triệu là chào bán riêng lẻ với giá từ 12.000 đồng/cp - 14.500 đồng/cp trong khi thị giá hiện tại là 7.100 đồng.

CTCP Tập đoàn Xây dựng Hòa Bình (mã chứng khoán HBC) vừa công bố Nghị quyết Hội đồng quản trị về việc triển khai phương án phát hành thêm cổ phiếu với những thay đổi so với phương án được thông qua tại Đại hội đồng cổ đông bất thường diễn ra vào ngày 17/10.

Theo đó, Hòa Bình dự kiến phát hành gần 252,5 triệu cổ phiếu, trong đó 220 triệu là chào bán riêng lẻ với giá tối thiểu là 12.000 đồng/cp, cao nhất là 14.500 đồng/cp cùng với 32,5 triệu cổ phiếu là phát hành riêng lẻ để hoán đổi nợ. Ở kế hoạch cũ, công ty muốn phát hành tối đa 274 triệu cổ phiếu với giá tối thiểu 12.000 đồng/cp, bao gồm 220 triệu cổ phiếu chào bán riêng lẻ và 54 triệu cổ phiếu để hoán đổi nợ. Cổ phiếu bị hạn chế chuyển nhượng trong một năm kể từ ngày kết thúc đợt chào bán. Thời gian thực hiện trong quý IV/2023 - quý I/2024.

Đóng cửa phiên giao dịch ngày 17/11, cổ phiếu HBC có mức giá 7.100 đồng/cp.

Theo công bố, có hai nhà đầu tư nước ngoài dự kiến tham gia đợt chào bán của Xây dựng Hòa Bình, bao gồm Tumaz and Tumaz Enterprises Ltd mua 100 triệu cổ phiếu và Primetech VN Development and Investment Joint Stock Company mua 120 triệu cổ phiếu, tương ứng tỷ lệ sở hữu sau chào bán là 18,99% và 22,79% vốn điều lệ.

Với đợt phát hành này, Hòa Bình dự kiến thu về từ 2.640 tỷ đồng - 3.190 tỷ đồng, dùng để thanh toán các khoản nợ vay của công ty với các ngân hàng, trong đó hơn 1.754 tỷ đồng là trả gốc và lãi cho Ngân hàng BIDV, gần 998 tỷ đồng trả cho Ngân hàng VietinBank, 158 tỷ trả gốc và lãi cho Ngân hàng MSB, 136 tỷ trả cho NCB, còn lại trả cho VPBank và SeABank.

Về việc giảm số lượng cổ phiếu phát hành riêng lẻ để hoán đối nợ từ 54 triệu cổ phiếu xuống 32,5 triệu cổ phiếu, Hòa Bình cho biết, vì một số lý do, tập đoàn đã thanh toán nợ cho một số chủ nợ, một số chủ nợ thay đổi ý định hoán đổi nợ,... Do đó HĐQT quyết định điều chỉnh số lượng cổ phiếu phát hành để hoán đổi nợ căn cứ theo chấp thuận về nguyên tắc bằng văn bản của chủ nợ về việc hoán đổi nợ.

Các chủ nợ này đều không phải cổ đông của Hòa Bình và không có bất kỳ liên quan gì tới người nội bộ và đều là nhà đầu tư trong nước.

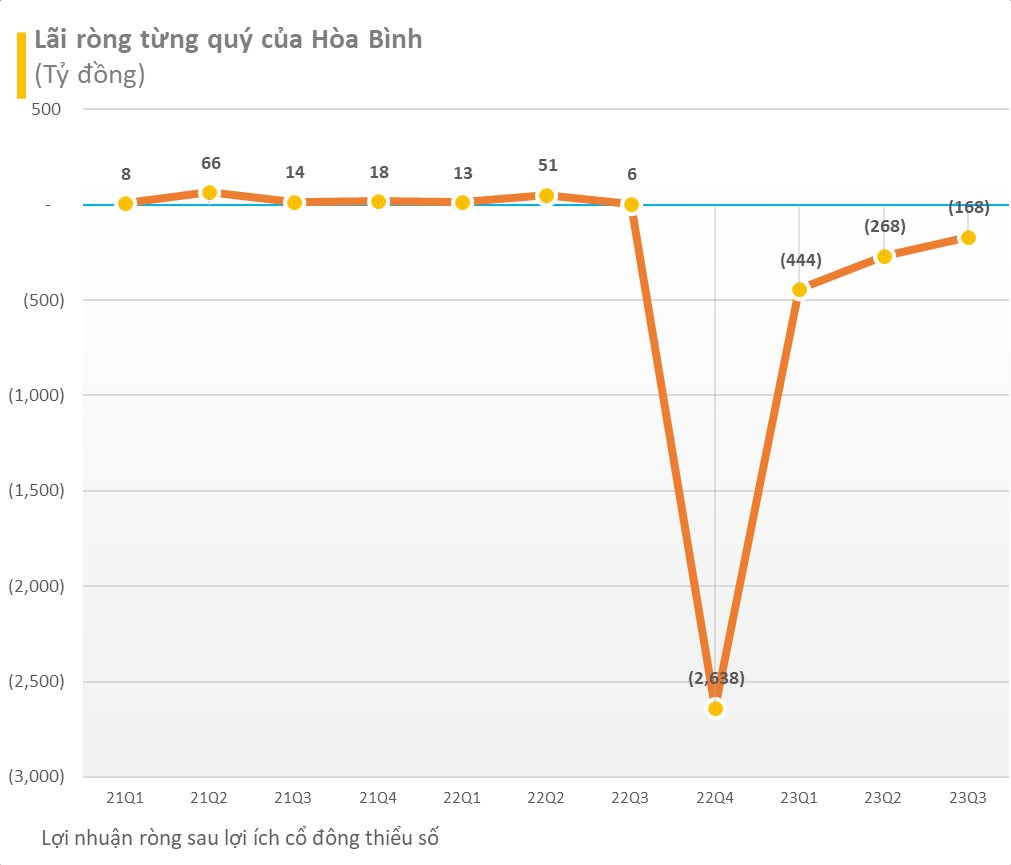

Theo báo cáo tài chính hợp nhất, tại thời điểm ngày 30/9, tổng nợ vay tài chính của Hòa Bình là 5.150 tỷ đồng. Ngày 16/10, ông Lê Viết Hải - Chủ tịch HĐQT cho biết Công ty đã trả khoản nợ 1.327 tỷ đồng tại 7 ngân hàng, còn dư nợ 4.756 tỷ đồng. Sắp tới Hòa Bình có thể thu về hơn 261 tỷ đồng từ thắng kiện Công ty TNHH Vì Khoa học và CTCP Phát triển đô thị. Tính đến thời điểm 12/10/2023, Hòa Bình đã thu hồi tổng cộng số tiền hơn 304 tỷ đồng, bao gồm tiền mặt với tổng số tiền hơn 270 tỷ đồng, bất động sản tại dự án khu đô thị du lịch sinh thái FLC Sầm Sơn được chuyển nhượng cho Hòa Bình để cấn trừ cho 34 tỷ đồng nợ còn lại.

Lan Hạ