Ngân hàng nào có thể giảm mạnh nợ xấu nhờ quy định mới?

VISRating cho biết, việc khôi phục quyền thu giữ tài sản bảo đảm cho các ngân hàng sẽ giúp thu hồi nợ xấu nhanh hơn, cải thiện chất lượng tài sản cũng như khả năng sinh lời của các ngân hàng.

Sáng 27/6, với gần 93% đại biểu tán thành, Quốc hội đã biểu quyết thông qua Luật sửa đổi, bổ sung một số điều Luật Các tổ chức tín dụng. Luật có hiệu lực từ 15/10. Luật sửa đổi Luật các TCTD lần này đã luật hóa 3 nhóm chính sách tại Nghị quyết 42/2017/QH14.

Thứ nhất, các tổ chức tín dụng được quyền thu giữ tài sản bảo đảm trong trường hợp có thỏa thuận đồng ý giữa khách vay và tổ chức tín dụng.

Thứ hai, tài sản của bên phải thi hành án đang được sử dụng làm tài sản bảo đảm cho khoản nợ xấu chỉ bị kê biên trong trường hợp thi hành bản án, quyết định về cấp dưỡng, bồi thường thiệt hại về tính mạng, sức khỏe hoặc được sự đồng ý của các tổ chức tín dụng.

Thứ ba, đối với tài sản bảo đảm là vật chứng trong vụ án hình sự, sau khi hoàn tất thủ tục xác nhận chứng cứ và xét thấy không ảnh hưởng đến việc xử lý và thi hành án thì cơ quan tiến hành tố tụng hoàn trả vật chứng này cho các tổ chức tín dụng.

Trong báo cáo thuyết minh việc sửa đổi, NHNN khẳng định luật hóa quyền thu giữ tài sản đảm bảo sẽ giúp quyền lợi của ngân hàng được đảm bảo, từ đó khuyến khích ngân hàng có thêm động lực để cho vay, hạ lãi suất cho vay do giảm chi phí khi phải xử lý nợ, xử lý TSBĐ. Khi đó, doanh nghiệp và người dân có điều kiện tiếp cận, huy động vốn với lãi suất hợp lý nhằm phát triển sản xuất, kinh doanh, góp phần tăng thu cho ngân sách nhà nước.

Để tránh tình trạng lạm dụng, Luật quy định, thu giữ tài sản bảo đảm không phải là việc thu giữ đơn phương, vô điều kiện mà phải tuân thủ phạm vi, giới hạn, điều kiện thu giữ. Đồng thời, quy định về trình tự, thủ tục thu giữ, công bằng, công khai, minh bạch, bảo đảm quyền và lợi ích hợp pháp của bên có nghĩa vụ, TCTD và các bên có liên quan.

Trong quá trình thu giữ, TCTD không được áp dụng các biện pháp vi phạm điều cấm của pháp luật, trái đạo đức xã hội; TCTD chỉ được ủy quyền thu giữ cho công ty quản lý nợ và khai thác tài sản của tổ chức tín dụng đó; tổ chức mua bán, xử lý nợ chỉ được ủy quyền thu giữ cho tổ chức tín dụng bán nợ, công ty quản lý nợ và khai thác tài sản của TCTD bán nợ…

Trong báo cáo phân tích mới đây, VISRating cho biết, việc khôi phục quyền thu giữ tài sản bảo đảm cho các ngân hàng sẽ giúp thu hồi nợ xấu nhanh hơn, cải thiện chất lượng tài sản cũng như khả năng sinh lời của các ngân hàng, đặc biệt là các ngân hàng bán lẻ và ít cho vay dự án phân khúc đầu cơ.

Theo VISRating cho biết, luật sửa đổi cho các ngân hàng sẽ giúp thu hồi nợ xấu nhanh hơn, cải thiện chất lượng tài sản cũng như khả năng sinh lời của các ngân hàng, đặc biệt là các ngân hàng bán lẻ.

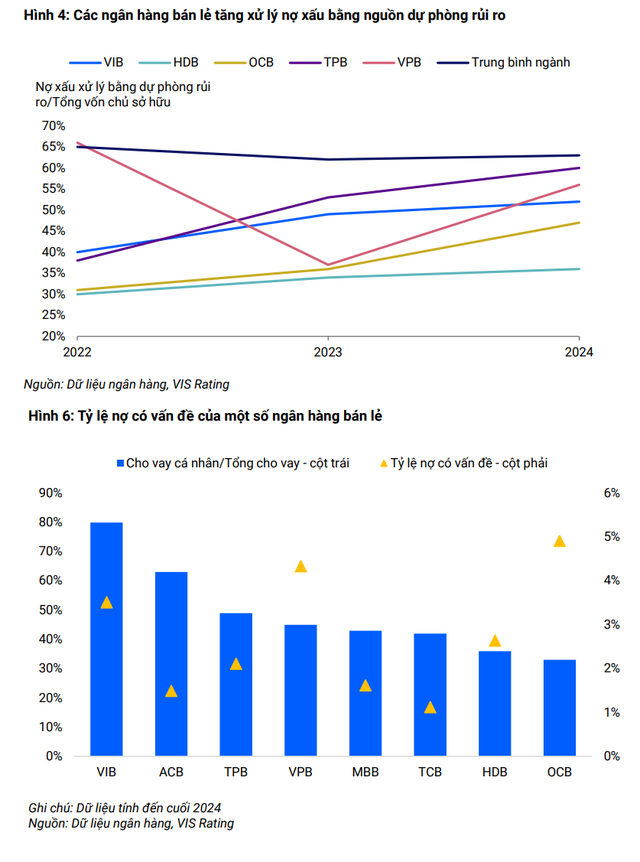

Theo VISRating, trong nửa đầu năm 2024, một nửa số nợ xấu được các ngân hàng xử lý thông qua hoạt động trích lập dự phòng và xóa nợ, trung bình chiếm khoảng 30-40% tổng vốn chủ sở hữu. Ngoài ra, thị trường bất động sản trầm lắng khiến thu nhập từ xử lý nợ trên tổng nợ xấu xử lý bằng dự phòng rủi ro (write-off) giảm từ mức 40% của giai đoạn 2021- 2022 xuống 27% của năm 2024.

Bên cạnh đó, theo một số ngân hàng (ví dụ: VPB), dưới 30% hồ sơ được tòa án tiếp nhận và giải quyết. Thủ tục tố tụng cũng có thể kéo dài từ 5-7 năm.

Từ 2022-2025, tỷ lệ nợ có vấn đề ở các ngân hàng như ACB, HDB, OCB, VIB, VPB và MBB trung bình tăng từ mức 1,6% lên 2,2% đến từ các khoản cho vay mua nhà thế chấp và cho vay hộ kinh doanh. Trong khi việc thanh lý bất động sản nhà ở được hỗ trợ bởi nhu cầu mạnh mẽ, thì các ngân hàng lại gặp nhiều thách thức với tài sản bảo đảm liên quan đến các dự án bất động sản phân khúc nghỉ dưỡng/đầu cơ do tình trạng dư cung và tâm lý thị trường thận trọng.

Nhóm phân tích kỳ vọng rằng luật sửa đổi sẽ hỗ trợ lợi nhuận của các ngân hàng thông qua việc cải thiện thu từ xử lý nợ và giảm chi phí vận hành. Điều này cũng được thúc đẩy thêm nhờ sự phục hồi của thị trường bất động sản trong năm 2025.

Lan Anh

Nguyễn Đức Hải

Link nội dung: https://antt.nguoiduatin.vn/ngan-hang-nao-co-the-giam-manh-no-xau-nho-quy-dinh-moi-205250630100934003.htm