OCB muốn phát hành 26.000 tỷ đồng trái phiếu trong năm 2023

OCB muốn phát hành 26.000 tỷ đồng trái phiếu, chia thành 15 đợt trong thời gian còn lại của năm 2023.

Ngân hàng TMCP Phương Đông (MCK: OCB) vừa công bố nghị quyết số 53/2023/NQ-HĐQT của Hội đồng Quản trị (HĐQT) về việc chào bán và phát hành trái phiếu riêng lẻ trong năm 2023.

Theo nghị quyết này, OCB dự kiến phát hành tối đa 26.000 trái phiếu riêng lẻ, mệnh giá tương ứng 1 tỷ đồng/trái phiếu, tương đương tổng mệnh giá 26.000 tỷ đồng.

Đây là loại trái phiếu không chuyển đổi, không kèm chứng quyền hoặc không có bảo đảm/bảo lãnh thanh toán.

Mục đích phát hành trái phiếu để cho vay, đầu tư hoặc sử dụng cho mục đích khác phù hợp với quy định của pháp luật chuyên ngành.

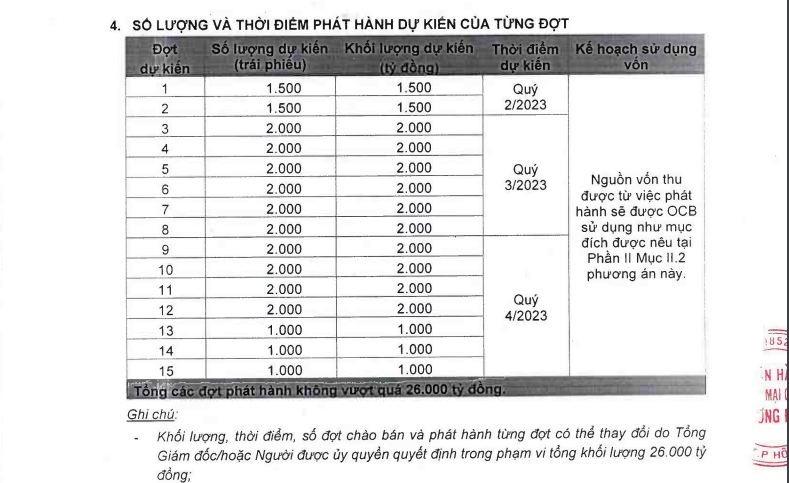

Theo kế hoạch, 26.000 trái phiếu sẽ được phát hành thành 15 đợt, giá trị mỗi đợt là 1.000 - 2.000 tỷ đồng. Đối tượng chào bán là nhà đầu tư chứng khoán chuyên nghiệp theo quy định của pháp luật.

Thời gian phân phối từng đợt trái phiếu chào bán không vượt quá 90 ngày kể từ ngày công bố thông tin trước đợt chào bán. Tổng thời gian chào bán trái phiếu thành nhiều đợt tối đa không quá 12 tháng kể từ ngày phát hành đầu tiên.

Về tình hình kinh doanh, trong năm 2022, vốn chủ sở hữu của OCB ở mức 25.272 tỷ đồng; lợi nhuận trước thuế đạt 4.390 tỷ đồng; lãi sau thuế ở mức 3.510 tỷ đồng, tương ứng với ROE đạt 14,82%.

Tỷ lệ dư nợ cho vay so với tổng tiền gửi (LDR) đạt 75,61%; tỷ lệ vốn ngắn hạn cho vay trung dài hạn đạt 31,9%.

Trong năm 2023, ngân hàng này lên kế hoạch kinh doanh (sau phát hành) tăng mạnh với lợi nhuận trước thuế đạt 6.000 tỷ đồng, tăng 36,7% so với năm trước; lợi nhuận sau thuế ở mức 4.800 tỷ đồng.

Bạch Hiền

Link nội dung: https://antt.nguoiduatin.vn/ocb-muon-phat-hanh-26000-ty-dong-trai-phieu-trong-nam-2023-2052328.htm