OCB phát hành 1.300 tỷ đồng trái phiếu

Trong ngày 10/6, OCB phát hành 1.300 tỷ đồng trái phiếu đồng thời mua lại lô trái phiếu trị giá 500 tỷ đồng.

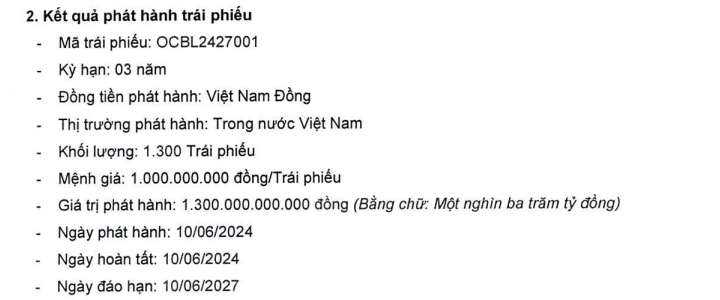

Ngân hàng Thương mại Cổ phần Phương Đông (OCB) vừa công bố kết quả phát hành trái phiếu mã OCBL2427001 với khối lượng 1.300 trái phiếu, mệnh giá 1 tỷ đồng/trái phiếu. Ngày phát hành 10/6/2024 kỳ hạn 3 năm. Lãi suất phát hành 5,4%/năm. Đây là lô trái phiếu đầu tiên được OCB phát hành trong năm 2024.

Cũng trong ngày 10/6, OCB chi 500 tỷ đồng mua lại toàn bộ trái phiếu trước hạn mã OCBL2225003. Lô trái phiếu này phát hành ngày 10/6/2022, kỳ hạn 3 năm.

Đây là lần thứ hai kể từ đầu năm, OCB mua lại trái phiếu trước hạn. Trước đó, OCB mua lại trước hạn toàn bộ 600 tỷ đồng trái phiếu mã OCBL2225002, lô trái phiếu này phát hành ngày 12/5/2022, kỳ hạn 3 năm.

Tại ĐHĐCĐ thường niên diễn ra hôm 15/4, OCB đặt mục tiêu lợi nhuận trước thuế năm 2024 đạt 6.885 tỷ đồng, tăng 66% so với năm 2023.

Năm 2024, OCB đặt mục tiêu tăng vốn điều lệ thêm 4.168 tỷ đồng lên 24.717 tỷ đồng, thông qua việc chia cổ tức 20% bằng cổ phiếu, phát hành 5 triệu cổ phiếu ESOP và chào bán tối đa 882.353 cổ phiếu riêng lẻ.

Tổng tài sản đến cuối năm nay dự kiến tăng 19% lên 286.562 tỷ đồng. Tổng huy động thị trường 1 tăng 17% lên 197.346 tỷ. Mục tiêu dư nợ thị trường 1 tăng khoảng 20% lên 177.592 tỷ và sẽ được điều chỉnh theo hạn mức do NHNN phê duyệt.

Tổng kết quý I/2024, OCB ghi nhận lợi nhuận trước thuế đạt 1.214 tỷ đồng, tăng 23% so với cùng kỳ. Tính đến ngày 31/3/2024, dư nợ thị trường 1 của OCB tăng 3,5% so với cuối năm 2023, đạt 153.199 tỷ đồng. Tổng tài sản duy trì ổn định, đạt gần 236.980 tỷ đồng. Huy động vốn thị trường 1 đạt hơn 163.400 tỷ đồng.

Hà Ly

Link nội dung: https://antt.nguoiduatin.vn/ocb-phat-hanh-1300-ty-dong-trai-phieu-20516340.htm