Phát Đạt hoàn tất phát hành hơn 67 triệu cổ phiếu riêng lẻ, chấm dứt nợ trái phiếu vào cuối năm 2023

Với việc hoàn tất phát hành 67,16 triệu cổ phiếu riêng lẻ cho 7 nhà đầu tư chuyên nghiệp, Phát Đạt đã huy động được 6.716 tỷ đồng, qua đó có nguồn vốn dồi dào để thực hiện mục tiêu chấm dứt nợ trái phiếu vào cuối năm 2023.

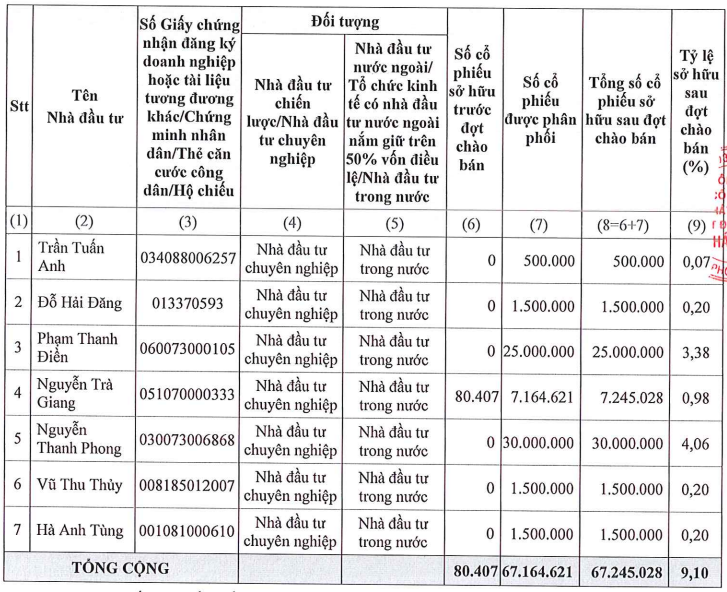

CTCP Phát triển Bất động sản Phát Đạt (mã PDR, sàn HoSE) vừa qua đã công bố kết quả đợt chào bán riêng lẻ. Tính đến ngày kết thúc đợt chào bán là 22/11, Phát Đạt đã phân phối xong toàn bộ 67,16 triệu cổ phiếu, giá 10.000 đồng/cổ phiếu cho 7 nhà đầu tư cá nhân.

Toàn bộ số cổ phần phát hành riêng lẻ này sẽ bị hạn chế chuyển nhượng một năm kể từ ngày kết thúc đợt chào bán.

Với việc huy động thành công 671,6 tỷ đồng từ đợt chào bán này, Phát Đạt nâng vốn điều lệ từ 6.716 tỷ đồng lên 7.388 tỷ đồng.

Theo thông cáo báo chí ngày 23/11, với số tiền đã huy động, Phát Đạt có kế hoạch thanh toán toàn bộ nợ gốc và lãi trái phiếu đã phát hành trong năm 2021 và 2022. Theo đó, mục tiêu của PDR là đưa dư nợ trái phiếu về 0 vào cuối năm 2023.

Trong số 7 nhà đầu tư tham gia đợt phát hành cổ phiếu riêng lẻ, có hai cá nhân mua vào 55 triệu cổ phiếu, tương đương 82% số lượng cổ phiếu được chào bán, là các ông Phạm Thanh Điền (25 triệu cổ phiếu) và ông Nguyễn Thanh Phong (30 triệu cổ phiếu).

Được biết, ông Phạm Thanh Điền sinh năm 1973, từng được biết đến là giám đốc kiêm người đại diện theo pháp luật của CTCP Đầu tư Bất động sản Du lịch An Điền.

Du lịch An Điền được thành lập năm 2008 với tiền thân là CTCP Khu du lịch và Khách sạn Phát Đạt – Quảng Ngãi, từng là công ty con của Phát Đạt. Doanh nghiệp này là chủ đầu tư Dự án Đầu tư Khu Resort & Spa Marriott Hội An tại phường Cẩm An, thị xã Hội An, tỉnh Quảng Nam.

Còn ông Nguyễn Thanh Phong sinh năm 1973, hiện đang đứng tên tại loạt doanh nghiệp như Công ty TNHH Green Land, Công ty TNHH Quốc tế TPS, Công ty TNHH Thương mại Dịch vụ và Đầu tư Green Land, Công ty TNHH MTV Vipas Investment Capital, CTCP TPS Holdings, Công ty TNHH Đầu tư Phúc Thịnh TPS.

Sau đợt phát hành riêng lẻ lần này, PDR dự kiến chào bán 134,3 triệu cổ phiếu cho cổ đông hiện hữu với giá 10.000 đồng/cổ phiếu. Nếu thực hiện thành công, vốn điều lệ của Phát Đạt sẽ được nâng lên 8.731 tỷ đồng.

Về tình hình kinh doanh, trong quý III/2023, doanh thu thuần PDR đạt gần 355 tỷ đồng, tăng gấp 32 lần cùng kỳ năm ngoái. Lãi sau thuế 102 tỷ đồng, giảm 86% so với cùng kỳ năm ngoái.

Lũy kế 9 tháng đầu năm, PDR đạt 550 tỷ đồng doanh thu thuần và hơn 401 tỷ đồng lãi ròng, lần lượt giảm 63% và 72% so với cùng kỳ năm ngoái. So với kế hoạch lãi sau thuế 680 tỷ đồng đề ra cho năm 2023, Công ty đã thực hiện được gần 59% mục tiêu sau 9 tháng.

Hà Ly (t/h)