Số dư nợ xấu năm 2023 của Ngân hàng ACB tăng hơn 93%

Tổng số dư nợ xấu của ACB tính đến cuối năm 2023 là 5.887 tỷ đồng, tăng 93,3% so với đầu năm. Tỷ lệ nợ xấu tăng từ 0,74% lên 1,22%, tương ứng đà tăng 0,65%.

Ngân hàng TMCP Á Châu (MCK: ACB) mới đây đã công bố BCTC hợp nhất năm 2023 đã kiểm toán với thu nhập lãi thuần đạt 24.959,6 tỷ đồng; tăng hơn 1.426 tỷ đồng, tương ứng tăng 6% so với thực hiện năm 2022.

Năm 2023, lãi thuần từ hoạt động dịch vụ của ACB giảm gần 604 tỷ đồng, tương ứng giảm 17% so với cùng kỳ năm 2022; về mức 2.922,3 tỷ đồng. Lợi nhuận từ hoạt động khác đem về 863 tỷ đồng, giảm 12,8%.

Ở chiều ngược lại, hoạt động kinh doanh ngoại hối đem về 1.110 tỷ đồng, tăng 5,9%; Mua bán chứng khoán kinh doanh đem về 168 tỷ đồng, trong khi năm 2022 lỗ 387,8 tỷ đồng; Mua bán chứng khoán đầu tư tăng hơn 128 lần, từ 20,6 tỷ đồng lên 2.647 tỷ đồng.

Trong năm 2023, chi phí hoạt động của ACB đã tiết giảm gần 1.000 tỷ đồng, xuống còn 10.874 tỷ đồng (năm 2022 là 11.605 tỷ đồng). Đáng chú ý, trích lập dự phòng rủi ro tín dụng của ACB tăng gần 25,5 lần lên 1.804 tỷ đồng, trong khi con số này ở năm 2022 là 70,8 tỷ đồng.

Kết quả, lợi nhuận sau thuế năm 2023 của ACB đạt hơn 16.044 tỷ đồng, tăng hơn 17% so với năm trước.

Tính đến cuối năm 2023, tổng tài sản của ACB đạt 718.794 tỷ đồng, tăng 18% so với đầu năm. Tiền gửi khách hàng là 482.702 tỷ đồng, tăng 16,6%. Trong đó, tiền gửi không kỳ hạn là 103.970 tỷ đồng, tăng 15,3%, tiền gửi có kỳ hạn đạt 102.388 tỷ đồng, tăng 37% so với đầu năm.

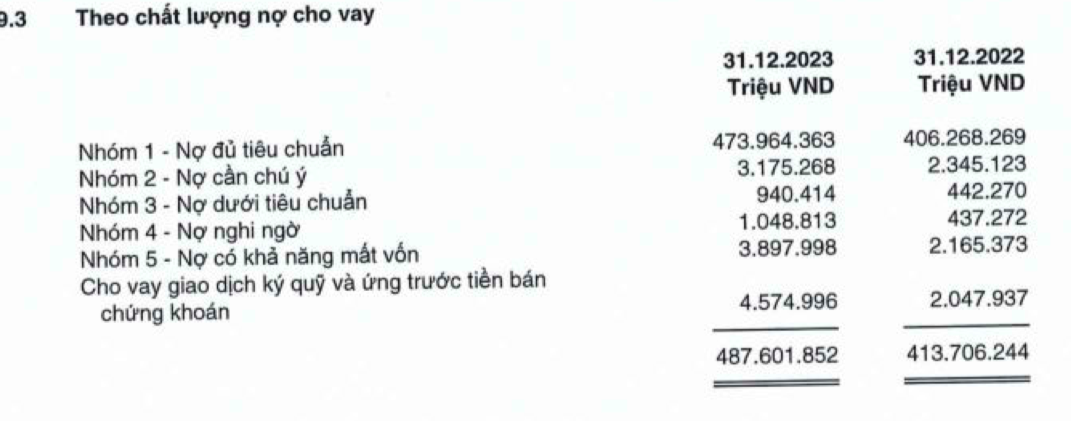

Cho vay khách hàng là 487.601 tỷ đồng, tăng 18%. Trong đó, cho vay ngắn hạn là 327.904 tỷ đồng, tăng 24,6%; Cho vay trung hạn là 15.386 tỷ đồng, giảm 8,3%. Đáng chú ý, Cho vay dài hạn là 144.310 tỷ đồng (tăng 8%), nhưng tỷ lệ cho vay dài hạn/tổng cho vay khách hàng lại giảm từ 32,3% hồi đầu năm, xuống 29,6% vào thời điểm cuối năm 2023.

Xét về chất lượng tài sản, tổng số dư nợ xấu của ACB tính đến cuối năm 2023 là 5.887 tỷ đồng, tăng 93,3% so với đầu năm. Tỷ lệ nợ xấu tăng từ 0,74% lên 1,22%, tương ứng đà tăng 0,65%.

Trong cơ cấu nợ xấu, Nợ dưới tiêu chuẩn (nợ nhóm 3) là 940 tỷ đồng, tăng 112,6%; Nợ nghi ngờ (nợ nhóm 4) là 1.048,8 tỷ đồng, tăng 139,8%. Đáng lo ngại, nợ có khả năng mất vốn (nợ nhóm 5) cũng tăng tới 80% so với đầu năm với ghi nhận 3.898 tỷ đồng, chiếm đến 66% tổng số dư nợ xấu ngân hàng và chiếm tới 1,22% tổng dư nợ cho vay khách hàng của ngân hàng này. Như vậy, có thể thấy, cả nợ nghi ngờ và nợ có khả năng mất vốn tại ACB đều tăng rất mạnh trong năm 2023. Điều này phản ánh chất lượng tài sản của ngân hàng đang có dấu hiệu đi xuống.

Nợ xấu nhóm 5 hay còn gọi là nợ có khả năng mất vốn là khoản nợ quá hạn trên 360 ngày. Nợ xấu là các khoản nợ khó đòi khi người vay không thể trả nợ khi đến hạn phải thanh toán như đã cam kết trong hợp đồng cho vay.

Tính đến cuối năm 2023, ngân hàng ACB có 13.655 nhân sự, tăng hơn 600 người so với đầu năm. Tuy nhiên, chi phí trung bình cho một nhân viên đã giảm từ 38,8 triệu đồng/người xuống 37,9 triệu đồng/tháng.

Ở diễn biến khác, dự kiến ngày 4/4 tới đây, ACB sẽ tổ chức họp ĐHĐCĐ thường niên 2024 tại TP. HCM.

Theo tài liệu họp mới được công bố, ngân hàng ACB đề ra kế hoạch đến cuối năm 2024, tổng tài sản sẽ đạt 805.050 tỷ đồng, tăng 12% so với đầu năm. Tiền gửi khách hàng và giấy tờ có giá đạt 593.779 tỷ đồng, tăng 11%; cho vay khách hàng đạt 555.866 tỷ đồng, tăng 14%. Kế hoạch tổng lợi nhuận trước thuế năm 2024 được ACB đề ra là 22.000 tỷ đồng, tăng 10% so với kết quả 2023. Tỷ lệ nợ xấu kiểm soát dưới 2%.

Về phương án phân phối lợi nhuận năm 2023, ACB dự kiến chia cổ tức tổng tỷ lệ 25%, trong đó 15% bằng cổ phiếu và 10% bằng tiền mặt. Lợi nhuận có thể sử dụng để chia cổ tức năm 2023 là 19.886 tỷ đồng. Dự kiến sau khi dùng 9.710 tỷ đồng để chia cổ tức năm 2023, lợi nhuận còn lại của ACB là 10.176 tỷ đồng.

Cụ thể, về phương án tăng vốn điều lệ thông qua chia cổ tức, ACB dự kiến phát hành thêm hơn 582,6 triệu cổ phiếu cho cổ đông hiện hữu, tỷ lệ 15% (cổ đông sở hữu 100 cổ phiếu sẽ được nhận thêm 15 cổ phiếu). Sau khi phát hành thành công, vốn điều lệ của ACB sẽ tăng từ 38.840 tỷ đồng lên 44.666 tỷ đồng.

Nguồn vốn thực hiện là lợi nhuận có thể sử dụng chia cổ tức sau khi đã trích lập đầy đủ các quỹ và lợi nhuận trước còn lại chưa chia tính đến 31/12/2023, số tiền chia cổ tức bằng cổ phiếu tương đương 5.826 tỷ đồng.

Cổ phiếu phổ thông phát hành để trả cổ tức cho cổ đông hiện hữu sẽ được phân phối theo phương thức thực hiện quyền. Thời gian thực hiện tăng vốn điều lệ dự kiến trong quý III/2024.

Theo ACB, việc tăng vốn điều lệ là hết sức cần thiết nhằm tăng thêm nguồn vốn trung dài hạn cho các hoạt động cấp tín dụng, đầu tư trái phiếu chính phủ, thêm vốn để đầu tư cơ sở vật chất, các dự án chiến lược của ngân hàng và nâng cao năng lực tài chính.

Hà Anh

Link nội dung: https://antt.nguoiduatin.vn/so-du-no-xau-nam-2023-cua-ngan-hang-acb-tang-hon-93-20511085.htm