Sữa Quốc tế chào bán 2,4 triệu cổ phiếu để trả nợ, thanh toán chi phí

Sữa Quốc tế thông qua kế hoạch chào bán 2,4 triệu cổ phiếu riêng lẻ với giá lên tới 254.044 đồng/cổ phiếu, tương ứng thu về 611 tỷ đồng. Số tiền thu được công ty dùng phần lớn để trả nợ và thanh toán chi phí.

Mới đây, HĐQT CTCP Sữa Quốc tế (MCK: IDP, UPCoM) quyết định triển khai phương án chào bán 2,4 triệu cổ phiếu riêng lẻ nhằm tăng vốn từ 589,4 tỷ lên 613,5 tỷ đồng.

Theo đó, IDP sẽ phát hành số cổ phiếu trên với giá lên tới 254.044 đồng/cổ phiếu, tương ứng thu về 611 tỷ đồng. Thời gian chào bán dự kiến trong quý II hoặc quý III năm 2023, sau khi được Ủy ban Chứng khoán Nhà nước chấp thuận.

Theo IDP, nguyên tắc xác định giá là không thấp hơn bình quân giá tham chiếu 20 ngày giao dịch liên tiếp (225.500 đồng/cổ phiếu) và không thấp hơn giá trị sổ sách tại thời điểm cuối năm 2022 là 30.615 đồng/cổ phiếu.

Cũng theo Nghị quyết của HĐQT, bên mua lại số phiếu trên là Daytona Investments, có bà Trần Thu Trang là Giám đốc quỹ đồng thời là Thành viên HĐQT của IDP. Dự kiến sau giao dịch, quỹ Daytona này sẽ tăng sở hữu IDP từ 5,3 triệu đơn vị lên 7,7 triệu đơn vị, tương ứng chiếm 12,6% vốn tại IDP.

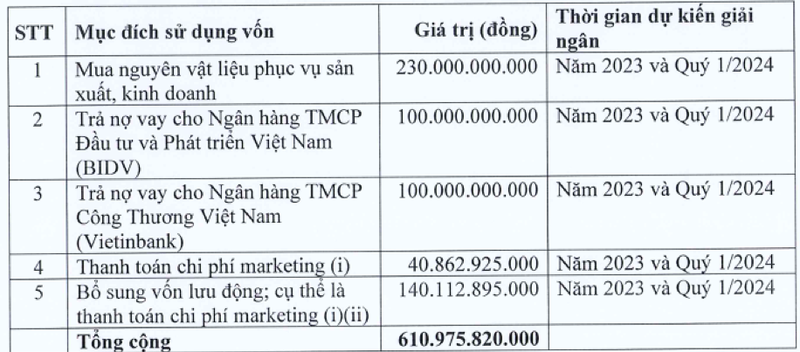

Với số tiền thu được từ đợt chào bán, IDP dự định sẽ chi 230 tỷ đồng để mua nguyên vật liệu phục vụ sản xuất kinh doanh, 100 tỷ trả nợ vay cho BIDV, 100 tỷ trả nợ vay cho VietinBank, 40,8 tỷ thanh toán chi phí marketing, còn lại 140 tỷ bổ sung vốn lưu động (cụ thể là thanh toán chi phí marketing). Được biết, chi phí marketing năm 2021 và 2022 của IDP lần lượt là 490 tỷ đồng và 710 tỷ đồng.

Về tình hình kinh doanh quý I/2023, IDP ghi nhận doanh thu thuần gần 1.577 tỷ đồng, tăng 27% so với cùng kỳ. Biên lợi nhuận gộp thu hẹp từ 41% xuống 38%. Thêm vào đó, các chi phí đồng loạt tăng cao khiến lãi ròng giảm 8%, còn hơn 218 tỷ đồng. Lợi nhuận sau thuế chưa phân phối đến hết quý I là 1.155 tỷ đồng.

Năm 2023, IDP đặt mục tiêu doanh thu 7.141 tỷ đồng và lãi sau thuế 776 tỷ đồng, lần lượt tăng 17% và giảm 4% so với kết quả năm 2022. Như vậy, 3 tháng đầu năm, IDP thực hiện được 22% kế hoạch doanh thu và 28% mục tiêu lợi nhuận năm.

Tại thời điểm cuối quý I/2023, nợ phải trả của IDP giảm nhẹ xuống mức 1.928 tỷ đồng, trong đó vay nợ tài chính ngắn hạn chiếm 698 tỷ đồng, còn dài hạn chỉ 48 tỷ đồng.

Vừa qua, IDP cũng quyết định giải thể công ty con là CTCP Đầu tư Green Light sau gần 9 tháng thành lập, để cơ cấu lại danh mục đầu tư. Đây là công ty con duy nhất mà IDP thành lập với mục tiêu lấn sân sang thị trường bất động sản.

Trước đó, vào ngày 23/8/2022, IDP thông qua việc góp vốn thành lập CTCP Đầu tư Green Light với vốn điều lệ dự kiến 500 tỷ đồng, trong đó IDP góp 99,98%, tương ứng 499,9 tỷ đồng.

Green Light hoạt động chính trong lĩnh vực kinh doanh bất động sản, quyền sử dụng đất thuộc chủ sở hữu, chủ sử dụng hoặc đi thuê. Trụ sở chính đặt tại 217 Nguyễn Văn Thủ, phường Đa Kao, quận 1, TPHCM.

Hà Ly (t/h)

Link nội dung: https://antt.nguoiduatin.vn/sua-quoc-te-chao-ban-24-trieu-co-phieu-de-tra-no-thanh-toan-chi-phi-2052241.htm