Vi phạm nghĩa vụ thanh toán loạt khoản vay, ai là chủ nợ lớn nhất của Novaland?

Novaland vi phạm nghĩa vụ thanh toán loạt khoản vay nước ngoài với dư nợ lớn nhất liên quan đến Credit Suisse AG – chi nhánh Singapore. Còn trong nước, MB và VPBank là hai ngân hàng giải ngân nhiều nhất cho NVL.

Như đã đưa tin trước đó, CTCP Tập đoàn Đầu tư Địa ốc No Va (Novaland, mã: NVL, sàn HoSE) vừa công bố báo cáo tài chính hợp nhất soát xét bán niên 2024 với khoản lợi nhuận sau thuế âm tới 7.327 tỷ đồng, trong khi tại báo cáo tự lập doanh nghiệp bất động sản này đang báo lãi hơn 344 tỷ đồng.

Bên cạnh việc lỗ đậm, đơn vị kiểm toán PwC (Việt Nam) nhận định NVL còn vi phạm một số cam kết liên quan đến các khoản vay và trái phiếu doanh nghiệp.

NVL lập báo cáo tài chính hợp nhất giữa niên độ trên giả định hoạt động liên tục. Giả định này phụ thuộc chủ yếu vào việc liệu Tập đoàn có thể (i) đàm phán với các bên cho vay và các trái chủ để tái cấu trúc lại các khoản nợ gốc và nợ lãi khi đến hạn, (ii) bán các tài sản theo mức giá bán dự kiến, (iii) thu được tiền từ các sản phẩm đã bán và dự kiến bán được ở các dự án đang triển khai khi hoàn thiện các thủ tục pháp lý, (iv) nhận được nguồn tín dụng bổ sung từ các ngân hàng, và cũng phụ thuộc vào việc Chủ tịch HĐQT và các cổ đông lớn khác sẽ cung cấp hỗ trợ tài chính cho Tập đoàn khi cần thiết theo các thư cam kết của họ ký ngày 25/9/2024 và ngày 21/9/2024.

Những vấn đề này cho thấy sự tồn tại của các yếu tố không chắc chắn trọng yếu có thể dẫn đến nghi ngờ đáng kể về khả năng hoạt động liên tục của Novaland.

NVL có thể có khả năng không thực hiện thành công một trong nhiều kế hoạch, kết hợp với các sự kiện và điều kiện khác trong tương lai, có thể khiến doanh nghiệp không thể tiếp tục hoạt động liên tục. Do đó, tập đoàn có thể không thu hồi được giá trị tài sản và thanh toán được các khoản nợ phải trả của mình trong điều kiện kinh doanh bình thường.

Ghi nhận theo BCTC hợp nhất soát xét bán niên, tại ngày 30/6, tổng số vay nợ tài chính của Novaland là 59.215 tỷ đồng. Dư nợ này bao gồm 38.396 tỷ đồng trái phiếu, 3.150 tỷ đồng vay định chế tài chính nước ngoài, 7.552 tỷ đồng vay ngân hàng trong nước, 7.024 tỷ đồng vay chủ nợ nước ngoài và 3.035 tỷ đồng vay các bên khác.

Vi phạm nghĩa vụ thanh toán loạt khoản vay nước ngoài

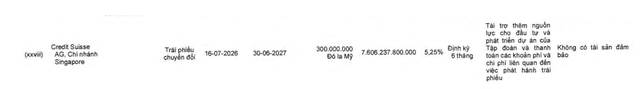

Đối với vay có nguồn gốc nước ngoài, NVL có dư nợ trái phiếu 7.606 tỷ đồng với Credit Suisse AG – chi nhánh Singapore là bên thu xếp và đại lý phát hành. Lô trái phiếu chuyển đổi này được huy động vào ngày 16/7/2021 cho các nhà đầu tư quốc tế do The bank of New York Mellon – chi nhánh London là đại lý ủy thác. Gói trái phiếu tổng giá trị 300 triệu USD với mệnh giá 200.000 USD/trái phiếu, đáo hạn vào ngày 16/7/2026. Lãi trái phiếu là 5,25%/năm và lãi mua lại là 6%/năm. Trái phiếu không có tài sản đảm bảo và được chuyển đổi thành cổ phần NVL bắt đầu từ ngày tròn 41 ngày kể từ ngày phát hành cho đến ngày thứ 10 trước ngày đáo hạn.

Thông tin về dư nợ trái phiếu 7.606 tỷ đồng do Credit Suisse AG thu xếp, bảo lãnh phát hành. Nguồn: BCTC hợp nhất soát xét bán niên của NVL

Các khoản vay ngắn/dài hạn của Novaland liên quan đến Credit Suisse AG – chi nhánh Singapore lên đến 10.762 tỷ đồng, chiếm hơn 18,3% tổng nợ vay tài chính.

Cụ thể, Novaland vay ngắn hạn Credit Suisse AG – chi nhánh Singapore số tiền 1.854,5 tỷ đồng. Khoản vay này có kỳ hạn 42 tháng kể từ ngày giải ngân đầu tiên, lãi suất vay tính theo LIBOR cộng với biên độ 4,25%/năm và được trả định kỳ 6 tháng một lần. Khoản vay được đảm bảo bằng tổng giá trị tài sản hình thành trong tương lai của một dự án tại huyện Xuyên Mộc, tỉnh Bà Rịa Vũng Tàu. Dư nợ còn lại của khoản vay tại ngày 30/6/2024 là 72,8 triệu USD. Khoản vay này được kết luận đã vi phạm nghĩa vụ thanh toán.

Bên cạnh đó, Novaland cũng ghi nhận vay ngắn hạn từ bên thứ ba với đơn vị thu xếp tiếp tục là Credit Suisse AG – chi nhánh Singapore, số nợ vay là 1.401 tỷ đồng. Lãi suất vay được tính theo lãi suất qua đêm có đảm bảo cộng với biên độ 5,76%/năm và được trả định kỳ 3 tháng một lần. Công ty phải trả thêm một khoản tiền đủ để đảm bảo bên cho vay nhận được IRR (tỷ suất hoàn vốn nội bộ) mục tiêu là 11,5% năm. Tài sản đảm bảo là cổ phần của công ty sở hữu bởi các cổ đông. Tại ngày phê chuẩn BCTC này, NVL đã vi phạm nghĩa vụ thanh toán số tiền 420,3 tỷ đồng thuộc khoản vay này.

Cũng liên quan đến khoản vay nước ngoài, Novaland ghi nhận khoản vay từ bên thứ ba với đơn vị thu xếp là Credit Opportunities III Pte, Limited trị giá 2.445,4 tỷ đồng, gấp 4,1 lần so với đầu năm. Đây là khoản vay có hạn mức tối đa 100 triệu USD, lãi suất 6,0%/năm, thanh toán 3 tháng/lần. Khoản vay sẽ đến hạn ngày 18/8/2025. Khoản vay này được đảm bảo bằng cổ phần; khoản phải thu và bảo lãnh liên quan tài sản khác đến một dự án tại TP Biên Hòa, Tỉnh Đồng Nai; khoản phải thu, tài khoản và tài sản khác liên quan đến một số bất động sản thuộc một dự án tại TP Phan Thiết, Tỉnh Bình Thuận.

Ngày 27/9/2023, Bên cho vay và NVL đã ký Thỏa thuận ban đầu về việc đồng ý một số điều khoản gia hạn thanh toán các khoản gốc và lãi. Tuy nhiên, tại ngày 30/6/2024, các điều khoản để được thỏa thuận gia hạn chưa được đáp ứng và cũng tại ngày này, thời hạn hoãn nợ theo thỏa thuận hoản nợ thứ hai đã hết hạn, theo đó bên cho vay tiếp tục bảo lưu quyền thực hiện bất kỳ quyền và/hoặc biên pháp khắc phục nào theo thỏa thuận cho vay.

Một khoản vay nước ngoài đáng chú ý khác trị giá 2.235,5 tỷ đồng. Đây là khoản vay theo hợp đồng tín dụng và các phụ lục đi kèm có hạn mức tối đa 110 triệu đô la Mỹ với Seatown Private Credit Master Fund và/hoặc một các bên cho vay khác, đáo hạn vào tháng 5/2024. Lãi suất vay là 6,0%/năm và được trả định kỳ 6 tháng/lần. Khoản vay này được đảm bảo bằng quyền tài sản, tài khoản và phần vốn góp các công ty liên quan đến một dự án tại Đồng Nai và khoản thu được còn lại sau khi đã hoàn thành nghĩa vụ được đảm bảo cho một khoản vay trong nước tại dự án. Tuy nhiên, tại ngày phê chuẩn BCTC này, Novaland đã vi phạm nghĩa vụ thanh toán đối với toàn bộ số dư của khoản vay này.

MB và VPBank là hai chủ nợ lớn nhất trong nước

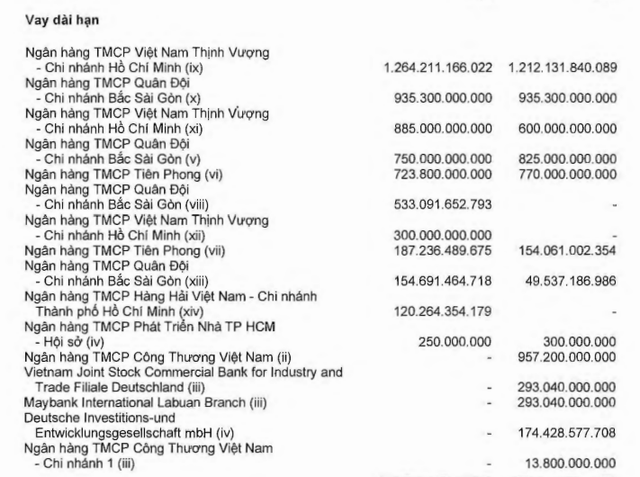

Xét về các định chế tài chính trong nước, Ngân hàng MB là đơn vị cấp vốn tín dụng lớn nhất cho Novaland trong số các nhà băng.

Tại ngày 30/6/2024, dư nợ của Novaland với MB là gần 2.459 tỷ đồng, hầu hết là khoản vay dài hạn. Mục đích của các khoản vay dùng để đầu tư vào dự án, bổ sung vốn lưu động cho Tập đoàn. Tài sản đảm bảo là phần vốn góp của Tập đoàn trong công ty con, quyền sử dụng đất của dự án tại huyện Xuyên Mộc, tỉnh Bà Rịa – Vũng Tàu; hợp đồng mua bán và quyền tài sản phát sinh liên quan dự án tại xã Tiến Thành, TP. Phan Thiết, tỉnh Bình Thuận; một phần dự án tại xã Long Hưng, TP. Biên Hòa, tỉnh Đồng Nai…

Các khoản vay dài hạn của Novaland tại thời điểm cuối quý II/2024. Nguồn: BCTC hợp nhất soát xét bán niên của NVL

Tiếp đến là dư nợ tại VPBank với tổng cộng 2.455 tỷ đồng, với 3 khoản vay dài hạn và chỉ một khoản vay ngắn hạn. Tài sản đảm bảo cho các khoản vay này là phần vốn góp của Novaland tại một số công ty con, quyền tài sản phát sinh từ việc đền bù giải tỏa một dự án tại TP.HCM; hoặc quyền sử dụng đất và quyền tài sản hình thành trong tương lai của một phần dự án tại xã Long Hưng, TP. Biên Hòa, tỉnh Đồng Nai…

Ngoài vay ngân hàng, Novaland còn có dư nợ trái phiếu tổng cộng hơn 38.660 tỷ đồng. Trong đó, các khoản trái phiếu do các công ty chứng khoán trong nước làm đầu mối thu xếp phát hành, như Chứng khoán MB (6.438 tỷ đồng), Chứng khoán Dầu Khí (5.892 tỷ đồng), Chứng khoán SSI (3.428 tỷ đồng)…

BCTC soát xét cũng có sự thay đổi so với báo cáo tự lập khi xuất hiện khoản vay 5.220 tỷ đồng trái phiếu do Chứng khoán VPBank thu xếp. Nhiều khả năng đây là các lô trái phiếu được đàm phán gia hạn nợ. Thuyết minh BCTC cho thấy các trái phiếu kể trên có ngày đáo hạn ban đầu từ tháng 6/2023 – tháng 8/2024, song thời gian đáo hạn lùi lại 2 năm từ tháng 6/2025 – tháng 8/2026.

Hà Thị Lưu Luyến

Link nội dung: https://antt.nguoiduatin.vn/vi-pham-nghia-vu-thanh-toan-loat-khoan-vay-ai-la-chu-no-lon-nhat-cua-novaland-205240930113104762.htm