Vinhomes phát hành 3 lô trái phiếu trị giá 5.000 tỷ đồng

Cùng trong ngày 17/10/2023, Vinhomes đã phát hành 3 lô trái phiếu VHMB2325001, VHMB2325002, VHMB2325003 với tổng giá trị 5.000 tỷ đồng.

Sở Giao dịch Chứng khoán Hà Nội (HNX) vừa công bố văn bản của Công ty CP Vinhomes về việc phát hành trái phiếu riêng lẻ.

Cụ thể, ngày 17/10/2023, Vinhomes đã phát hành 3 lô trái phiếu gồm: VHMB2325001 trị giá 1.500 tỷ đồng, kỳ hạn 18 tháng; ngày đáo hạn 17/4/2025; VHMB2325002 trị giá 1.500 tỷ đồng, kỳ hạn 24 tháng; ngày đáo hạn 17/10/2025; VHMB2325003 trị giá 2.000 tỷ đồng, kỳ hạn 24 tháng; ngày đáo hạn 17/10/2025.

Các thông tin về trái chủ, mục đích phát hành,.. đều không được công bố. Tuy nhiên, theo thông tin trên HNX, lãi suất của cả 3 lô trái phiếu trên đều là 12%/năm.

Trước đó, ngày 16/10/2023, HĐQT Vinhomes đã thông qua việc phát hành trái phiếu doanh nghiệp riêng lẻ với tổng mệnh giá tối đa 5.000 tỷ đồng.

Theo Vinhomes, số tiền thu được từ việc phát hành trái phiếu dự kiến sẽ được sử dụng để cơ cấu lại nợ của doanh nghiệp.

Ngoài 3 lô trái phiếu nói trên, hiện Vinhomes chỉ lưu hành lô trái phiếu mã VHMB2124001, tổng giá trị 2.160 tỷ đồng, phát hành ngày 15/9/2021 và đáo hạn vào ngày 15/9/2024. Lô trái phiếu này được bán cho một nhà đầu tư tổ chức, lãi suất 8,8% mỗi năm.

Trong một diễn biến khác, hồi giữa tháng 8/2023, Vinhomes đã có văn bản số 281/2023/CV-TGD-VHM công bố thông tin về việc phê duyệt phát hành trái phiếu ra thị trường quốc tế.

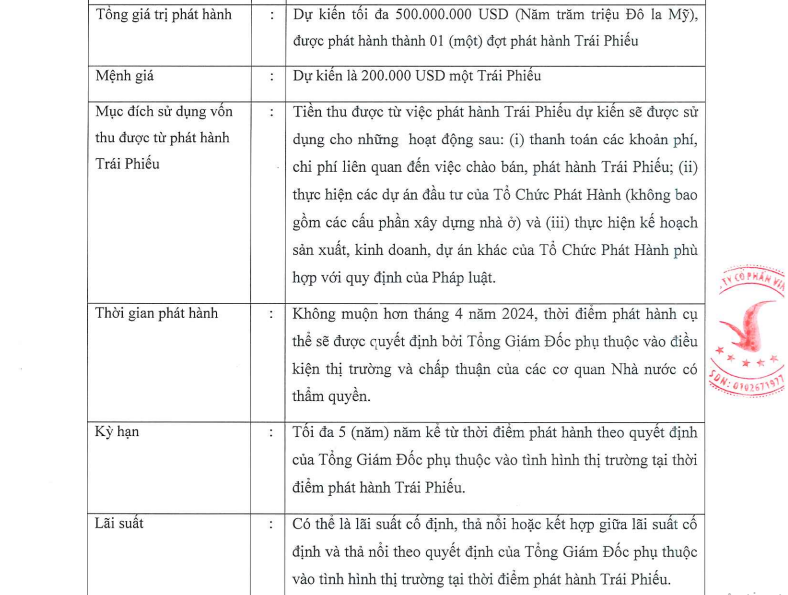

Cụ thể, trái phiếu quốc tế Vinhomes sẽ được phát hành ra thị trường quốc tế bằng đồng USD, không chuyển đổi, không kèm theo chứng quyền và có tài sản đảm bảo.

Mệnh giá dự kiến là 200.000 USD/trái phiếu, tổng giá trị phát hành dự kiến tối đa 500 triệu USD, được phát hành thành 1 đợt.

Theo công bố của Vinhomes, số tiền thu được từ việc phát hành trái phiếu dự kiến sẽ dùng để thanh toán các khoản phí, chi phí liên quan đến việc chào bán, phát hành trái phiếu; thực hiện các dự án đầu tư của tổ chức phát hành (không bao gồm các cấu phần xây dựng nhà ở) và thực hiện kế hoạch sản xuất, kinh doanh, dự án khác của Vinhomes phù hợp với quy định của pháp luật.

Thời gian phát hành không muộn hơn tháng 4/2024, thời điểm phát hành cụ thể sẽ được quyết định bởi Tổng Giám đốc, phụ thuộc vào điều kiện thị trường và chấp thuận của các cơ quan nhà nước có thẩm quyền.

Kỳ hạn trái phiếu tối đa 5 năm kể từ thời điểm phát hành; lãi suất có thể cố định, thả nổi hoặc kết hợp giữa lãi suất cố định và thả nổi theo quyết định bởi Tổng Giám đốc, phụ thuộc vào tình hình thị trường tại thời điểm phát hành trái phiếu.

Về tình hình kinh doanh, theo báo cáo tài chính hợp nhất quý II/2023, doanh thu thuần của Vinhomes ở mức hơn 32.833 tỷ đồng, cao gấp 7,3 lần so với cùng kỳ năm trước. Sau khi khấu trừ chi phí, doanh nghiệp này báo lãi ròng gần 9.714 tỷ đồng, cao gấp 13 lần cùng kỳ.

Lũy kế 6 tháng đầu năm 2023, doanh thu thuần và lợi nhuận sau thuế của Vinhomes lần lượt ở mức 62.131,6 tỷ đồng và 21.636,8 tỷ đồng, cao gấp nhiều lần kết quả nửa đầu năm 2022.

Tính đến ngày 30/6/2023, tổng cộng nguồn vốn của Vinhomes ở mức 396.349 tỷ đồng. Nợ phải trả là 226.245 tỷ đồng, tăng 6% so với đầu năm; trong đó, chủ yếu là nợ ngắn hạn với hơn 190.660 tỷ đồng.

Bạch Hiền

Link nội dung: https://antt.nguoiduatin.vn/vinhomes-phat-hanh-3-lo-trai-phieu-tri-gia-5000-ty-dong-2054886.htm