SHS dự kiến chào bán 5.000 tỷ đồng trái phiếu ra công chúng năm 2026

SHS dự kiến chào bán ra công chúng tối đa 5.000 tỷ đồng trái phiếu, chia làm 2 đợt. Thời gian thực hiện từ quý I-IV/2026.

CTCP Chứng khoán Sài Gòn - Hà Nội (mã: SHS, sàn HNX) vừa thông qua phương án chào bán trái phiếu ra công chúng năm 2025.

Theo đó, SHS dự kiến phát hành tối đa 50 triệu trái phiếu, mệnh giá 100.000 đồng/trái phiếu, qua đó huy động 5.000 tỷ đồng. Đây là trái phiếu không chuyển đổi, không kèm chứng quyền và không có bảo đảm.

Trái phiếu được chào bán thành 2 đợt. Đợt 1 gồm 25 triệu trái phiếu mã SHS2Y202501, giá trị phát hành tối đa 2.500 tỷ đồng, dự kiến chào bán trong quý I-II/2026.

Đợt 2 gồm 25 triệu trái phiếu mã SHS2Y202502 giá trị phát hành tối đa 2.500 tỷ đồng, dự kiến chào bán trong quý II-IV/2026.

Trái phiếu có kỳ hạn 02 năm, thanh toán lãi 6 tháng/lần. Lãi suất kết hợp giữa cố định và thả nổi. Trong đó, 2 kỳ tính lãi đầu tiên áp dụng lãi suất thả nổi 7,8%/năm; các kỳ tính lãi còn lại áp dụng lãi suất thả nổi = lãi suất tham chiếu + biên độ 0,3%/năm.

Tổ chức phát hành có quyền mua lại một phần hoặc toàn bộ trái phiếu vào ngày tròn 12 tháng kể từ ngày phát hành.

Nhà đầu tư cá nhân đặt mua tối thiểu 100 trái phiếu tương đương 10 triệu đồng. Nhà đầu tư tổ chức đặt mua tối thiểu 10.000 trái phiếu, tương đương 1 tỷ đồng. Đại diện người sở hữu trái phiếu ban đầu là Công ty cổ phần Chứng khoán VNDirect.

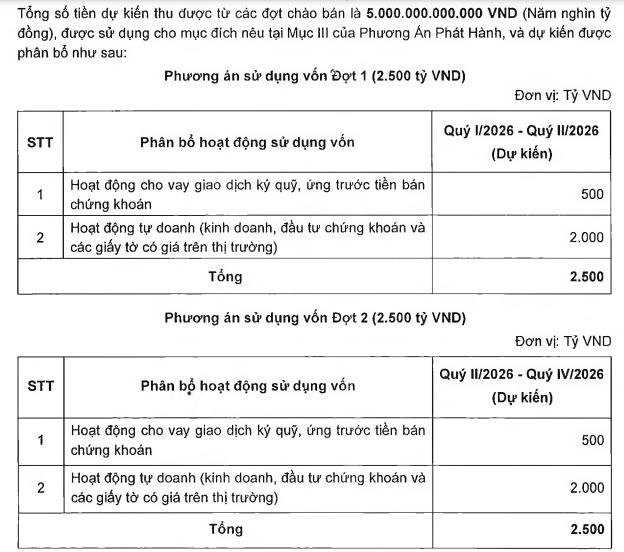

Số tiền huy động được từ chào bán trái phiếu này sẽ được phân bổ như sau:

Cũng liên quan đến phát hành trái phiếu, thông tin từ Sở giao dịch Chứng khoán Hà Nội (HNX) cho biết, ngày 9/10/2025, SHS đã phát hành 3.600 trái phiếu mã SHS12502, mệnh giá 100 triệu đồng/trái phiếu, qua đó huy động 360 tỷ đồng. Trái phiếu có kỳ hạn 01 năm, lãi suất cố định 8%/năm.

Đợt phát hành trên nằm trong phương án phát hành trái phiếu riêng lẻ lần 2 năm 2025 với tổng giá trị phát hành theo mệnh giá tối đa 1.800 tỷ đồng.

Theo đó, SHS sẽ phát hành trái phiếu không chuyển đổi, không kèm chứng quyền và không có bảo đảm. Số lượng đợt chào bán tối đa là 5 đợt, triển khai ngay trong quý IV/2025. Khối lượng chào bán từng đợt dự kiến từ 300-500 trái phiếu.

Trái phiếu có kỳ hạn 01 năm, lãi suất cố định tối đa 8%/năm. Thanh toán lãi định kỳ 6 tháng/lần. Mục đích phát hành nhằm cơ cấu nợ của tổ chức phát hành.

Hà Ly