Thêm 300 tỷ đồng trái phiếu “chảy” về Mcredit

Ngày 26/6, Công ty Tài chính MB Shinsei (Mcredit) đã phát hành thành công 300 trái phiếu mã MSFCLH2430001, mệnh giá 1 tỷ đồng/trái phiếu.

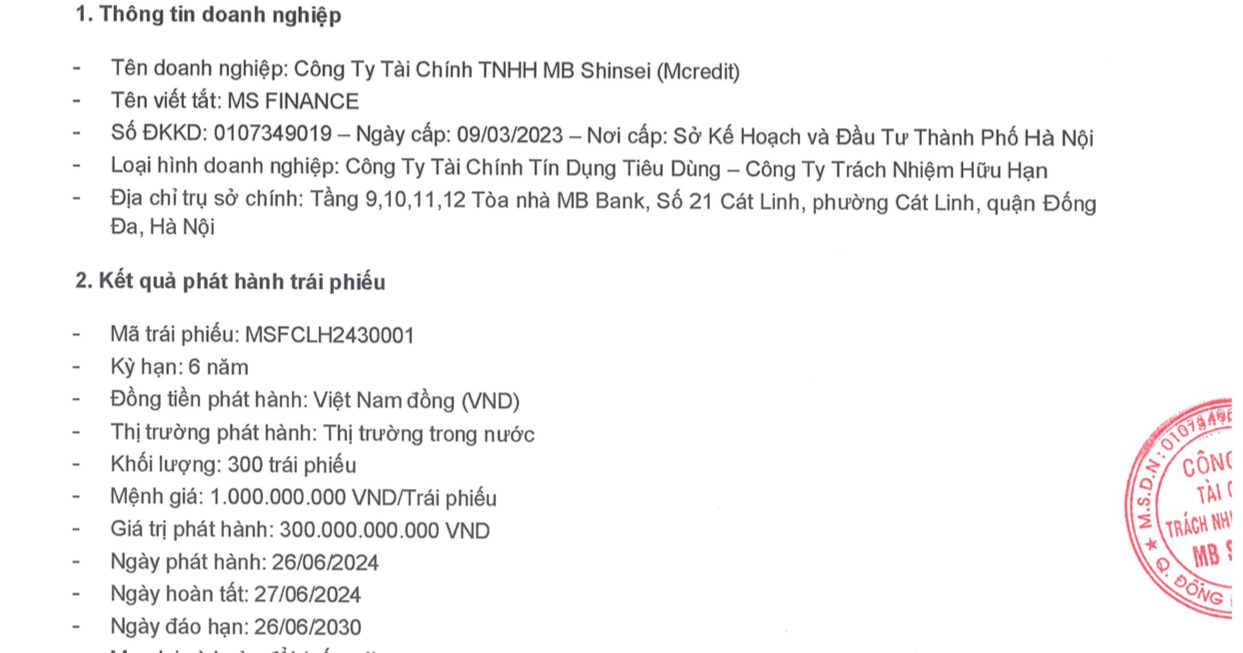

Sở giao dịch chứng khoán Hà Nội (HNX) mới công bố thông tin về kết quả phát hành trái phiếu của Công ty Tài chính TNHH MB Shinsei (Mcredit).

Theo đó, ngày 27/6, Mcredit đã hoàn tất phát hành thành công 300 trái phiếu mã MSFCLH2430001, mệnh giá 1 tỷ đồng/trái phiếu. Giá trị phát hành là 300 tỷ đồng, lãi suất phát hành 6,98%.

Lô trái phiếu này được phát hành ngày 26/6/2024, , kỳ hạn 6 năm, ngày đáo hạn là 26/6/2030.

Theo dữ liệu trên HNX, Mcredit hiện đang lưu hành 3 lô trái phiếu với tổng giá trị là 1.100 tỷ đồng.

Mcredit là công ty tài chính liên doanh giữa Ngân hàng TMCP Quân Đội (MBBank) và Ngân hàng SBI Shinsei (Nhật Bản), thành lập từ năm 2016.

Về tình hình kinh doanh, theo công bố thông tin định kỳ về tình hình tài chính năm 2023 của Mcredit, kết thúc năm 2023, doanh nghiệp này báo lợi nhuận sau thuế giảm 75% so với năm 2022, còn 240 tỷ đồng, mức thấp trong 3 năm qua (kể từ năm 2021).

Vốn chủ sở hữu tại thời điểm kết thúc năm 2023 của Mcredit tăng 6,4% lên 3.008 tỷ đồng. Tỷ suất lợi nhuận sau thuế/vốn chủ sở hữu (ROE) giảm từ 40,65% xuống chỉ còn 8,2%. Tỷ lệ an toàn vốn theo quy định tăng từ 11,76% lên 13,99%.

Hệ số nợ phải trả/vốn chủ sở hữu giảm từ 8,59 lần xuống còn 6,65 lần tương ứng nợ phải trả của Mcredit tại ngày 31/12/2023 đạt hơn 20.905,6 tỷ đồng, bao gồm 1.293,4 tỷ đồng nợ trái phiếu.