Ủy ban Kinh tế Quốc hội: Ngân hàng lãi cao, thị trường trái phiếu nhiều rủi ro, gây khó khăn cho doanh nghiệp

Trong phiên họp Ủy ban Thường vụ Quốc hội, Ủy ban Kinh tế Quốc hội đã lưu ý việc ngân hàng thương mại lãi cao, thu nhập thuần từ hoạt động tín dụng tiếp tục tăng. Ngoài ra, thị trường trái phiếu cũng gặp nhiều vấn đề, gây khó khăn cho doanh nghiệp

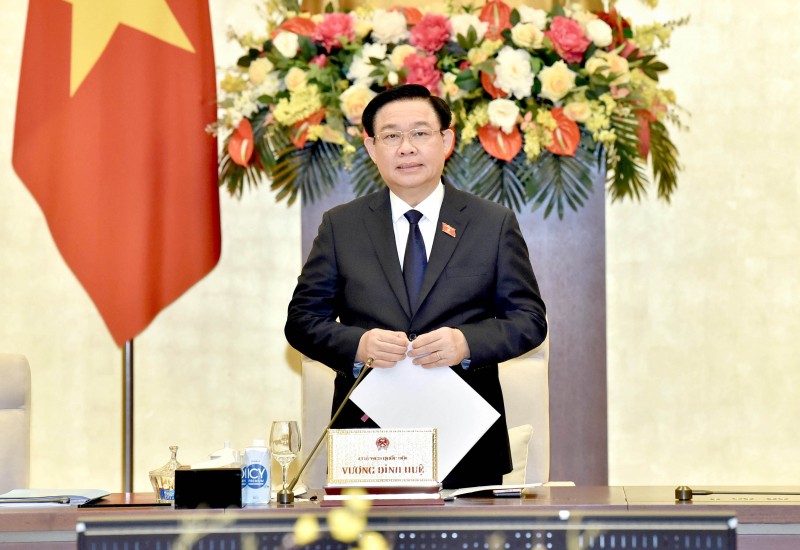

Sáng ngày 9/5/2023, tại phiên họp 23 của Ủy ban Thường vụ Quốc hội, Ủy ban tập trung cho ý kiến về báo cáo đánh giá bổ sung kết quả thực hiện nhiệm vụ phát triển kinh tế - xã hội và ngân sách nhà nước năm 2022; tình hình triển khai thực hiện kế hoạch phát triển kinh tế - xã hội và ngân sách nhà nước những tháng đầu năm 2023.

Tình hình lãi suất cho vay

Trong phiên họp, ông Nguyễn Chí Dũng- Bộ trưởng Bộ Kế hoạch và Đầu tư cho biết, tình hình kinh tế - xã hội năm 2022 ghi nhận tăng trưởng kinh tế quý I/2023 ước đạt 3,32% so với cùng kỳ năm trước, thấp hơn kịch bản tại Nghị quyết số 01/CP (5,6%). Khu vực công nghiệp - xây dựng giảm 0,4%, trong đó công nghiệp giảm 0,82%, làm giảm tốc độ tăng trưởng của toàn nền kinh tế.

Ngoài ra, mặt bằng lãi suất cho vay dù đã giảm 0,41 điểm % so với cuối năm 2022 nhưng vẫn ở mức cao, bình quân là 9,56%/năm.

Theo báo cáo thẩm tra, ông Vũ Hồng Thanh- Chủ nhiệm Ủy ban Kinh tế cho rằng tình hình sản xuất, kinh doanh gặp khó khăn, khả năng hấp thụ vốn của doanh nghiệp, nền kinh tế tiếp tục khó khăn khi tính đến ngày 25/4/2023, tín dụng chỉ tăng 2,75%.

Mặt bằng lãi suất cho vay tăng mạnh trong năm 2022 và vẫn duy trì ở mức cao trong quý 1-2023. Lãi suất cao khiến doanh nghiệp không muốn vay, cũng như gặp khó về đơn hàng đầu ra nên không vay. Lãi suất cho vay bình quân của 35 ngân hàng thương mại trong nước tính đến cuối tháng 3-2023 khoảng 10,23%, cao hơn 0,56 điểm % so với cuối năm 2022.

Bên cạnh đó, việc triển khai đề án cơ cấu lại hệ thống các tổ chức tín dụng gắn với xử lý nợ xấu giai đoạn 2021 - 2025 và phương án xử lý các tổ chức tín dụng yếu kém, các dự án, công trình chậm tiến độ, đầu tư kém hiệu quả, thua lỗ kéo dài còn rất chậm.

Nợ xấu có xu hướng tăng, trong khi tỷ lệ dự phòng rủi ro tín dụng so với nợ xấu giảm có thể gây ảnh hưởng đến an toàn hệ thống tài chính. Ủy ban Giám sát tài chính quốc gia cho biết giá trị nợ xấu tăng 40,2% so với cuối năm 2022, trong khi cùng kỳ 2022 tăng 8,8%. Tỷ lệ nợ xấu bình quân toàn hệ thống đến cuối tháng 3/2023 là 2,88%.

Tỷ lệ dự phòng rủi ro tín dụng/nợ xấu bình quân toàn hệ thống là 80,8%, trong khi cuối năm 2022 là 114,2%. Tỷ lệ dự phòng cụ thể/nợ xấu trong cho vay tổ chức kinh tế và cá nhân bình quân toàn hệ thống là 54,1%, cuối năm 2022 là 77,2%.

Chính phủ cũng được đề nghị báo cáo bổ sung về cơ cấu nợ liên quan đến bất động sản (bao gồm cả doanh nghiệp bất động sản, vay mua nhà, kinh doanh bất động sản.

Về việc giảm mặt bằng lãi suất cho vay, phương án điều hành cần được chủ động sớm chuyển từ thắt chặt, thận trọng sang “thích ứng, nới lỏng phù hợp”, tiếp tục xem xét hạ lãi suất điều hành nhằm hỗ trợ tăng trưởng trong bối cảnh áp lực lạm phát, tỷ giá không còn quá căng thẳng như thời điểm cuối năm 2022.

Ủy ban Kinh tế đề nghị Chính phủ điều hành chính sách tiền tệ chủ động, linh hoạt, hiệu quả, phối hợp chặt chẽ với chính sách tài khóa, chính sách vĩ mô khác. Khuyến khích các ngân hàng giảm chi phí, phấn đấu giảm mặt bằng lãi suất cho vay nhằm hỗ trợ doanh nghiệp phục hồi và phát triển sản xuất, kinh doanh.

Trong khi đó, Ngân hàng thương mại vẫn ghi nhận lãi cao trong bối cảnh khó khăn của các doanh nghiệp. Năm 2022, Vietcombank dẫn đầu với lợi nhuận trước thuế đạt hơn 37.000 tỷ đồng, tiếp theo là Techcombank (hơn 25.500 tỷ đồng), BIDV (hơn 23.000 tỷ đồng), MB (gần 23.000 tỷ đồng). Tỷ suất lợi nhuận trên vốn chủ sở hữu bình quân của ngành ngân hàng là gần 20% - một tỷ suất rất cao.

Tuy nhiên, cần cải thiện tình hình khó khăn hiện giờ để tránh nguy cơ nợ xấu của các ngân hàng sẽ tăng nhanh trong thời gian tới và sẽ bào mòn đáng kể năng lực tài chính của các ngân hàng thương mại.

Ủy ban Kinh tế khuyến khích các ngân hàng giảm chi phí, phấn đấu giảm mặt bằng lãi suất cho vay nhằm hỗ trợ doanh nghiệp phục hồi và phát triển sản xuất, kinh doanh.

Một vấn đề khác, Chính phủ cũng cần nghiên cứu phương án điều chỉnh tăng mức giảm trừ gia cảnh đối với thuế thu nhập cá nhân. Giảm thuế giá trị gia tăng từ 10% xuống 8% áp dụng đến hết 31/12/2023 cho tất cả hàng hóa, dịch vụ đang áp dụng mức thuế suất 10%…

Thị trường trái phiếu vướng mắc, doanh nghiệp bất động sản gặp nhiều áp lực

Bên cạnh đó, trong khuôn khổ phiên họp, Chủ nhiệm Ủy ban Kinh tế Quốc hội cũng nhấn mạnh năm 2022 thị trường trái phiếu doanh nghiệp đã phát sinh nhiều rủi ro.

Niềm tin thị trường tụt giảm mạnh khiến việc phát hành trái phiếu doanh nghiệp mới vô cùng khó khăn. Nhiều doanh nghiệp chậm thanh toán gốc, lãi trái phiếu; các vụ việc lừa đảo, chiếm đoạt tài sản của lãnh đạo một số doanh nghiệp lớn gây bức xúc dư luận là nguyên do làm giảm niềm tin của nhà đầu tư.

Theo như dự kiến, hàng trăm nghìn tỷ đồng trái phiếu doanh nghiệp, nhất là của các công ty bất động sản, đáo hạn trong các năm 2023 - 2024 cần phải được rà soát khả năng chi trả, có biện pháp phù hợp để trả nợ cho nhà đầu tư trái phiếu doanh nghiệp, bảo đảm quyền lợi của nhà đầu tư.

Theo Hiệp hội thị trường trái phiếu Việt Nam, lượng trái phiếu doanh nghiệp đáo hạn năm nay gần 290.000 tỷ đồng, trong đó quý III/2023 lớn nhất với khoảng hơn 104.000 tỷ đồng trái phiếu đáo hạn.

Ngoài ra, việc phần lớn doanh nghiệp không huy động được vốn trái phiếu doanh nghiệp khiến thị trường bất động sản gần như đóng băng, ảnh hưởng trực tiếp và tác động dây chuyền đến nhiều ngành, lĩnh vực của nền kinh tế, việc làm của người dân. Từ đầu năm 2023 đến nay, ngành này đối mặt với rất nhiều khó khăn về thanh khoản, dòng tiền, cộng với áp lực đáo hạn trái phiếu.

Tuy nhiên ông Vũ Hồng Thanh cho rằng khó khăn chỉ nằm ở phân khúc nhà ở cao cấp còn phân khúc nhà ở phổ thông vẫn còn thiếu hụt. Chính phủ cần hỗ trợ nhà đầu tư mới trong việc phát triển phân lúc này.