VietABank báo lãi gần 600 tỷ đồng sau 9 tháng

Do nguồn thu chính suy giảm trong khi chi phí tăng cao khiến lợi nhuận trước thuế quý III/2023 VietABank giảm 67% so với cùng kỳ. Đáng chú ý, nợ có khả năng mất vốn tăng 19% lên 1.087 tỷ đồng và chiếm tới 96% tổng nợ xấu.

Ngân hàng TMCP Việt Á (VietABank, mã VAB, sàn UPCoM) vừa công bố báo cáo tài chính hợp nhất quý III/2023 với lợi nhuận và hầu hết các mảng kinh doanh đều suy giảm.

Trong quý vừa qua, nguồn thu chính của VietABank giảm đến 56% so với cùng kỳ năm trước, chỉ còn thu được gần 142 tỷ đồng thu nhập lãi thuần. Cùng chiều, các nguồn thu khác cũng giảm mạnh như: Lãi từ dịch vụ giảm 45% còn 14 tỷ đồng, lãi từ kinh doanh ngoại hối lao dốc 89% còn 1,5 tỷ đồng.

Riêng hoạt động mua bán chứng khoán đầu tư tăng đột biến từ hơn 2 tỷ đồng cùng kỳ năm ngoái lên gần 131 tỷ đồng trong quý III/2023.

Tổng chi phí hoạt động tăng mạnh 21% lên gần 226 tỷ đồng. Trong kỳ, VietABank dành ra gần 43 tỷ đồng để dự phòng rủi ro tín dụng tăng gấp 2,3 lần quý III năm ngoái. Kết quả, VietABank lãi trước thuế hơn 63 tỷ đồng, giảm đến 67% so với cùng kỳ.

Lũy kế 9 tháng đầu năm, doanh thu thuần của ngân hàng ở mức 1.020 tỷ đồng, tăng 3,6% so với quý III/2022. Tuy nhiên chi phí dự phòng rủi ro tín dụng cũng tăng gấp đôi lên mức 66 tỷ đồng. Do vậy, ngân hàng này thu được hơn 592 tỷ đồng lợi nhuận trước thuế, giảm 27% so với cùng kỳ. So với kế hoạch 1.275 tỷ đồng lãi trước thuế năm 2023, VietABank mới thực hiện được 46% chỉ tiêu sau 9 tháng.

Lý giải cho việc lợi nhuận không đạt như kỳ vọng, VietABank cho biết: Chi phí huy động vốn ở các kỳ hạn dài từ quý 3/2022 dẫn đến giá vốn tăng 815 tỷ đồng, tăng 76,7% so với cùng kỳ năm 2022. Lãi suất cho vay tiếp tục giảm đồng thời ngân hàng thực hiện miễn, giảm lãi suất, chủ động cắt giảm thu nhập để hỗ trợ các doanh nghiệp đang gặp nhiều khó khăn giúp hỗ trợ phục hồi và tăng trưởng kinh tế khiến thu nhập lãi thuần không tăng trưởng như kỳ vọng. Bên cạnh đó, việc tăng chi phí dự phòng rủi ro cũng là một trong những yếu tố làm giảm lợi nhuận.

Tính đến 30/9/2023, tổng tài sản VAB giảm nhẹ 1% so với đầu năm, còn 104.023 tỷ đồng. Tiền mặt giảm 16% còn 376 tỷ đồng, tiền gửi tại các TCTD khác giảm mạnh 46% còn 11.834 tỷ đồng, cho vay khách hàng tăng 7% lên 66.735 tỷ đồng…

Đáng chú ý, tiền gửi khách hàng tăng đến 25% so với đầu năm, lên mức 87.658 tỷ đồng. Trái lại, tiền gửi và vay của các TCTD khác giảm mạnh 77% còn 4.923 tỷ đồng.

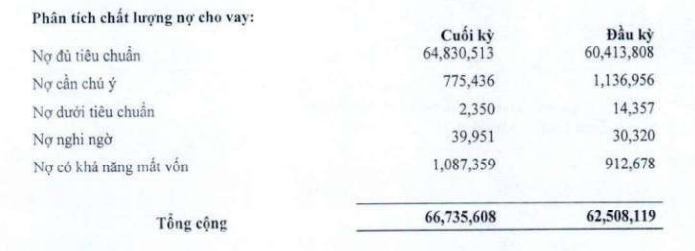

Chất lượng nợ vay của VietABank xấu đi đáng kể trong quý vừa rồi. Tổng nợ xấu tính đến 30/09/2023 gần 1.130 tỷ đồng, tăng 18% so với đầu năm. Trong đó, nợ dưới tiêu chuẩn giảm mạnh còn nợ nghi ngờ tăng nhẹ. Riêng nợ có khả năng mất vốn tăng 19% lên 1.087 tỷ đồng và chiếm tới 96% tổng nợ xấu. Kết quả, tỷ lệ nợ xấu trên dư nợ cho vay tăng từ mức 1,53% đầu năm lên 1,69%.

Tính đến 30/9/2023, VietABank duy trì thanh khoản ổn định và an toàn, cao hơn mức yêu cầu của Ngân hàng Nhà nước với tỷ lệ dự trữ 13,38%, tỷ lệ khả năng chi trả VND (30 ngày) là 195,59%, tỷ lệ khả năng chi trả ngoại tệ (30 ngày) là 18,32%.

Ngân hàng đã hoàn thiện Quy trình tính toán tỷ lệ an toàn vốn theo Thông tư 41/2016/TT-NHNN. Nhằm đảm bảo hệ số CAR tuân thủ theo quy định của Ngân hàng Nhà nước, VietABank cũng chủ động quản lý tỷ lệ an toàn vốn trên cơ sở triển khai các biện pháp kiểm soát quy mô tài sản có rủi ro cao, xây dựng các giải pháp tăng vốn phù hợp với tình hình hoạt động kinh doanh và chiến lược phát triển từng giai đoạn. Tỷ lệ an toàn vốn (CAR) của VietABank trên 9%, tương đương với mức bình quân của ngành ngân hàng.