Vietjet muốn huy động 1.850 tỷ đồng từ chào bán cổ phiếu riêng lẻ cho 2 nhà đầu tư

Vietjet lên kế hoạch chào bán 18,5 triệu cổ phiếu cho hai nhà đầu tư chuyên nghiệp là CTCP Quản lý Quỹ Leadvisors và CTCP Quản lý quỹ Đầu tư FPT.

Cuối tháng 12/2023, CTCP Hàng không Vietjet (mã VJC, sàn HoSE) công bố nghị quyết của HĐQT về việc chào bán cổ phiếu riêng lẻ đã được Đại hội đồng cổ đông thông qua theo hình thức lấy ý kiến văn bản.

Theo đó, Vietjet sẽ chào bán 18,5 triệu cổ phiếu (tương đương 3,42% lượng cổ phiếu đang lưu hành) với giá 100.000 đồng/cổ phiếu. Nguyên tắc xác định giá chào bán dựa trên giá đóng cửa bình quân 120 phiên giao dịch liên tiếp từ ngày 15/6/2023 đến 1/12/2023 là 100.011 đồng/cổ phiếu. Giá trị sổ sách trên một cổ phần theo báo cáo tài chính hợp nhất kiểm toán gần nhất là 27.470 đồng/cổ phiếu. Thời gian chào bán dự kiến trong quý I, II/2024.

Với 1.850 tỷ đồng dự kiến huy động được, Vietjet cho biết sẽ dùng 70% để thanh toán đặt cọc mua tàu bay; 30% còn lại dùng để thanh toán tiền thuê tàu bay cho các đơn vị cho thuê và thuê mua động cơ tàu bay.

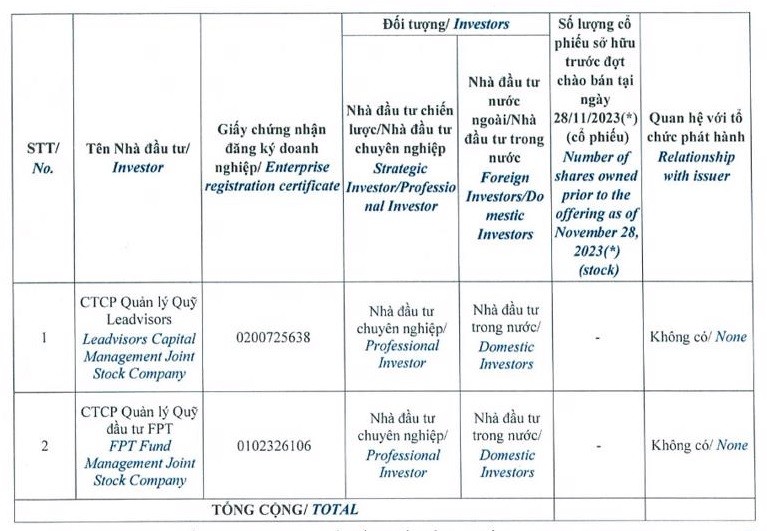

HĐQT Vietjet cũng công khai hai nhà đầu tư chuyên nghiệp dự kiến mua cổ phiếu chào bán riêng lẻ đợt này. Đó là CTCP Quản lý Quỹ Leadvisors và CTCP Quản lý quỹ Đầu tư FPT (FPT Capital). Cả hai nhà đầu tư này đều không sở hữu cổ phiếu VJC trước đợt chào bán.

Trong số này, CTCP Quản lý quỹ Leadvisors là công ty quản lý quỹ trực thuộc Tập đoàn Leadvisors Capital - công ty mẹ của IDS Equity Holdings. Quỹ Leadvisor hiện đang là cổ đông lớn tại One Capital Hospitality - công ty mẹ của Kem Tràng Tiền và bánh Givirl.

Còn FPT Capital được thành lập bởi hai cổ đông lớn là Tập đoàn FPT của Việt Nam và Tập đoàn SBI Holdings Inc., một tập đoàn đầu tư mạo hiểm có trụ sở chính tại Nhật Bản.

Có thể thấy phương án chào bán cổ phiếu riêng lẻ lần này đã được điều chỉnh so với phương án được công bố trước đó. Theo nghị quyết công bố hồi đầu tháng 12/2023, Vietjet dự kiến phát hành tối đa 24,5 triệu cổ phiếu với giá 100.000 đồng/cổ phiếu, tương đương số tiền dự kiến thu về nếu chào bán thành công là 2.450 tỷ đồng.

VJC cũng công bố 3 công ty quản lý quỹ sẽ tham gia mua cổ phiếu của hãng bay này gồm: CTCP Quản lý quỹ Leadvisor dự kiến mua 13,5 triệu cổ phiếu, CTCP Quản lý Quỹ Amber mua 7,2 triệu cổ phiếu và Công ty TNHH Quản lý quỹ Thành Công mua 3,8 triệu cổ phiếu. Hiện các tổ chức này chưa nắm giữ cổ phiếu VJC.

Cùng với đó, VJC đã lấy ý kiến cổ đông về việc tạm hoãn phát hành cổ phiếu để trả cổ tức trong năm 2023 để ưu tiên phương án chào bán riêng lẻ. Thời hạn và phương án chia cổ tức sẽ thực hiện sau khi phát hành thành công.