VPBank lên kế hoạch phát hành 3.000 tỷ đồng trái phiếu

VPBank lên kế hoạch phát hành 3.000 tỷ đồng trái phiếu nhằm mục đích cho vay một số lĩnh vực/ngành nghề.

Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank, MCK: VPB) mới đây đã công bố Nghị quyết HĐQT về việc phát hành trái phiếu riêng lẻ năm 2025.

Theo đó, HĐQT VPBank chấp thuận và phê duyệt phát hành, chào bán trái phiếu riêng lẻ VPBank năm 2025 với mã VPB12516.

Số lượng trái phiếu dự kiến phát hành là 3.000 trái phiếu; mệnh giá 1 tỷ đồng/trái phiếu; tương ứng tổng giá trị trái phiếu dự kiến phát hành theo mệnh giá là 3.000 tỷ đồng.

Đây là trái phiếu không có bảo đảm, không chuyển đổi, không kèm chứng quyền, xác lập nghĩa vụ trả nợ trực tiếp và không phải nợ thứ cấp của tổ chức phát hành.

Lãi suất danh nghĩa cố định 6,5%/năm trong toàn bộ kỳ hạn trái phiếu. Trái phiếu được phát hành, chào bán theo phương thức bán trực tiếp cho nhà đầu tư trái phiếu.

Ngày phát hành dự kiến trước ngày 15/12/2025 và chỉ diễn ra trong 1 đợt. Tổ chức phát hành chỉ chào bán cho nhà đầu tư chứng khoán chuyên nghiệp là tổ chức theo quy định của pháp luật chứng khoán, với số lượng dưới 10 nhà đầu tư.

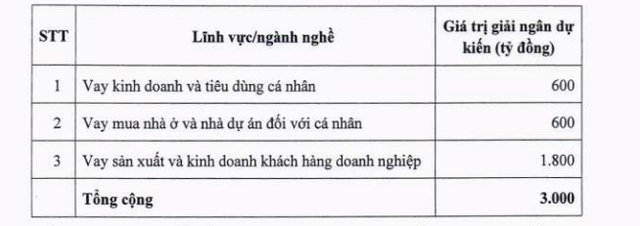

VPBank dự kiến sử dụng số tiền thu được từ đợt phát hành Trái Phiếu này để cho vay các lĩnh vực/ngành nghề bao gồm: cho vay kinh doanh và tiêu dùng cá nhân, cho vay mua nhà ở và nhà dự án đối với cá nhân, cho vay sản xuất và kinh doanh khách hàng doanh nghiệp.

Việc giải ngân dự kiến được thực hiện trong giai đoạn từ tháng 12/2025 đến hết tháng 1/2026. Cụ thể:

Nguồn: VPBank

Liên quan đến trái phiếu VPBank, trước đó, ngày 3/12/2025, ngân hàng này đã chào bán thành công 500 trái phiếu mã VPB12515 ra thị trường trong nước. Với mệnh giá 1 tỷ đồng/trái phiếu, lô trái phiếu có tổng giá trị phát hành 500 tỷ đồng, kỳ hạn 5 năm, lãi suất 6,4%/năm, dự kiến đáo hạn ngày 3/12/2030.

Theo phương án phát hành công bố trước đó, đây là trái phiếu không có bảo đảm, không chuyển đổi, không kèm chứng quyền, xác lập nghĩa vụ nợ trực tiếp và không phải nợ thứ cấp của tổ chức phát hành.

Với 500 tỷ đồng dự kiến thu được, VPBank sẽ dùng cho vay sản xuất và kinh doanh khách hàng doanh nghiệp. Thời gian giải ngân từ tháng 12/2025 đến tháng 1/2026.

Xa hơn, ngày 12/11/2025, VPBank phát hành 1.000 trái phiếu mã VPB12514 với mệnh giá 1 tỷ đồng/trái phiếu, tương ứng tổng giá trị phát hành 1.000 tỷ đồng.

Trái phiếu có kỳ hạn 3 năm, dự kiến đáo hạn ngày 12/11/2028, lãi suất cố định 6,2%/năm, được trả định kỳ 12 tháng/lần.

Về tình hình kinh doanh, lợi nhuận sau thuế hợp nhất quý III/2025 của VPBank ghi nhận ở mức gần 7.364 tỷ đồng, tăng hơn 3.199 tỷ đồng (tương ứng tăng 76,8%) so với cùng kỳ năm trước.

Theo giải trình của VPBank, lãi ròng trong quý III/2025 tăng so với cùng kỳ chủ yếu đến từ việc các khoản thu nhập tăng mạnh. Cụ thể, thu nhập lãi thuần hợp nhất tăng 2.750.984 triệu đồng (tăng 22,35%) tương ứng với quy mô tăng trưởng tín dụng của ngân hàng mẹ và cho vay margin của công ty chứng khoán VPBankS.

Thu nhập từ hoạt động dịch vụ tăng 1.398.921 triệu đồng (tăng 140,86%) do gia tăng hoạt động bán chéo sản phẩm ở ngân hàng mẹ và gia tăng hoạt động tư vấn tài chính của VPBankS.

Thu nhập thuần từ hoạt động mua bán chứng khoán kinh doanh hợp nhất tăng 1.170.056 triệu đồng do Ngân hàng hợp nhất tận dụng được các chuyển biến tích cực từ thị trường chứng khoán Việt Nam trong quý 3 năm 2025 để đẩy mạnh hoạt động tự doanh chứng khoán.

Kết thúc 9 tháng, VPBank đạt lợi nhuận trước thuế hợp nhất gần 20.400 tỷ đồng, tăng trưởng 47,1% so với cùng kỳ và hoàn thành 81% kế hoạch năm 2025.

PV