Ngày 25/1, CTCP Chứng khoán DNSE ban hành quyết nghị của HĐQT thông qua giá chào bán và danh sách nhà đầu tư được phân bổ cổ phiếu của đợt chào bán cổ phiếu lần đầu ra công chúng (IPO) của công ty.

Theo đó, đã có tổng số 627 nhà đầu tư đăng ký mua hợp lệ với số lượng cổ phiếu được đăng ký mua hợp lệ là 30.056.100 đơn vị, cao hơn đôi chút so với 30 triệu cổ phần được chào bán. Mức giá phân phối thành công là 30.000 đồng/cổ phiếu, bằng mức giá tối thiểu mà công ty đưa ra.

Trong số 617 nhà đầu tư được phân phối cổ phiếu, có 11 cá nhân mua về tổng cộng gần 28 triệu cổ phần, tương đương 93% số cổ phiếu được DNSE chào bán trong đợt IPO lần này.

Danh sách 11 nhà đầu tư bao gồm bà Hứa Thu Thảo (150.000 cổ phiếu), ông Nguyễn Duy Tuấn (4.990.500 cổ phiếu); ông Nguyễn Thanh Bình (4.900.600 cổ phiếu); bà Nguyễn Thị Huyền (3.193.900 cổ phiếu); ông Hoàng Minh Thắng (1.097.900 cổ phiếu); bà Nguyễn Minh Thu (149.700 cổ phiếu) ông Lê Hoàng Long (2.465.300 cổ phiếu); ông Vương Thái Minh (2.495.200 cổ phiếu); ông Trịnh Trung Chính (2.994.300 cổ phiếu); ông Nguyễn Ngọc Năng (2.495.200 cổ phiếu); và bà Nguyễn Thị Loan (2.994.300 cổ phiếu).

606 nhà đầu tư còn lại đặt mua tổng cộng hơn 2 triệu cổ phiếu, xấp xỉ 7% số cổ phiếu DNSE chào bán. Khối lượng được phân bổ chủ yếu là 1.000 - 10.000 cổ phần.

Với việc hoàn tất đợt IPO, DNSE ước tính thu về 900 tỷ đồng theo giá bán. Dự kiến, cổ phiếu của DNSE sẽ chính thức niêm yết trên sàn HoSE vào quý II-III/2024.

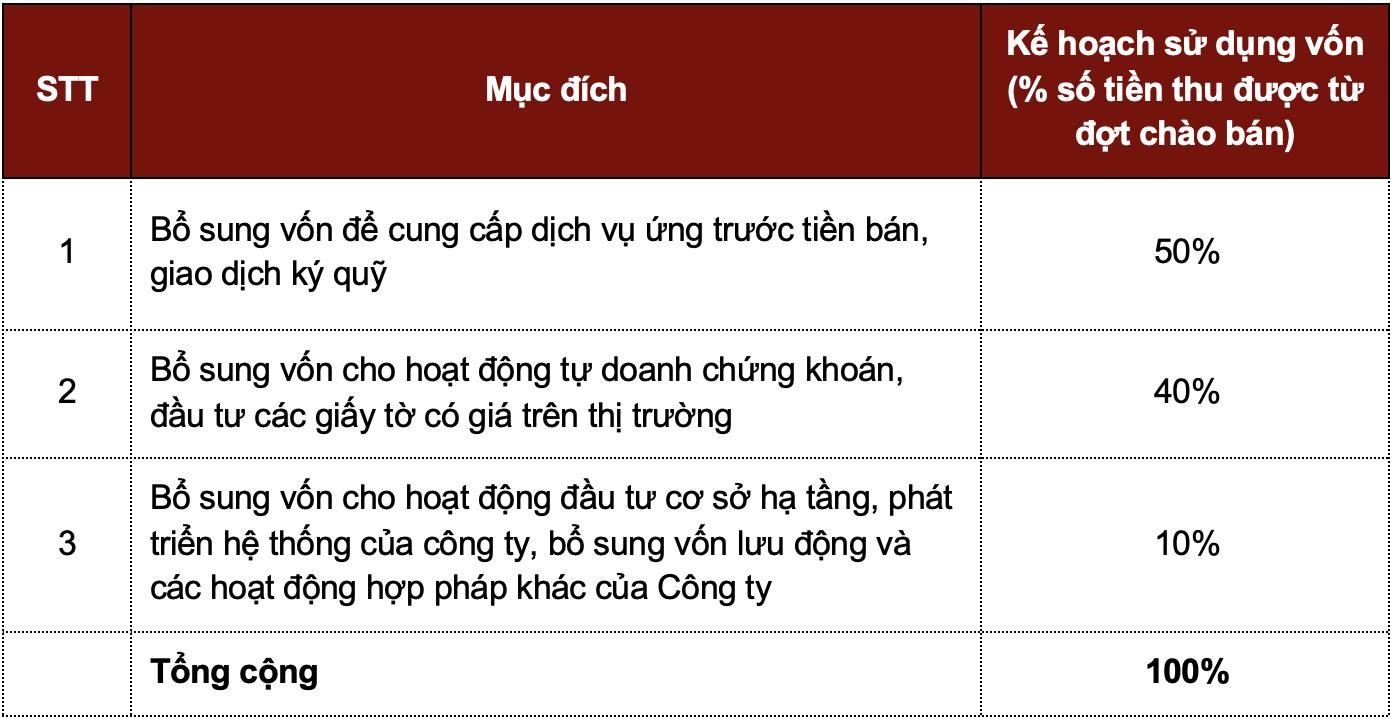

Theo kế hoạch được công bố trước đó, DNSE sẽ sử dụng 50% số tiền huy động được để bổ sung vốn để cung cấp dịch vụ ứng trước tiền bán, giao dịch ký quỹ, 40% để bổ sung vốn cho hoạt động tự doanh, 10% đầu tư cơ sở hạ tầng. Vốn điều lệ công ty cũng được nâng lên 3.300 tỷ đồng.

Trước đó vào cuối tháng 12/2023, Chứng khoán DNSE đã ký kết thỏa thuận hợp tác với Quỹ PYN Elite Fund. Theo đó, PYN Elite Fund sẽ đầu tư vào DNSE với giá trị tương đương 12% vốn cổ phần DNSE. Sau khi hoàn tất các thủ tục cần thiết, thương vụ này sẽ đưa Quỹ ngoại đến từ Phần Lan trở thành cổ đông lớn thứ hai của Chứng khoán DNSE, sau Encapital Holdings.

Chứng khoán DNSE tiền thân là Chứng khoán Đại Nam được thành lập năm 2007. Trước thời điểm IPO, Công ty đã liên tục tăng vốn điều lệ từ 160 tỷ đồng, lên 1.000 tỷ đồng vào tháng 7/2021 và tiếp tục tăng vốn từ 1.000 tỷ đồng, lên 3.000 tỷ đồng tháng 5/2022.

Tính tới ngày 30/9/2023, Chứng khoán DNSE có hai cổ đông lớn gồm CTCP Công nghệ Tài chính Encapital sở hữu 56,1% vốn điều lệ; CTCP Encapital Holdings sở hữu 11% vốn điều lệ; và còn lại 32,9% vốn điều lệ thuộc về cổ đông nhỏ sở hữu dưới 5% vốn điều lệ.

Về tình hình kinh doanh, trong quý IV/2023, DNSE đạt doanh thu 214 tỷ đồng, tăng 45% so với cùng kỳ, lợi nhuận sau thuế ghi nhận 98 tỷ đồng, tăng 106% so với cùng kỳ.

Lũy kế cả năm 2023, tổng doanh thu của DNSE đạt 715 tỷ đồng, tăng 58% so với cùng kỳ. Tăng trưởng mạnh nhất trong cơ cấu kinh doanh của DNSE là lãi từ tài sản FVTPL, tăng từ 19 tỷ đồng lên 158 tỷ đồng; lãi từ các khoản đầu tư nắm giữ đến ngày đáo hạn đạt 196 tỷ đồng, tăng 73%.

Dù chi phí dự phòng và chi phí đi vay các khoản cho vay tăng mạnh nhưng lợi nhuận sau thuế cả năm của DNSE đạt 229 tỷ đồng, cao gấp 3 lần so với thực hiện của năm 2022. Đây cũng là kết quả kinh doanh cao nhất trong lịch sử hoạt động của công ty chứng khoán này.