Chứng khoán MB sắp chào bán 109 triệu cổ phiếu bằng 1/3 thị giá

Chứng khoán MB chuẩn bị chào bán 109 triệu cổ phiếu cho cổ đông hiện hữu với giá 10.000 đồng/cổ phiếu, tương đương bằng 1/3 thị giá hiện tại. Số tiền thu về nhằm bổ sung cho hoạt động cho vay margin, hoạt động tự doanh và bảo lãnh phát hành.

CTCP Chứng khoán MB (MCK: MBS, sàn HNX) vừa công bố nghị quyết về việc triển khai phát hành hơn 109 triệu cổ phiếu cho cổ đông hiện hữu để tăng vốn điều lệ.

Cụ thể, số lượng cổ phiếu phát hành thêm hơn 109,4 triệu cổ phiếu, tương ứng tỷ lệ 4:1 (sở hữu 4 cổ phiếu được mua 1 cổ phiếu mới). Số cổ phiếu này được tự do chuyển nhượng.

Giá chào bán dự kiến 10.000 đồng/cổ phiếu. Chốt phiên 17/5, giá cổ phiếu MBS dừng ở mức 31.800 đồng/cổ phiếu. Như vậy, mức giá phát hành 109 triệu cổ phiếu cho cổ đông hiện hữu chỉ bằng 1/3 thị giá.

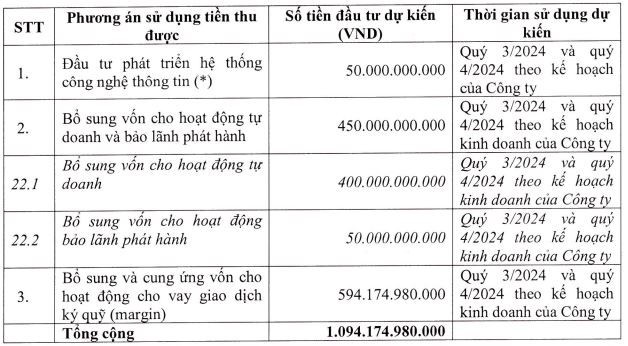

Công ty dự kiến thu về hơn 1.094 tỷ đồng trong đó, 50 tỷ đồng để đầu tư phát triển hệ thống công nghệ thông tin; 450 tỷ đồng cho hoạt động tự doanh và bảo lãnh phát hành, 594 tỷ đồng bổ sung vốn cho vay margin.

Thời gian chào bán dự kiến trong năm 2024, sau khi được UBCKNN cấp giấy chứng nhận đăng ký chào bán cổ phiếu ra công chúng.

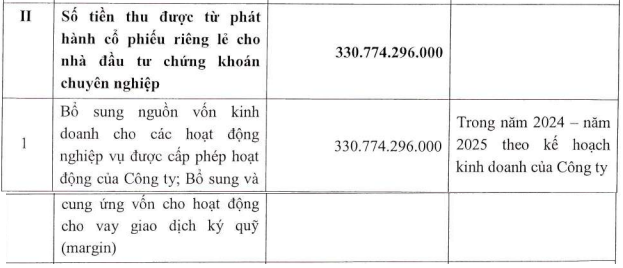

Ngoài phương án tăng vốn trên, ĐHĐCĐ thường niên 2024 MBS cũng phê duyệt phương án phát hành hơn 28,7 triệu cổ phiếu riêng lẻ cho tối đa 30 nhà đầu tư chứng khoán chuyên nghiệp. Số cổ phiếu này sẽ bị hạn chế chuyển nhượng 1 năm kể từ ngày hoàn thành đợt chào bán.

Giá chào bán là giá thỏa thuận nhưng không thấp hơn giá trị sổ sách (11.512 đồng/cổ phiếu), tương ứng thu về gần 331 tỷ đồng để bổ sung nguồn vốn kinh doanh cho các hoạt động nghiệp vụ như cho vay margin...

Nếu muốn hoàn tất 2 phương án trên, MBS cần phát hành tổng cộng hơn 138,1 triệu cổ phiếu mới và vốn điều lệ sẽ tăng từ 4.377 tỷ đồng lên 5.758 tỷ đồng.

Trong diễn biến khác, Chứng khoán MB vừa công bố kết quả phát hành lô trái phiếu MBSH2428001 phát hành ngày 15/5/2024, kỳ hạn 48 tháng, giá trị phát hành 355,7 tỷ đồng.

Sắp tới, MBS sẽ tiếp tục phát hành lô trái phiếu mã MBSH2427002 với giá trị dự kiến 300 tỷ đồng, kỳ hạn 36 tháng, lãi suất thả nổi. Thời gian phát hành trong tháng 5 hoặc tháng 6 năm 2024.

Về tình hình kinh doanh, quý I/2024, doanh thu hoạt động MBS đạt gần 674 tỷ đồng, hơn gấp đôi cùng kỳ năm trước. Lợi nhuận trước thuế 230 tỷ đồng, tăng 51% và thực hiện được 25% kế hoạch năm. Lãi ròng khoảng 183 tỷ đồng.