Chứng khoán SSI trình cổ đông phương án nâng vốn điều lệ lên hơn 19.600 tỷ đồng

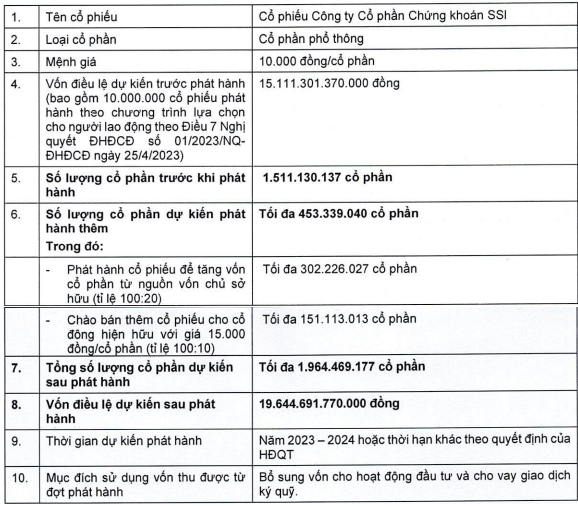

Chứng khoán SSI trình cổ đông phương án phát hành hơn 302 triệu cổ phiếu thưởng và hơn 151 triệu cổ phiếu cho cổ đông hiện hữu, qua đó dự kiến nâng vốn điều lệ lên gần 19.645 tỷ đồng.

CTCP Chứng khoán SSI (mã SSI, sàn HoSE) thông báo tổ chức lấy ý kiến cổ đông bằng văn bản về các phương án chào bán cổ phiếu cho cổ đông hiện hữu và phát hành cổ phiếu thưởng từ nguồn vốn chủ sở hữu.

Ngày đăng ký cuối cùng để chốt danh sách cổ đông lấy ý kiến bằng văn bản là 14/11/2023. Thời gian thực hiện dự kiến trong năm 2023.

Cụ thể, SSI trình cổ đông phương án phát hành hơn 302,2 triệu cổ phiếu thưởng để tăng vốn, theo tỷ lệ 100:20, tức 20% (cổ đông sở hữu 100 cổ phiếu được nhận thêm 20 cổ phiếu mới). Số cổ phiếu này không bị hạn chế chuyển nhượng.

Nguồn vốn phát hành từ lợi nhuận sau thuế chưa phân phối, thăng dự vốn cổ phần, quỹ đầu tư phát triển, quỹ khác (nếu có) theo BCTC kỳ gần nhất được kiểm toán của Công ty.

Cùng lúc, SSI dự kiến chào bán hơn 151,1 triệu cổ phiếu cho cổ đông hiện hữu, với giá bán 15.000 đồng/cổ phiếu. Tỷ lệ thực hiện quyền là 100:10, tức 10% (cổ đông sở hữu 100 cổ phiếu có quyền mua 10 cổ phiếu mới). Số cổ phiếu này không bị hạn chế chuyển nhượng.

Nếu các kế hoạch trên được thông qua, SSI sẽ phát hành tổng cộng thêm hơn 453,3 triệu cổ phiếu mới. Tổng số tiền dự kiến thu được nếu phát hành thành công là gần 5.300 tỷ đồng. SSI cho biết sẽ dùng số vốn huy động được để bổ sung vốn cho vay giao dịch ký quỹ và đầu tư vào trái phiếu, chứng chỉ tiền gửi và các giấy tờ có giá khác theo tỷ lệ do HĐQT quyết định.

Sau phát hành, vốn điều lệ của SSI dự kiến tăng từ hơn 15.111 tỷ đồng lên gần 19.645 tỷ đồng, tiếp tục duy trì vị trí công ty chứng khoán có quy mô vốn lớn nhất thị trường.

Cũng theo tài liệu gửi cổ đông lấy ý kiến bằng văn bản lần này, HĐQT SSI cũng đã báo cáo tiến độ thực hiện phương án phát hành cổ phiếu ESOP.

Cụ thể, ngày 19/10, HĐQT SSI đã thông qua việc triển khai phương án phát hành tối đa 10 triệu cổ phiếu theo chương trình lựa chọn cho người lao động (ESOP) với giá 10.000 đồng/cổ phiếu. Nếu hoàn tất, vốn điều lệ của SSI dự kiến hơn 15.111 tỷ đồng.

Thời gian thực hiện dự kiến từ quý IV/2023 đến hết quý I/2024 và sau khi nhận được chấp thuận của UBCKNN.

Người mua cổ phiếu ESOP chỉ được chuyển nhượng 50% số cổ phần được phát hành sau 2 năm và 50% số cổ phần được phát hành còn lại sau 3 năm kể từ ngày phát hành.

Cũng nằm trong phương án phát hành cổ phiếu để tăng vốn điều lệ được ĐHĐCĐ thường niên 2023 thông qua, SSI dự kiến chào bán hơn 104 triệu cổ phiếu riêng lẻ với giá không thấp hơn bình quân giá đóng cửa 10 phiên liên tiếp trước ngày HĐQT phê duyệt phương án chi tiết. Dự kiến phương án này sẽ được triển khai thực hiện sau khi hoàn tất phương án phát hành cổ phiếu ESOP.

Về tình hình kinh doanh, theo báo cáo tài chính hợp nhất quý III/2023, SSI ghi nhận doanh thu hoạt động đạt 1.941 tỷ đồng, tăng 44% so với cùng kỳ năm ngoái.

Trong cơ cấu doanh thu, lãi từ các tài sản tài chính ghi nhận thông qua lãi lỗ (FVTPL) là 765 tỷ đồng, tăng 73% so với cùng kỳ. Doanh thu từ nghiệp vụ môi giới chứng khoán đạt 535 tỷ đồng, tăng hơn 58%. Lãi từ cho vay và phải thu đạt 431 tỷ đồng, tăng 6%. Lãi từ các khoản đầu tư nắm giữ đến ngày đáo hạn đạt 113 tỷ đồng, tăng 40%.

Cùng chiều, chi phí hoạt động cũng tăng 18% so với cùng kỳ, ghi nhận gần 653 tỷ đồng. Kết quả, Chứng khoán SSI báo lãi ròng 710 tỷ đồng, tăng 113% so với quý 3 năm ngoái.

Lũy kế 9 tháng đầu năm 2023, doanh thu của SSI đạt 5.111 tỷ đồng và lợi nhuận trước thuế hợp nhất đạt hơn 2.204 tỷ đồng, lần lượt tăng 2% và 21% so với cùng kỳ năm ngoái. Lợi nhuận sau thuế đạt 1.780 tỷ đồng.

Tổng tài sản của SSI thời điểm cuối quý III/2023 đạt 55.282 tỷ đồng, trong đó danh mục FVTPL là 29.591 tỷ đồng và cho vay margin 14.713 tỷ đồng. So với đầu năm, SSI đã giải ngân cho vay margin thêm 4.000 tỷ đồng.