HSC lên kế hoạch chào bán gần 360 triệu cổ phiếu cho cổ đông

Trong bối cảnh tăng mạnh vay nợ quý gần đây, HSC trình cổ đông phương án chào bán gần 360 triệu cổ phiếu, tăng vốn điều lệ lên 10.800 tỷ đồng để tăng quy mô cho vay margin và hoạt động tự doanh.

CTCP Chứng khoán TP.HCM (HSC, mã: HCM) vừa công bố tài liệu ĐHĐCĐ bất thường, đại hội dự kiến diễn ra ngày 4/12 sắp tới theo hình thức trực tuyến.

Tại đại hội lần này, HSC dự kiến trình cổ đông thông qua phương án chào bán cổ phiếu cho cổ đông hiện hữu với giá chào bằng mệnh giá (10.000 đồng/cổ phiếu). Thời gian chào bán dự kiến trong năm 2025.

Với tỷ lệ phát hành lên đến 50% (cổ đông sở hữu 2 cổ phiếu được quyền mua thêm 1 cổ phiếu mới) và gần 720 triệu cổ phiếu đang lưu hành, HSC dự kiến chào bán thêm gần 360 triệu cổ phiếu mới cho cổ đông. Qua đó nâng tổng số cổ phiếu lên gần 1,08 tỷ cổ phiếu, tương ứng vốn điều lệ 10.800 tỷ đồng.

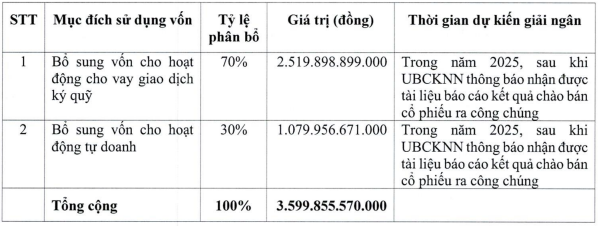

Theo kế hoạch, HSC sẽ sử dụng gần 3.600 tỷ đồng thu về từ đợt chào bán để tăng quy mô vốn hoạt động, giúp mở rộng năng lực cho vay giao dịch ký quỹ (margin) và bổ sung vốn cho hoạt động tự doanh.

Cụ thể, Công ty dự kiến phân bổ gần 2.520 tỷ đồng (tỷ lệ 70%) bổ sung vốn cho hoạt động cho vay giao dịch ký quỹ và gần 1.080 tỷ đồng (tỷ lệ 30%) bổ sung vốn cho hoạt động tự doanh. Thời gian giải ngân dự kiến trong năm 2025.

Nguồn: HSC

ĐHĐCĐ ủy quyền cho HĐQT được thay đổi phương án sử dụng vốn, số tiền thu được từ đợt phát hành với giá trị thay đổi nhỏ hơn 50% số tiền thu được từ đợt phát hành theo quy định pháp luật và phải báo cáo ĐHĐCĐ tại cuộc họp gần nhất.

Mảng tự doanh và margin cũng đóng góp lớn vào kết quả kinh doanh gần nhất của HSC. Trong quý III/2024, doanh thu hoạt động của HSC tăng gần 40% so với cùng kỳ, đạt mức 1.138 tỷ đồng.

Trong đó, lãi từ các tài sản chính FVTPL đạt 459 tỷ đồng, tăng 55% so với cùng kỳ. Trừ đi lỗ FVTPL, mảng tự doanh lãi thuần 152 tỷ đồng trong kỳ.

Lãi từ cho vay và phải thu 3 đạt gần 480 tỷ đồng, tăng 64%. Tính đến cuối quý III/2024, dư nợ cho vay ký quỹ của HSC tăng mạnh và đạt hơn 19.000 tỷ đồng.

Doanh thu mảng môi giới sụt giảm 14% so với cùng kỳ năm trước còn 193 tỷ đồng. Tuy nhiên, chi phí môi giới tăng 10% khiến lãi thuần mảng này bị thu hẹp hơn 50% về còn 41,5 tỷ đồng.

Kết thúc quý III/2024, HSC ghi nhận lãi ròng 222,4 tỷ đồng, tăng 4% so với quý III/2023.

Lũy kế 9 tháng đầu năm nay, HSC đem về doanh thu hoạt động 3.095 tỷ đồng, tăng trên 50% và lợi nhuận sau thuế tăng 64% so với cùng kỳ lên 813 tỷ đồng.

Tính đến ngày 30/09/2024, tổng tài sản của HSC đạt 32.715 tỷ đồng. Đáng chú ý, tài sản chính FVTPL tăng rất mạnh từ 2.200 tỷ đồng hồi đầu năm lên trên 8.530 tỷ đồng tính theo giá gốc.

Trong đó, HSC tăng gần gấp 3 lần giá trị đầu tư vào cổ phiếu niêm yết, đạt 1.773 tỷ đồng, đang tạm lãi 26 tỷ đồng. Một số cổ phiếu chiếm tỷ trọng lớn như: ACB, TCB, STB, FPT...

Trái phiếu niêm yết và trái phiếu riêng lẻ tăng mạnh nhất tài sản chính từ 1.200 tỷ đồng lên 5.200 tỷ đồng và đang tạm lãi gần 130 tỷ đồng. Trong kỳ, HSC nắm giữ thêm trái phiếu của BIDV, trái phiếu của MB và trái phiếu của VietinBank trong khi đầu năm không ghi nhận.

Cùng với việc tăng quy mô tài sản, HSC cũng tăng mạnh vay nợ. Tổng nợ phải trả đạt 22.658 tỷ đồng, tăng tới hơn 13.000 tỷ đồng sau 9 tháng đầu năm. Riêng vay nợ tài chính chiếm tới 22.148 tỷ đồng, tăng gấp 2,4 lần so với đầu năm nhưng nếu so với quý II/2024 cũng tăng thêm gần 6.000 tỷ đồng.

Trong đó, vay ngân hàng trong nước tăng vọt từ 5.780 tỷ đồng lên 14.667 tỷ đồng; vay thấu chi ngân hàng tăng từ 882 tỷ đồng lên 2.052 tỷ đồng... Tuy nhiên, HSC không thuyết minh chi tiết về các chủ nợ.

Hà Ly